財報掘金丨計算機板塊超4成個股中報業績預喜,細分賽道算力、信創、數據要素哪些機會仍存?

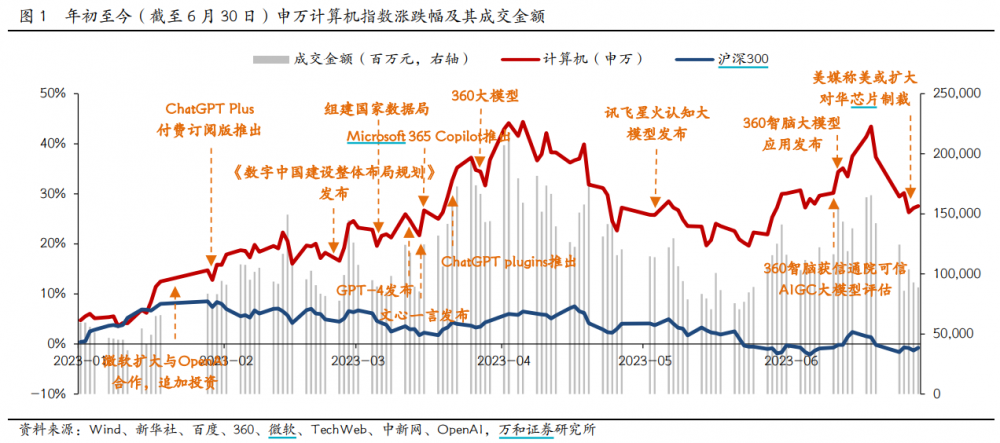

2023年以來,在大模型技術演進、數字中國規劃發佈、國家數據局組建等事件催化下,市場對計算機板塊的關注度明顯升溫。

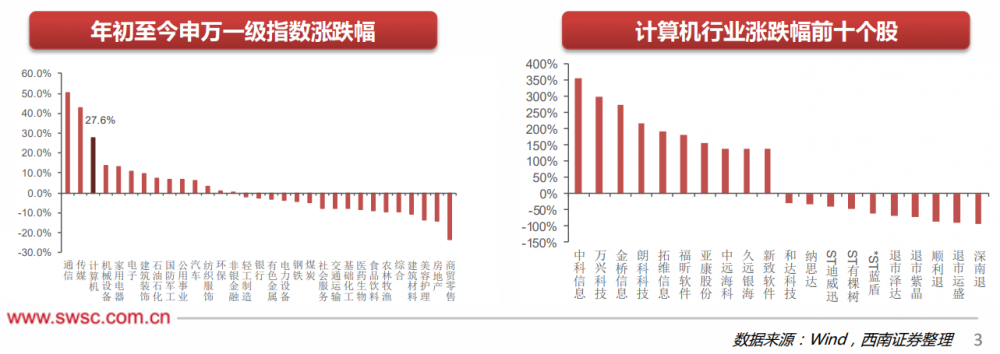

截至6月30日,申萬計算機指數較年初上漲27.57%,跑贏滬深300指數28.33個百分點,在31個申萬一級行業中排名第3位,僅次於通信和傳媒。

(圖源:萬和證券)

(圖源:萬和證券)計算機板塊行情走強的同時,近期板塊個股也陸續披露半年報業績預告,超4成公司業績向好。

那麼2023年下半年,我們究竟該如何掘金計算機行業?大熱的細分賽道算力、信創、數據要素又會有啥發展機遇?本文我們一起複盤和展望下。

2023年H1:計算機行業整體表現如何?

截至6月30日,申萬計算機指數年初至今上漲27.57%,跑贏滬深300指數約28.33個百分點,居於全行業3/31。

不考慮2023年上市次新股,年初至今板塊內漲幅前三分別為中科信息(+396.39%)、萬興科技(+342.78%)、金橋信息(+291.58%);跌幅前三分別為深南退(-93.54%)、退市運盛(-91.01%)、順利退(-87.44%)。

(圖源:西南證券)

(圖源:西南證券)① 板塊2023中報預告整體情況:反轉趨勢明顯

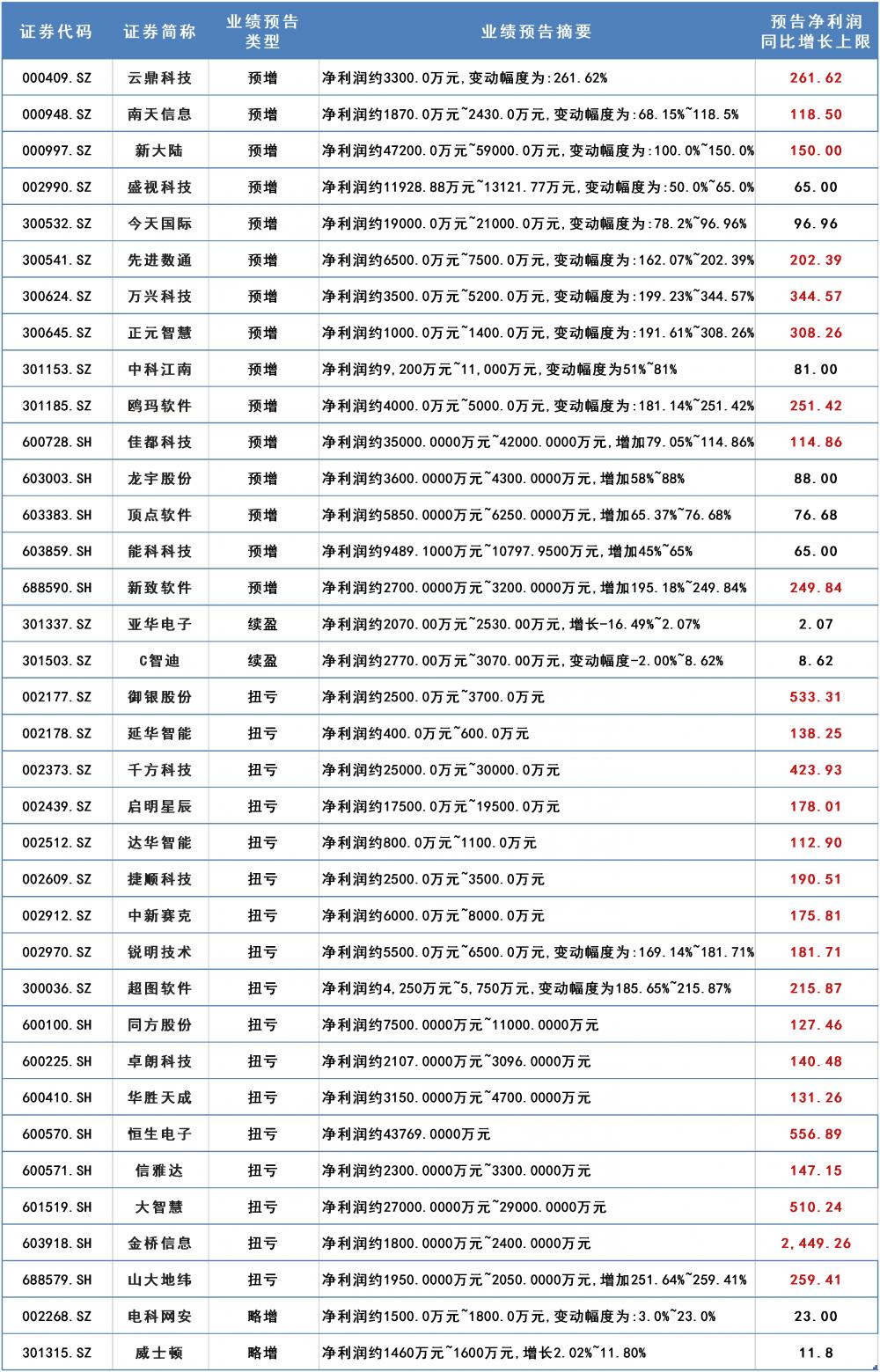

截至2023年7月18日,申萬計算機板塊共有84家公司披露了中報業績預告,占全部計算機板塊的24.35%。計算機84家披露了業績預告的公司中,有36家報告類型為扭虧/預增/略增/續盈,預喜率為42.86%。

(數據來源:Wind金融終端;製圖:南財研選)

(數據來源:Wind金融終端;製圖:南財研選)計算機板塊披露的2023H1業績增速預計超過50%的公司共31家,預告歸母淨利潤實現翻倍增長的分別有:萬興科技、雲鼎科技、正元智慧、新致軟件、歐瑪軟件、先進數通、新大陸共7家公司。實現扭虧的共有17家公司,其中變化幅度前5的包括:金橋信息、恒生電子、大智慧、禦銀股份、千方科技。

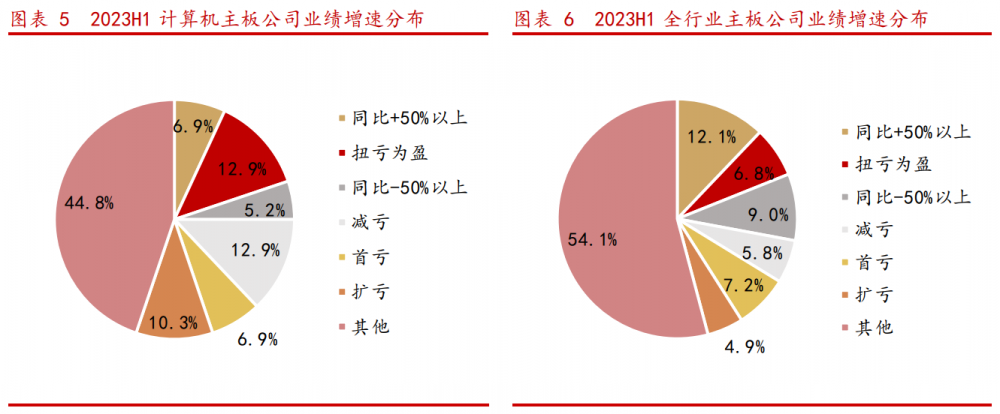

華西證券指出,計算機行業中報業績的反轉趨勢顯著強於全行業。

統計到7月15日,主板公司中計算機行業中報虧損比例約占30.2%,高於A股全行業的17.9%。但減虧顯著高於全行業,首虧低於全行業,表現出明顯的恢復態勢。主板上市的計算機公司中,2023H1同比由盈轉虧的占比為6.9%,低於A股全行業的7.2%,同比虧損減少的占比為12.9%,顯著高於A股全行業的5.8%。

② 估值位於中樞水平,持倉比例大幅提升

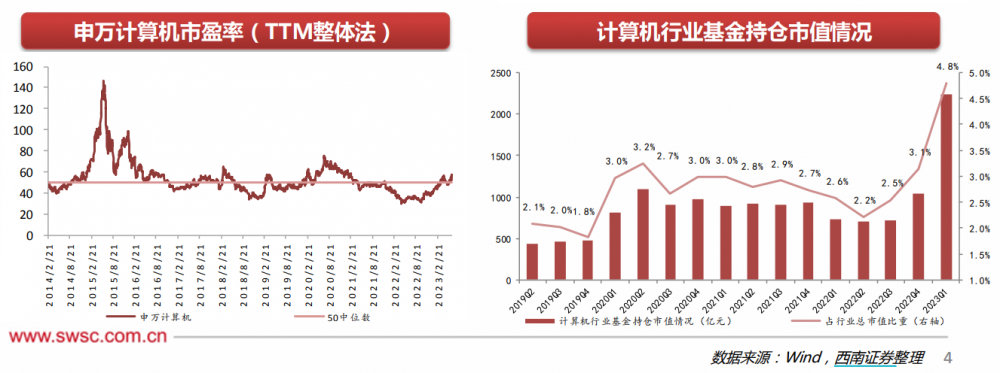

西南證券指出,截至2023年6月30日,計算機行業PE(TTM,整體法,剔除負值)為52倍,在申萬一級行業中處於較高水平,市場持續認可其成長性與景氣度。

-

計算機指數PE過去十年中位數水平為50倍,當前計算機PE略高於過去十年中位數,仍處於曆史估值中樞點位。

-

從公募基金持倉看,2023年第一季度全部公募基金持有SW計算機板塊的總市值占比為4.79%,環比上升1.65%,配置比例大幅提升。

(圖源:西南證券)

(圖源:西南證券)③ 計算機板塊收入短期承壓,全年恢復可期

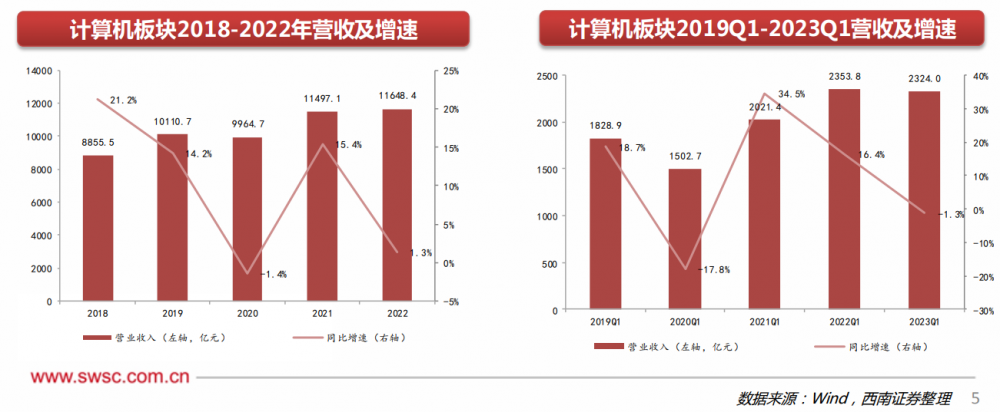

2022年營收穩健增長,計算機板塊整體實現營收11648.4億元,同比增長1.3%,在外界不確定因素持續影響下,2022年營收相對穩健,行業處於持續修復階段。

2023年第一季度營收端短期承壓,看好全年恢復。2023年第一季度,計算機板塊整體實現營收2324.0億元,同比下滑1.3%。

(圖源:西南證券)

(圖源:西南證券)西南證券認為,計算機公司營收具備季節性特徵,大部分項目收入確認在年底進行,且考慮到不確定因素影響部分項目延期交付和新簽訂單回暖的雙重因素,2023年全年營收增速有望恢復。

2023年H2:投資主線——算力、信創和數據要素

中信建投指出,數字經濟將成為助力國內經濟複蘇的新動能,建議關注基礎設施的信創化、數據要素的市場化以及人工智能的工具化,堅持信創、數據要素、AI三大主線不動搖,在大模型技術逐步走向商用的過程中,繼續重視AI算力板塊的投資機會。

① 算力稀缺,兌現度高

-

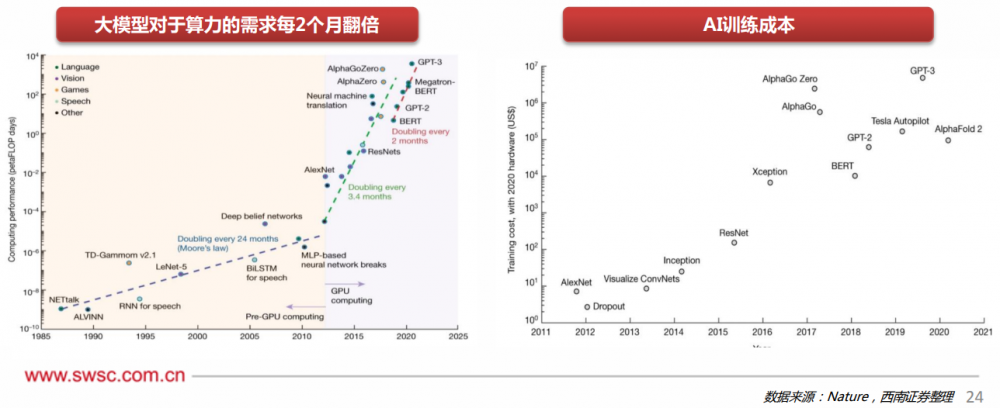

算力是AI發展的核心:AI模型向更大參數、更大規模數據集方向發展。自Transformer模型推出以後,模型的參數以指數級的速度增長,對於算力的需求呈現2個月翻倍的趨勢,對應的AI訓練成本也逐年高增。

(圖源:西南證券)

(圖源:西南證券)-

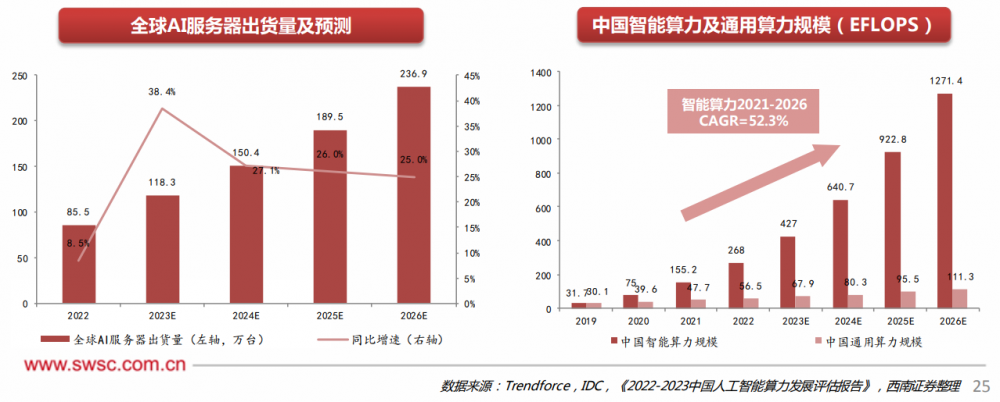

國內智能算力規模高速增長:根據IDC及浪潮信息發佈的《2022-2023中國人工智能算力發展評估報告》,以半精度(FP16)運算能力計算,2021年中國智能算力規模達到155EFLOPS,預計到2026年將進入ZFLOPS(每秒十萬億億次浮點計算)級別,2021-2026年智能算力規模CAGR達52.3%,而同期通用算力規模的CAGR為18.5%。

-

多模態大模型對於算力的需求更高:多模態大模型需要接受文字、圖像、語音等不同類型的數據處理,涉及到的非結構化數據較多,算法亦更為複雜,在訓練和推理階段相較文本類的LLM,消耗的算力更多。西南證券指出,伴隨OpenAI、Google、百度等紛紛投入多模態大模型的研發,後續有望持續帶動算力的需求增長。

-

生成式AI大幅拉動全球AI服務器出貨:根據Trendforce,自ChatGPT風靡以來,微軟、亞馬遜、Google及國內的百度、字節等大廠積極投入,陸續採購高端AI服務器,2023年全球AI服務器出貨量有望接近120萬台,同比增長38.4%,而2022年的同比增速僅為8.5%。

(圖源:西南證券)

(圖源:西南證券)② 數據要素為“數字中國”規劃的重要環節,是長期確定主線

-

數據要素貢獻率逐年增長

根據國家工業信息安全發展研究中心和北京大學光華管理學院,測算得數據要素對當年GDP增長的貢獻率呈現持續上升狀態,從2015年的12%左右增長至2021年的14.5%左右;

西南證券認為,從數據要素的貢獻度來看,儘管2019年有所下滑,但隨後恢復增長趨勢,2021年達到0.83個百分點左右,仍處於較低水平,後續還有很大提升空間。

(圖源:西南證券)

(圖源:西南證券)-

國家層面數據要素政策頒布提速

2022年12月19日,“數據二十條”正式發佈,這是繼《中共中央 國務院關於構建更加完善的要素市場化配置體制機制的意見》之後首次在國家級政策文件中全面明確數據基礎制度,2023年3月,國家數據局獲批成立,數據要素發展再提速。

政策端持續催化下,中國電子以及上海、河南、福建、陝西、成都、南京等地陸續成立數據集團,有望成為各地政府參與數據運營的抓手。

此外貴陽、上海、深圳各地數據交易所陸續掛牌運營,截至2022年底,全國數據交易所已近50家,數據產品和服務類型日益豐富,加速了數據要素價值轉化。

(圖源:國金證券)

(圖源:國金證券)-

AI 垂類模型加速數據要素市場發展,推動數據流動

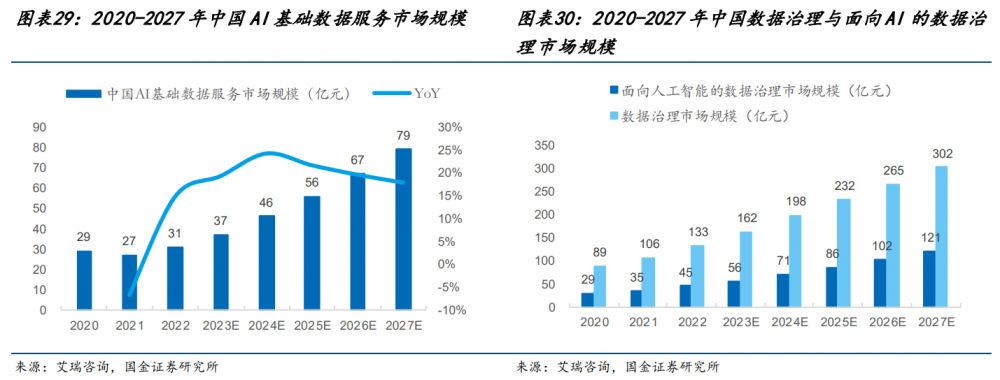

根據艾瑞諮詢數據,2022年我國AI基礎數據服務市場規模為31億元,2027年有望達到79億元,2022-2027年CAGR達20.6%。

在垂類模型的訓練過程中,對數據量、數據集的豐富度和全面性以及數據的及時性都提出了一定的要求,數據要素市場打通了“數據要素供給-數據要素流通-垂直領域模型研發及應用”循環發展的產業鏈條,其提供的海量豐富的訓練數據是垂類模型的基礎原料,市場流通則是連接數據要素與垂類模型的樞紐。

國金證券認為,在垂類模型的推動下,數據要素市場的新業態也不斷湧現,多地以數據交易所為主導,建立數據要素與大模型的“產業聯盟”,數據要素市場建設再加速。

(圖源:國金證券)

(圖源:國金證券)③ 信創產業是數字化轉型的驅動引擎

-

國產化率及產業占全球市場份額仍處於較低水平,增長空間廣闊

德邦證券指出,整體來看,我國信創產業規模在“十四五”期間將以超過30%的復合增長率保持高速增長,且在結構上逐步優化,包括基礎軟硬件在內的核心市場規模占比不斷提升。但從細分領域來看:

一方面,目前信創核心市場的國產化率仍處於較低水平;

另一方面,從產業市場空間來看,我國信創產業占全球市場份額仍相對較低,增長空間廣闊,在未來仍有較大的成長空間。

-

信創招投標有望加速,基本面有望Q3迎來拐點。

2023年信創推進逐漸呈現常態化趨勢,信創採購主體逐漸擴大化,信創改造場景逐漸向業務系統深入。因而2023年上半年信創工作的重點是在新的採購主體、新的業務改造場景中進行信創產品的測試、驗證和選型,實際招投標節奏和規模要弱於此前市場預期。

政企客戶的採購往往具有明顯的季節性,信創產品採購在全年維度也有比較明確的責任要求。國泰君安指出,隨著主要政企客戶負責人調整完畢以及產品測試驗證的逐漸完成,下半年信創招投標有望集中展開,預計產品標準化程度較高的信創公司收入拐點有望在三季度出現,基本面呈現逐級改善態勢。

-

行業信創接力放量,業績有望邊際改善

萬和證券認為,2022年受疫情防控、預算資金、政策空窗等因素影響,信創招標進度相較2021年有所放緩。

展望2023年,隨著黨政信創從電子公文向電子政務替換、從省市級向區縣級下沉的需求釋放,同時行業信創從八大行業向N個行業滲透、央國企全面落實執行國產化,疊加高校、醫院貼息貸款有望促進相關行業的信創採購,2023年信創板塊業績有望出現邊際改善。

機構建議個股

科大訊飛(002230):

-

星火模型能力持續提升:公司正式發佈星火大模型V1.5版本,在文本生成、語音理解、知識問答、邏輯推理、數字能力以及代碼能力等方面取得綜合能力的全面提升。

-

C端應用開始落地:星火APP和小程序開放公測,並面向高頻使用場景上線200+小助手;同時,大模型賦能的C端產品如學習機等在“618”期間銷量大幅增長,後續將AI能力植入錄音筆等,量價齊升值得期待。

-

融入更多2B應用場景:公司發佈了工業、醫療兩大行業級產品應用,幫助製造企業在“研產供銷服管”各環節降本增效,顯著提升導醫導診、臨床輔助、診後管理模塊的智能化程度。

-

業績方面:科大訊飛公告,預計上半年淨利潤5500萬元-8000萬元,同比下降71%-80%,扣非後淨虧損2.7億元-3.3億元;

報告期內,公司應對美國的極限施壓,立足自主可控,已走出階段性影響,重新進入良性發展軌道。第二季度的經營扭轉了第一季度業績下滑的不利局面,預計實現營業收入約49億元,較上年同期增長約10%,環比增長約70%;預計實現毛利約19億元,較上年同期增長約7%,環比增長約60%。

恒生電子(600570):

公司作為證券和資本市場IT龍頭,核心產品市占率領先,將充分受益於資本市場改革浪潮帶來的下遊IT建設需求擴張;

-

核心產品持續滲透:在核心產品O45、UF3.0升級動因明顯,經測算預計將帶來25.2億元增量收入,營收增長持續性強。

-

推出LightGPT金融大模型,賦能投研投顧各類場景:6月28日公司發佈金融行業大模型LightGPT、智能一體化投研平台WarrenQ和金融智能助手光子,金融領域大模型場景多樣化,且金融機構具備較強的付費能力和意願,預計大模型在金融場景應用將持續深化滲透,公司將持續受益。

-

業績方面:恒生電子公告,預計2023年半年度實現歸屬於上市公司股東的淨利潤約為4.38億元,與上年同期相比,將實現扭虧為盈。

中科曙光(603019):

-

掌握全國領先算力資源,打造一體化算力服務平台:公司依託“芯—端—雲”的全產業鏈佈局,參建、運營和管理近百家先進計算中心、智算中心、雲中心等,並且自2019年開始構建全國一體化算力服務平台,將“算力、存儲、網絡、數據”等分佈資源整合,通過統一算力標準與接口,將算力應用封裝打包,實現通用、智能算力的靈活調度。

-

AI算力需求爆發,公司全棧佈局深度受益:曙光在智能計算產業深度佈局,建立了完備的AI核心技術體系,旗下芯片、服務器、存儲、液冷、雲計算等相關產品和服務均有望深度受益。

-

盈利能力持續提升:國產化大背景下,公司進一步突破高端計算機核心技術,自研產品比例不斷提升,助推業績彈性釋放。

-

業績方面:西南證券預計公司2023年歸母淨利潤為20.4億元,同比增長31.86%。

(報告來源:國金證券、萬和證券、西南證券、德邦證券、申萬宏源證券、中信建投證券)

(本文信息不構成任何投資建議,刊載內容來自持牌證券機構,不代表平台觀點,請投資人獨立判斷和決策。)

(作者:趙陽 編輯:梁明)