美聯儲降息迷霧擾動市場

隨著市場押注美聯儲明年將激進降息,“寬鬆交易”一度升溫,股市債市大漲,美元回落,黃金價格飆升。

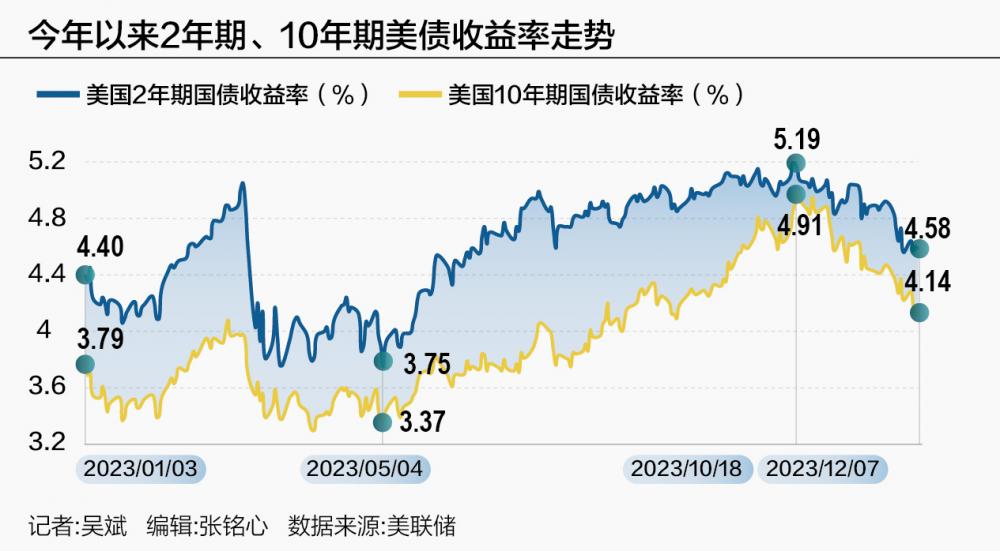

但如今這股勢頭已經出現疲態,股市債市漲勢放緩,美元盤整,金價高位回落。其中“全球資產定價之錨”的表現尤其顯眼,10年期美債收益率已經較10月19日5.02%的高點回落近100個基點。12月7日,10年期美債收益率維持在三個月低位附近,尾盤上漲1個基點至4.128%,兩年期美債收益率下跌3個基點至4.578%。隨著投資者憧憬美聯儲不會再加息、明年上半年有望降息,過去五週美股三大指數已經周線五連陽,但近幾日股市已經出現謹慎情緒。

對此,渣打中國財富管理部首席投資策略師王昕傑對21世紀經濟報導記者分析稱,近期風險偏好回歸是由於市場普遍預期全球主要央行已經完成了本輪加息週期,隨著通脹數據降溫,市場預測2024年美聯儲將更早啟動降息,幅度也會更大,並據此對風險資產定價。截至12月7日,美聯儲明年3月降息的預期已經升至60%以上,這也造成了美國10年期國債收益率大幅下跌,股票、債券和黃金上漲,美元回落。

未來仍面臨重重不確定性,中國銀行研究院高級研究員王有鑫對21世紀經濟報導記者表示,目前看,市場對於美聯儲明年將停止加息並進入降息週期具有一致預期,但對於何時降息以及降息幅度等還存在分歧,明年流動性環境對金融市場的影響可能會弱於今年,但明年美國經濟下行壓力將甚於今年。總的來看,金融市場仍將處於高度波動中。

降息路徑迷霧擾動市場

隨著投資者在預計美聯儲更早降息和擔心激進降息押注過頭之間搖擺,市場也動盪不安。

美國商務部數據顯示,由於能源價格下跌,美國10月PCE物價指數同比增長3%,為2021年3月以來的最小漲幅,環比持平。剔除食品和能源後,10月核心PCE物價指數同比增速從9月的3.7%回落至3.5%,環比增速從9月的0.3%放緩至0.2%。

鑒於美聯儲在抗通脹之戰中取得顯著進展,市場押註明年美聯儲或將累計降息125個基點,遠多於美聯儲9月點陣圖降息50個基點的預測,“寬鬆交易”一度讓市場陷入狂歡。

但在近期股市、債市等大幅上漲後,美聯儲明年降息的預期已經初步被消化,“寬鬆交易”的勢頭已經放緩。

王昕傑對記者表示,目前來看,明年初美國經濟增速的回落和通脹降溫未必如市場預期的那樣迅速,而且考慮到20世紀70年代的教訓,美聯儲也大概率不會提前降息以支持經濟。因此,對於降息預期的邊際變化將會左右風險資產的走勢,特別是如果一些主要宏觀數據超出預期的話。

在貝萊德全球首席投資策略師李薇看來,由於美聯儲降息的次數或將少於許多投資者的預期,全球市場將在2024年經曆更大波動。“市場對降息的預期有點過頭了,要實現這樣的降息路徑,經濟必須出現嚴重的問題。美聯儲可能會在明年下半年降息,但與以往的經濟週期和衰退相比,降息的次數要少得多。”

“寬鬆交易”能否延續?

作為“全球資產定價之錨”,10年期美債收益率已經較高點回落近100個基點,未來的走勢成為市場關注的焦點。

短期內樂觀情緒推動的市場行情或將告一段落,市場對降息的押注已經在很大程度上被消化。道明證券分析師Gennadiy Goldberg表示,美國國債市場的漲勢已經接近令人擔憂的水平,尤其是在利率曲線的長端,當前美債市場可能已經出現了一些超買情況。

但中長期來看,美債收益率仍有回落空間。王有鑫對記者分析稱,從影響收益率的因素來看,常規因素包括政策利率走勢、貨幣政策預期、對通脹的判斷以及經濟增長預期,另外還有債券市場自身的違約風險。目前看,近期美債收益率下行主要是由美聯儲可能調整貨幣政策的預期、美國經濟下行壓力加大以及美國新財年預算博弈暫時緩解等多方面因素造成的,考慮到明年美國經濟下行壓力還會進一步增大,美聯儲可能會逐漸進入到降息週期,通脹壓力將進一步緩解,因此,後續10年期美債收益率仍有下行空間和可能。

未來“寬鬆交易”能延續嗎?王有鑫認為,當前市場對“寬鬆交易”存在一定程度的搶跑,對降息程度的判斷比美聯儲更加樂觀,隨著市場樂觀情緒逐漸消化,刺激金融市場反彈的情緒面因素逐漸趨於穩定。但不可否認,若未來美國更多不利的經濟數據公佈,將為經濟下行提供更多證據,將支持美聯儲暫停加息或進入降息週期,金融市場表現在數據公佈前後和政策正式轉向前後還會得到一定提振。

大類資產如何演繹?

明年美聯儲大概率將開啟降息週期,但數據依賴模式下何時開始降息、幅度多大仍存在不確定性,未來市場將如何演繹?

股市方面,王昕傑預計,2023年股市既反映了全球投資者從衰退定價轉向經濟軟著陸定價的過程,也同時反映了貨幣政策預期變化。2024年預計受到經濟增長和降息預期之間的博弈影響,上半年可能會有美國經濟仍具韌性、降息預期的提振,但如果降息預期降溫則可能會拖累股市。

從業績來看,2023年全球上市企業盈利預計與去年持平,市場普遍預計2024年將重現盈利增長,亞洲(除日本外)上市企業增速有望領先,王昕傑還表示,美國股市的高質量增長股和日本股市的結構性改善也值得關注。

整體而言,目前美國銀行、德意誌銀行、加拿大皇家銀行等多數機構都對明年美股持偏樂觀態度,預計標普500指數明年末將升至5000點以上,但市場上仍有一些悲觀聲音。摩根大通技術策略主管Jason Hunter表示,他認為市場錯誤地提前消化了美國經濟“軟著陸”的預期,過於樂觀地預期美聯儲能夠在壓製通脹的同時避免經濟衰退。美國經濟的實際前景將比市場的預期更黯淡,美股市場也會因此出現拋售,明年年中可能跌至3500點。

債券方面,王昕傑認為,經濟“軟著陸”情景下,發達市場投資級政府債是較好的投資之選。以當前收益率水平作為起點。投資債券能帶來不錯的回報,更高的收益率水平預示著接下來幾年債券投資的回報有望更高。預計明年上半年債市仍然會受到經濟和降息預期的影響而波動,但是在降息路徑確定之後,利率債的收益率可能會進一步下跌。

美元未來可能承壓。王昕傑預計,短期內收益率進一步下滑的概率和空間較小,美元仍有小幅反彈的空間。但中長期來看,美元仍可能面臨壓力,美聯儲將結束貨幣緊縮週期且利差不斷縮窄。在降息路徑確定後,美元可能進一步下滑,反映美國和其他主要國家利差縮減的預期。

(作者:吳斌 編輯:張銘心)