對話財富管理掌門人丨平安證券副總經理鄭霞:深化買方投顧轉型,讓投資人“從懼怕波動,到理解波動,再到利用波動”

21世紀經濟報導記者李域 深圳報導

財富管理大時代已然到來。

受益於中國經濟的快速穩健增長,我國進入到財富管理的黃金時代。

與此同時,財富管理業務成為證券公司服務居民財富管理、提升財產性收入的重要抓手,也是證券行業提升市場競爭力的關鍵環節。

當下,經紀業務向財富管理轉型已經成為行業共識。

“模式的轉變需要自上而下全方面的同步轉變,確保客戶、產品、平台、品控四端高度一致。”平安證券副總經理鄭霞在接受21世紀經濟報導記者專訪時表示。

作為財富管理轉型的先行者,平安證券自2016年起便推出了財富管理專屬服務品牌“財富贏家”。目前,已初步建立了“千億保有、百萬持有人、萬隻產品”的一站式資產配置平台。

儘管財富管理機構由賣方銷售向買方投顧轉型是必然趨勢,但轉型過程並非一路坦途,而是一個不斷探索的過程,因此挑戰不可避免。

那麼,在居民財富向權益資產遷移的長邏輯不變的背景之下,轉型中的券商該如何突圍財富賽道?平安證券將如何打造自己的財富管理版圖?未來財富管理行業將如何發展?近日,21世紀經濟報導記者深度對話平安證券副總經理鄭霞,解析券商財富管理轉型之道以及未來方向。

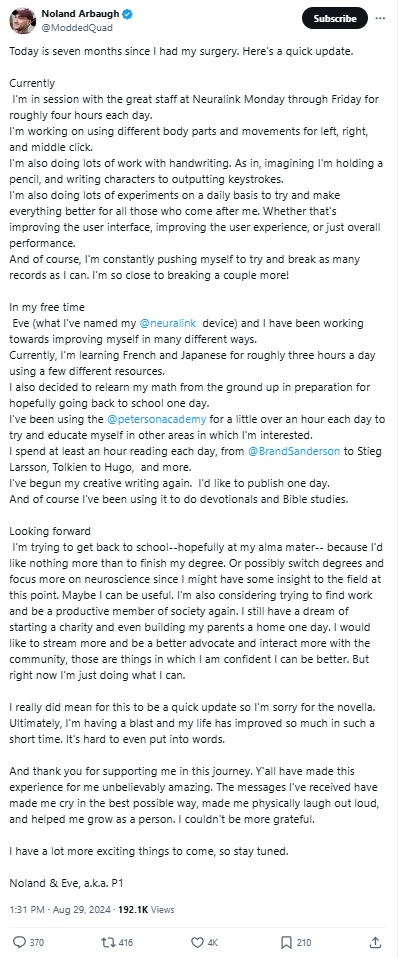

平安證券副總經理鄭霞(受訪者供圖)

平安證券副總經理鄭霞(受訪者供圖)買方服務轉型升級勢在必行

21世紀:財富管理這個概念最近五年內才興起,部分券商的經紀業務部門也是在五年前調整為財富管理業務部門,請問您怎麼看待近些年財富管理概念的興起和市場環境的變化?

鄭霞:財富管理概念的興起與中國特色金融發展之路進入曆史新階段的要求密不可分。

中國改革開放和入世以來,經濟高速發展帶來了社會財富的積累,個人、家庭、家族與企業對財富創造、保有與傳承的規劃服務需求亟待被滿足。各家財富機構充分發揮自己的稟賦與優勢,積極推動財富管理從“以產品銷售為中心”的賣方銷售模式向 “以客戶為中心”的買方投顧模式轉型。客戶心智也從滿足於通道交易的基礎功能向注重服務品質和過程體驗的高標準升級。這些市場環境的變化,都意味著券商在財富管理領域掀起向買方服務轉型升級勢在必行,一個萬象更新的財富管理時代已經開啟。

21世紀:在目前多元財富管理行業格局中,相比銀行、公募基金、第三方機構等,券商差異化和核心優勢主要體現在哪些方面?

鄭霞:在多元財富管理行業格局中,券商作為資本市場的主要參與者,核心優勢和差異化體現在三個方面:

一是對客戶需求的理解,券商作為交易服務商,對於客戶需求的精準把握可以做得更細緻、更準確;

二是豐富的產品和服務體系,依託股票、債券、基金代銷、期貨介紹、期權等多業務線協同,滿足客戶全生命週期的複雜財富規劃和服務需求;

三是強大的投研能力,券商擁有專業的投資研究團隊,對市場的動態和變化進行深入的分析和研究,投資顧問隊伍更有專業的資本市場經驗和豐富的客戶服務實戰經驗,可以為客戶提供高質量的策略建議。

財富管理是經營信任的行業,券商可以憑藉著這幾方面的優勢,在各個業務點上以點帶面、精耕細作,各家機構也會依託各自的稟賦優勢提供差異化服務,帶來財富管理行業的百花齊放,蓬勃發展。

轉型面臨三大挑戰

21世紀:券商財富管理業務需要加大向買方投顧的轉型成為共識,不再以首發基金單次銷售的賣方銷售模式為主,轉變為更具持續性、與投資者實現共贏的買方投顧模式。如何實現這種盈利模式的轉變?

鄭霞:模式的轉變需要自上而下全方面的同步轉變,確保客戶、產品、平台、品控四端高度一致。

首先要練好投顧隊伍建設和產品服務體系建設這兩項基本功。基本功打好後,建立和完善對客賬戶的管理服務能力,以客戶為中心,從交易賬戶服務,到產品賬戶服務再到綜合賬戶服務,提供系統化解決方案。

到綜合賬戶服務階段,我們不僅需要融合交易和產品本身,還要構建投資、理財、家族傳承等一系列更高階的、全方位的服務,以滿足客戶千人千面的需求為目標。以企業家客戶為例,我們通過對企業家客戶群體的需求洞察,圍繞企業家的多維度需求推出了企業家綜合服務方案。對於企業的經營發展需求,我們提供一套涵蓋股權融資、債權融資、財務顧問的全價值鏈、一站式金融服務閉環;針對企業或個人的投資理財需求,我們會根據收益、波動、流動性訴求以及風險偏好,通過類固收類產品、權益類產品,標準雪球等多元化投資、個性化配置和定期調整,幫企業家更好地實現財務目標和長期財富增值。

對於企業家的家族財富傳承需求,我們集團內有信託牌照資質的專業公司,可以為客戶個性化定製委託資產多樣,傳承方案周全的家族信託服務方案,為企業家們免除後顧之憂,助力企業家企業長虹,家業長青。

21世紀:那麼回顧過去,公司在財富管理業務方面轉型取得哪些成果?轉型過程中有哪些方面的難點和痛點?

鄭霞:平安證券從2016年起便推出了“財富贏家” 財富管理專屬服務品牌,近年來,更是加快推進財富管理能力建設,2022年6月,平安證券正式推出基金投顧品牌“安心投顧”,截至2023年12月底,累計已有4.98萬客戶參與其中,參與規模超45億元。

與此同時,基於客戶長期盈利的投資訴求,平安證券打造了“平安30”買方財富管理品牌,為客戶量身定製一整套資產配置解決方案。

“平安30”定位於目標定製型買方投顧模式,以客戶為中心,為客戶解決“買什麼、什麼時候買、什麼時候賣”的難題,具體而言以FOF作為載體,從全市場優選基金產品構建組合,在資產類別上,覆蓋了股票、債券、商品、現金類四大資產;策略類別上,囊括了股票多頭、量化、套利、CTA等多元化二級市場投資策略;基金遴選上,通過持續的賽馬機制,優選超額較穩定、可持續性更強的基金管理人;整體具有多資產、多策略和多管理人的特徵,由專業團隊持續動態優化,以滿足客戶投資需求。

向買方投顧模式轉型是必然趨勢,但轉型過程並非一路坦途,存在三大挑戰。

挑戰一:能否與客戶利益保持一致。傳統賣方模式,券商主要定位為經紀中介,產品賣得越多賺得越多,證券公司和客戶利益並不一致。而買方模式,要求證券公司與客戶的利益相向而行,追求客戶賬戶收益最大化。只有客戶的財富保值增值,資產規模越來越大,證券公司才能有穩定收入來源。

挑戰二:是否適應需求驅動的作業方式。如何從產品驅動走向需求驅動,是一個亟待解決的問題。從單純銷售產品,到按客戶需求設立解決方案來採購、定製甚至設計產品,對證券公司服務能力也有了更高要求。要通過加強構建供給能力、需求能力和連接能力作為需求驅動的支撐基石。

挑戰三:如何匹配投顧隊伍的素質。投顧業務作為券商財富管理轉型中的重要抓手,”全員投顧化”一直是很多券商的目標與要求。近年來,雖然全行業投資顧問數量急速上漲,但質量參差不齊。加之買方投顧相較傳統投顧服務對人員專業服務能力提出更高的要求,有效提升隊伍專業素質,是買方投顧業務實現的又一個挑戰。

打造科技型平台券商

21世紀:2022年年報顯示,經紀業務方面,截至2022年12月31日,平安證券個人客戶數突破2200萬,位居行業第一;APP用戶活躍度位居券商前三,2022年平安證券經紀股基交易量(不含席位租賃)市場份額達3.72%。同時,公募基金投資顧問業務已於2022年正式展業。在變化的市場中,公司如何取得上述成績?

鄭霞:經紀業務的突飛猛進,得益於以客戶為中心的“初心”,以及經紀業務發展戰略與公司整體戰略的緊密相連。“金融+科技”是中國平安的基因,作為平安集糰子公司的平安證券留下了深深的科技型平台券商烙印。

早在2013年平安證券就積極運用金融科技能力,推進數字化轉型,開啟從傳統券商向互聯網券商的轉型,通過對APP的前端交互、產品供給、服務體驗等進行全面優化,持續升級集交易、投資、融資於一體的智能化投資服務平台,為客戶送去“省心、省時又慳錢”的服務體驗。

科技為平安證券快速發展插上翅膀,以客戶為中心是平安證券獲得客戶認可的“法寶”,我們更關心的是客戶為什麼來,客戶為什麼願意停留享受服務,因此所有的努力最後都要落在客戶喜不喜歡,為客戶創造怎樣的價值上。

舉個例子,相信不少人都有過節假日著急用錢,但證券賬戶里可用資金轉不出來的尷尬經曆,因為銀證轉賬交易時間的限制,在休市時間是無法將證券賬戶里的資金轉出的。但我們在業內首創了“7*24小時銀證轉賬”服務,從根本上緩解了客戶在非交易時段對於證券賬戶資金需求的“危機感”。數據顯示,7*24小時銀證轉賬這個服務在APP上線後,平安證券在非交易時段資金是呈現淨流出趨勢的,從靜態單向來看公司價值有所減損,但真心對客戶好,客戶是能看到的,也更容易信賴你。像7*24小時這類的真心誠意“讓利客戶”的服務,在平安證券還有很多,“以客戶為中心”已經深深嵌入平安證券的每一項產品和服務中。

21世紀:平安證券財富管理的優勢是什麼?具體到公司財富管理業務的具體打法,比如在組織架構上,服務機構客戶方面,以及豐富產品池或者投顧方面?

鄭霞:作為財富管理轉型的先行者,平安證券已初步建立了“千億保有、百萬持有人、萬隻產品”的一站式資產配置平台,圍繞客戶利益設計財富管理商業模式,以客戶資產保值增值為業務導向,致力於打造財富管理生態圈,促進客戶、投資顧問和管理人形成良性互動。

通過優秀管理人引入與服務的整合,平安證券具備在財富管理上更廣闊的視野和更豐富的手段,使得公司有信心能提供更優質的服務。

第一是幫助客戶更好地“創造價值”,發掘並跟蹤優秀管理人的Alpha,通過構建優秀的定價能力和高效的投資流程,保持投資策略長期的有效性和進化力,為持有人創造價值;

第二是幫助客戶“配好資產”,聯合優秀管理人,持續發現、定義、創設並管理好資產,提供足夠多元、風格鮮明且穩定的產品和工具,不斷優化和完善客戶的資產配置組合;

第三是做好客戶的“陪伴服務”,權益市場是高波動市場,優秀管理人更需要與財富管理機構一起,持續做好陪伴和投教服務,幫助客戶實現“從懼怕波動,到理解波動,再到利用波動”的投資理念升級;

第四是做好客戶的“私人管家”,針對有定製化投資需求的客戶,平安證券推出“投資顧問+組合投資團隊成員+全平台研究資源”的專戶服務體系,通過定製化的一站式全生命週期解決方案,為客戶財富保駕護航。

21世紀:在公司的獲客引資工作上,採取了哪些有效的途徑,以及後續如何打造零售客戶和機構客戶的服務體系?

鄭霞:面對海量獲客模式遭遇瓶頸、邊際紅利遞減的挑戰,平安證券致力升級客戶洞察和資源配置的基本邏輯,由“從獲客出發,賦能經營”向“從經營出發,賦能獲客”的新模式堅定邁進,學會照顧客戶,再去攬客。

一方面,從經營出發,重構客戶服務體系,從引流、開戶、入金、交易、複購、直到流失,圍繞客戶全旅程形成一套閉環的服務體系;

另一方面,基於經營效果,看看我們的服務能力適配哪些客群,再去有效獲客,避免盲目攬客。

為此,我們圍繞客戶的投前、投中、投後環節,將專業服務內嵌業務場景,打造了一體化的客戶財富管理服務體系,致力於滿足客戶多元化的需求。面向交易型的客戶,我們推出了隨身投顧服務體系,為客戶提供智能、專業、有溫度的顧問式全天候服務;對於專注事業和享受生活的客戶,我們有專人專屬的私人投顧服務,為客戶量身定製全賬戶配置解決方案;面向企業家我們提供涵蓋企業投融資諮詢、公司價值管理、流動性管理、家族財富傳承的企業家金融顧問服務;面向專業投資者,我們可以結合其發展階段提供一站式、全週期的綜合解決方案。

提供有溫度的金融服務

21世紀:請問在人才建設方面,投顧人才如何培養與考核等,未來公司財富端需要怎樣的人才?

鄭霞:財富管理大時代,財富管理機構練好投顧服務與隊伍至關重要。為此,平安證券打造了一體化的財富管理服務模型,以客戶全賬戶資產視野做財富管理。

對於隊伍建設,以“1+N模式”進行團隊作戰是關鍵。所謂“1+N模式”,是由1位客戶經理和N位專家組成客戶服務團隊。在與客戶直接對接的私人投顧背後,有各類專家提供專業支撐。

同時,在招聘、培訓、考核端也要統籌推進,通過培訓與選拔,設立投顧隊伍的激勵考核體系,對於專業能力、投資者教育能力、服務展業方式達到認證水平的投資顧問,不再以單一指標作為考核導向,更多關注投顧服務客戶“量-質-果”的整體評價,側重客戶經營質量、客戶賬戶健康度。

依託於專業能力強,實戰經驗豐富的投顧隊伍,我們推出了定製化、陪伴式的全賬戶配置解決方案。針對平時沒有太多時間放在投資上的客戶,我們的私人投資顧問會和客戶一起,從客戶視角出發,對客戶的家庭投資賬戶現狀進行梳理,依據客戶的風險偏好和收益預期,結合市場宏觀環境分析,通過ETF組合、平安30、安心小目標等20多種業務模式,提供一站式的全賬戶配置解決方案,完成投資佈局後,會持續跟進組合情況,及時調整以適應客戶需求和市場變化,用我們的專業使客戶的投資變得更簡單。

21世紀:在未來的發展方面,公司的財富管理業務將重點佈局哪些方向,遠景目標是什麼?

鄭霞:財富管理業務萬象更新,平安證券將更加註重“以客戶為中心”和“專業內核的降維輸出”,更依託場景化服務,真正懂得客戶需求,提供有溫度的金融服務,通過客戶洞察、資源整合、流程改造、數據化經營和組織保障五大戰略舉措,經營端以客為本,建強3K能力,關注客戶體驗與價值,向新模式堅定前行,加快戰略打法的全面落地,為客戶構築智能、專業、有溫度的顧問式全天候服務體系,提供高質量財富管理服務踐行共同富裕願景。

(作者:李域 編輯:巫燕玲)