巴菲特增持日本五大商社賺80億美元 紅火日股背後要警惕哪些風險?

日本股市繼續上漲,勢如破竹,準備衝擊4萬點大關。

2月27日,日經225指數開盤上漲81.5點,漲幅為0.21%,報39290點。截至收盤,日經225指數報39239.52點。

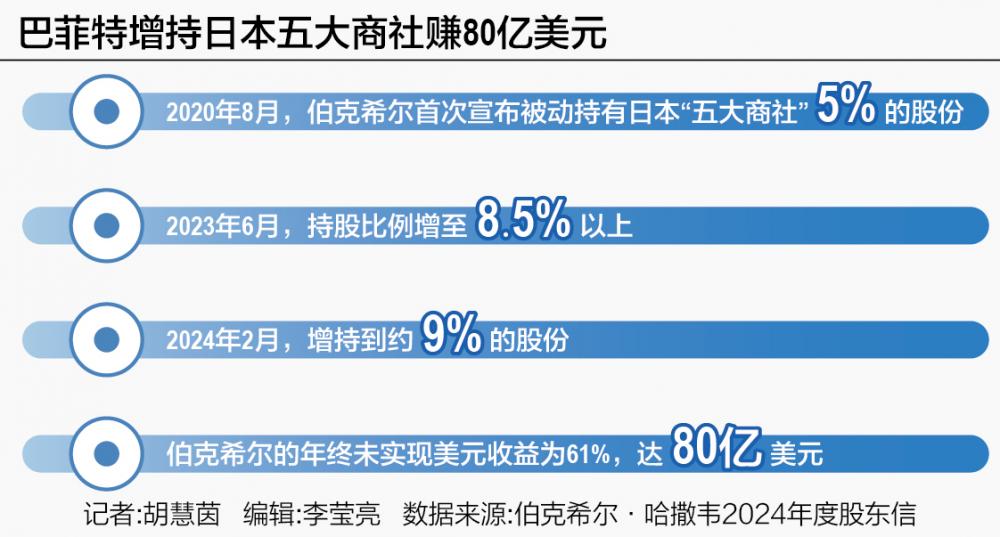

說起日股,就不得不提“股神”巴菲特。2月24日,巴菲特旗下的伯克希爾·哈撒韋公佈了最新財報並發佈年度致股東信,信中用了較大篇幅談論日本公司,並稱伯克希爾將無限期保持對五家日本商社的投資。在股東信中,巴菲特透露伯克希爾持有五大商社約9%的股份,同時他也表示,伯克希爾向每家公司承諾,在徵得五家公司董事會的批準之前,不會購買超過9.9%的股份。

從2023年首個交易日,到2024年2月20日,一年多時間中,日本五大商社股價全面飄紅:三菱商事上漲127.31%,三井物產上漲71.18%,住友商事上漲69.97%,丸紅上漲69.18%,伊藤忠商事上漲64.22%。隨著近年來日元彙率走低,伯克希爾未實現美元收益率為61%(80億美元)。

對此,盤古智庫高級研究員江瀚向21世紀經濟報導記者表示,巴菲特持續看好日本商社投資首先是因為日本商社具有多元化的業務結構,涵蓋了貿易、資源開發、物流、零售等多個領域,具有較強的抗風險能力;其次,商社通常擁有穩定的現金流和良好的盈利記錄;第三,日本商社的估值相對較低,給了投資者較好的安全邊際。

巴菲特近年最成功的投資之一

隨著日股股價連創新高,巴菲特無疑成為了大贏家。

巴菲特在最新的股東信中透露,目前伯克希爾對這五家公司的投資成本共計1.6萬億日元,到2023年末對這些公司的持倉價值為2.9萬億日元,伯克希爾的年終未實現美元收益為61%,達80億美元。有市場分析認為,五大商社是巴菲特近年來最成功的投資之一。

巴菲特對伊藤忠、丸紅、三菱、三井物產和住友商事這五大日本商社的青睞要追溯到2020年。之後,他對五大日本商社的持股比例不斷提高,在2023年6月底其持股已經增至8.5%以上,如今該比例再提升至9%。

野村東方國際證券的分析表示,綜合商社可以說是日本獨有的商業模式,由於業務範圍廣泛,投資商社可以實現多元化的效果。有數據顯示,日本五大商社控製了日本接近99%的大型生產企業及貿易公司,掌握著日本各類產業的命脈。

日本五大商社為何能在日本佔據著如此重要的位置?複旦大學金融研究中心主任孫立堅在接受21世紀經濟報導記者採訪時表示,上世紀90年代,日元彙率較高,大量日本企業走出去,日本很多機構發現了在海外做服務業的機會,因為當時很多日本企業在國外會遭遇信息不對稱的問題,不瞭解所在國的營商環境和法律模式,商社其實把信息服務和市場調研作為其核心業務,即把信息服務的成果銷售給具體做業務的公司。所以日本的商社一直與日本大企業保持著鏈式的合作機制。

因此,對於巴菲特增持日本五大商社的動作,受訪專家均表示並不意外。孫立堅認為,巴菲特投資日本商社看中的就是其市場活力,具有輕資產、重流動性的特點,而且商社只要接受了大企業的委託,就能獲得一筆可觀的服務費用,這就意味著商社能夠維持穩健的財務狀況。反觀日本的大企業,雖然它們靠著日本商社的參與在海外賺得盆滿缽滿,但大企業一直捂緊錢袋子,流動性不強,不符合巴菲特的投資理念。

股東信中還特別提到,日本商社遵循的對股東友好政策要優於美國公司。“股東友好政策意味著這些公司更注重股東價值,採取了一系列措施來回報股東,例如較高的股息支付和股票回購計劃。”中信證券首席經濟學家明明向記者提到,日本商社的管理層在薪酬方面沒有那麼激進,會將大約三分之一的收入用於股息,其餘大部分用於發展業務和回購股票。他認為,這種管理層的穩健管理方式增強了巴菲特對這些公司的信心。

明明向21世紀經濟報導記者表示,日本商社從事涉及多種產品和行業的貿易活動以及多元化投資,會參與到產業鏈的各個環節。日本商社十分注重股東分紅,往往具有高股息收益率。而且與曆史水平和全球股票相比,15倍的PE體現出日本股票估值仍不算高,日股仍具有投資價值。

此外,日本亞洲成長研究所所長戴二彪特別提到了日本商社的人才優勢。他向21世紀經濟報導記者表示,日本商社優秀人才集中,培養和形成了大批有國際視野的人才,更能應對國際政經環境變化,促使企業能不斷創新發展,這也是海外投資者看好之處。

被巴菲特相中之後,日本五大商社的股價連續跑贏日經225指數。從2020年末至今,丸紅商事的股價漲逾兩倍,三井物產、三菱商事股價翻了一番以上,伊藤忠商事和住友商事股價漲幅分別在50%以上。相比之下,日經225指數漲幅為40%左右。

押注日股穩賺不賠?

近年來,巴菲特對日股的興趣有增無減。

2019年,伯克希爾首次發行日元債券,彼時的發債規模高達4300億日元,成為有史以來日元債最大的海外發行方之一。截至2024年2月,伯克希爾共發行了6批日元債,加權平均利率僅為1%左右,累計發行日元債賬麵價值為1.16萬億日元。有意思的是,同一時期,巴菲特對五大商社的累計投資額為1.46萬億日元,高於伯克希爾發行的日元債。中金公司研報認為,表明巴菲特發行日元債的目的或許並非投資海外資產,而是用於對日本的投資。

巴菲特頗為看好日本市場。他在股東信中表示,伯克希爾將無限期保持對五家日本商社的投資,每家公司都以高度多元化的方式運營,與伯克希爾本身的運作方式有些相似。

上海社會科學院經濟研究所助理研究員王佳向21世紀經濟報導記者表示,預計在未來幾年,日本商社的利潤將繼續保持增長。首先,俄烏衝突、全球經濟複蘇等因素導致大宗商品價格持續上漲,這為日本商社的資源和能源業務帶來了巨大的利潤增長;其次,日本商社擁有強大的全球化網絡,能夠在全球範圍內尋找和捕捉投資機會;再者,日本商社積極進行投資,特別是對新興市場和新興產業的投資,為利潤增長做出貢獻;第四,日元彙率貶值也對日本商社的利潤表現起到了一定的推動作用,日元貶值使得日本商社以美元計價的收入和利潤增加。

除了巴菲特效應,得益於公司治理改革和日元走軟的積極影響,日股吸引了外資的瘋狂流入。日本證券交易所數據顯示,2023年日股累計淨流入外資約6.3萬億日元(433.9億美元),創下2014年以來的最高水平。

來自Platinum Asset Management的投資組合經理James Halse表示,這輪漲勢具有非常堅實的基本面驅動因素,在公司治理改革措施和股東現金回報率大幅改善的支撐下,漲勢可能會持續相當長的一段時間,“鑒於近期市場表現強勁,更多的全球投資者可能會將資金投入日本股市。”荷蘭資產管理公司Robeco和法國巴黎銀行旗下的資產管理機構都對日本股市後市持樂觀態度,特別是看好“日特估”概念類股票對於日本國內資金以及外資強大的吸引力。

只不過,日本央行可能會在4月結束負利率政策將會是影響日股走向的一大不確定因素。接下來,日元彙率會如何走向,是否會影響日股走向,市場議論紛紜。特別是日本企業大量業務在海外,但是大多在日本證券交易所上市,財報基本以日元計價,日元彙率的貶值的確能夠起到改善日企財報的作用。

王佳認為,日本央行結束負利率政策可能會對日本股市產生一定影響,尤其是在全球經濟放緩的背景下。如果全球經濟增速放緩,可能會對日本股市的回報率產生一定影響,因為這可能會影響日本企業的盈利和增長前景。

“如果日美金融政策同時相向調整,日美利差顯著縮小將會帶來日元從目前的150:1回升到130:1左右。這樣的話,日本大企業的利益會大幅減少,日股投資的回報率也會下降。”戴二彪向記者表示,從趨勢上看,日美利差會逐步縮小,但日本央行會試圖把這個過程拉長一些,使那些海外事業比重大、享受日元貶值利益多的大企業受到的負面影響小一些。

除了貨幣政策調整可能帶來的影響,當前日股主要由海外資金拉動,後續海外投資者是否對日股興趣依舊,也引發關注。

對此,孫立堅表示,雖然日股氣勢如虹,但日本國內實體經濟表現不佳。“可以看到,現在大量海外資金一到日本市場就拋售日元購買日本股票,因而帶動了日本股票,市場呈現‘日股越強,日元越貶值’的現象。現在重倉的都是海外資金,近期日股猛漲,只是因為英偉達的財報表現特別好,AI成了日本股市又一個興奮劑。海外資金有隨時回撤的風險,只要大家感覺沒有人接盤了,日本股市的高估值就可能出現較大的調整。”

(作者:胡慧茵 編輯:李瑩亮)