沉重的蒙牛丨乳業年報觀察

21世紀經濟報導記者 賀泓源 北京報導

蒙牛不如以往能掙錢了。

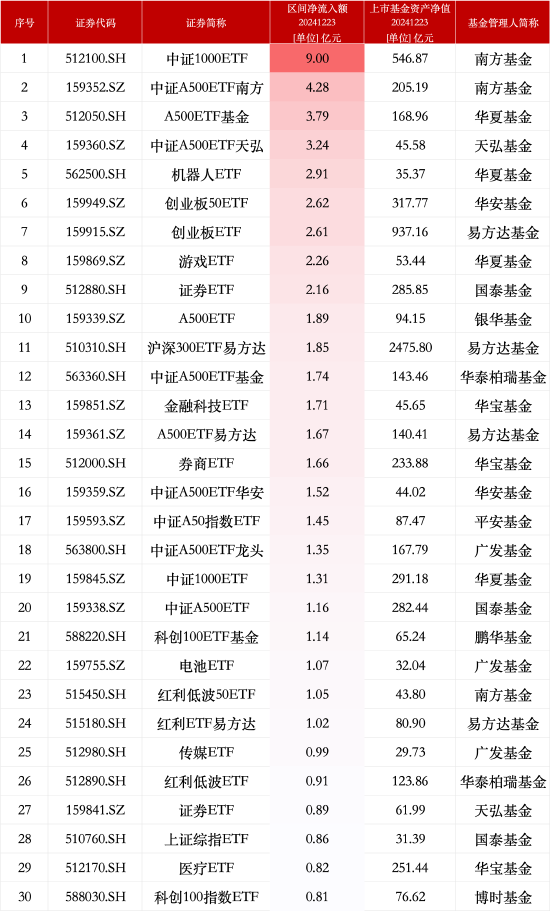

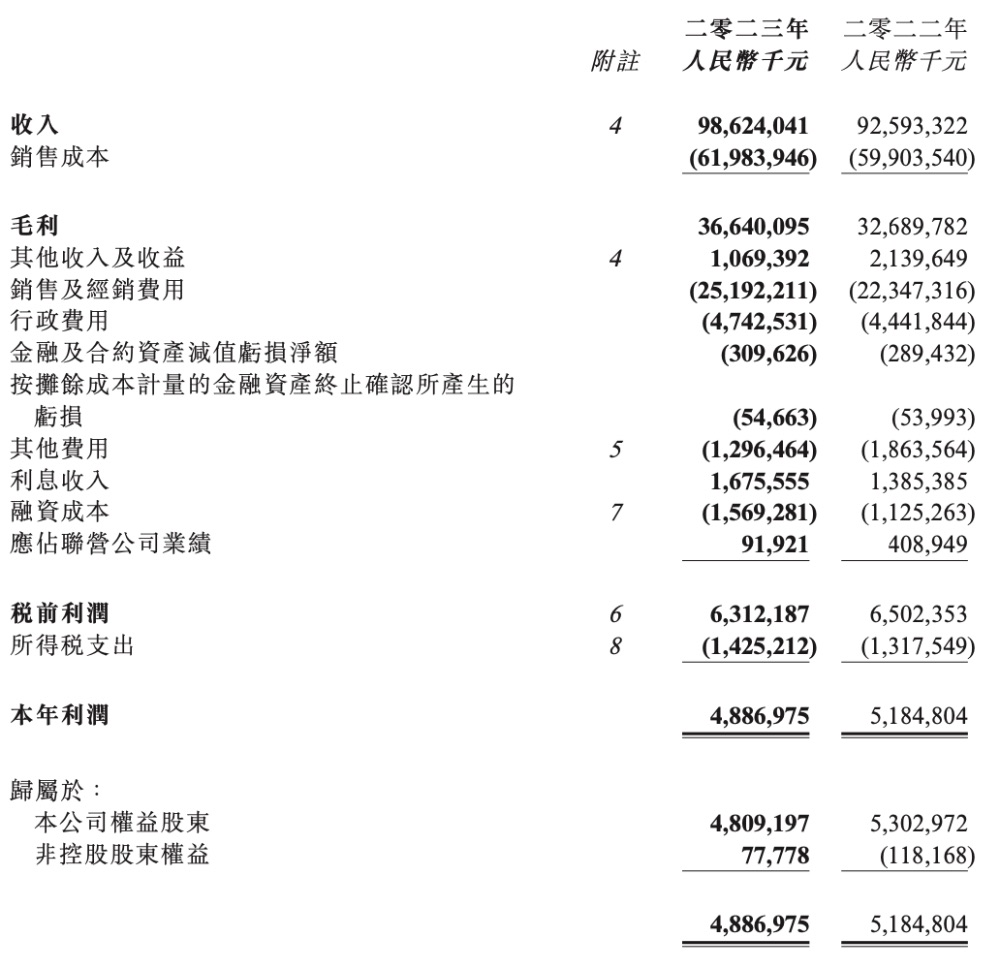

2023年年報顯示,當年,該公司營收986.2億元,增長6.5%;歸母淨利潤48.1億元,同比下滑9.3%。某種程度上,營收日益龐大的蒙牛,變現效率正在走低,變得沉重。

是什麼導致了這一狀況發生?

蒙牛歸母淨利潤同比下滑9.3%。數據來源:公司財報

蒙牛歸母淨利潤同比下滑9.3%。數據來源:公司財報客觀上,蒙牛毛利率在上升。

年報顯示,由於原奶成本下降,該公司毛利率上升185個基點至37.2%,導致經營利潤率上升40個基點至6.3%,但非經營性費用 (如3.23 億元的奶粉庫存衝銷)、聯營公司利潤同比下降 78%(中國現代牧業/聖牧2023 年淨利潤同比下降 68%/79%)和減值導致淨利潤率下降 85個基點至4.9%。派息率從30%升至40%。

另一頭,蒙牛高毛利品類確實勢弱。

2023年,其液態奶/冰淇淋/奶粉/奶酪/其他收入分別為820.7億元/60.3億元/38.0億元/43.6億元/23.7億元,同比增長4.9%/增長6.6%/下滑1.6%/增長229.8%(收購妙可藍多影響,除妙可藍多後下滑68%)/下滑32.1%。

可營收額占比最高的液態奶,毛利率並不算高。伊利2022年年報顯示,當年液態奶毛利率為29.11%,作為對比,奶粉毛利率達到41.06%,冷飲毛利率為38.48%。

具體到液態奶來看,蒙牛稱特侖蘇表現強勁 (有機系列同比增長超過 10%),表現優於基礎白奶,延續了2023年上半年以來的高端化趨勢。新鮮牛奶銷售額同比增長高達個位數,其中高端產品“每日鮮語”同比增長16%。

而據21世紀經濟報導記者在北京多地調研來看,伊利金典奶與蒙牛特侖蘇奶正在進行猛烈價格戰。在當地沃爾瑪,蒙牛特侖蘇環球精選純奶(250×12)打出了單獨售價55元一箱,99元兩箱的“特惠”,伊利金典新西蘭進口純牛奶(250ml×12)也打出了55元一箱,99元兩箱的特惠。

同時,蒙牛冰淇淋業務增長來自海外。其收購的艾雪品牌位居印尼份額第一、菲律賓份額第三,並積極拓展越南、泰國等中南半島市場。關鍵的國內市場,則是拖累項。

在毛利率最高的奶粉市場,蒙牛營收直接下滑2%。對此,該公司解釋,主要因素來自嬰幼兒奶粉疲軟。另據21世紀經濟報導記者瞭解,嬰幼兒奶粉核心渠道的相對缺失,也是因素。譬如,飛鶴在嬰幼兒用品店的渠道優勢,就比蒙牛要強。

另外,蒙牛奶酪業務也並不好看。雖然收購妙可藍多後,營收同比增長230%,這或許只是種數學口徑。在2023年,妙可藍多營收40.49億元,同比下滑16.16%;歸母淨利潤0.63億元,同比下滑53.90%。

奶酪市場不景氣是核心原因。截至2023年末,妙可藍多共有經銷商5036家,2022年該公司共有經銷商5218家。一年之內,妙可藍多少了182家經銷商。

由此,蒙牛產品格局呈現出盈利有限局面。

此外,頻頻收購也影響了蒙牛業績。

正如前文提到,在2023年,蒙牛聯營公司利潤同比下降 78%(中國現代牧業/聖牧 2023 年淨利潤同比下降 68%/79%)。

這已經是種常態。2013年後蒙牛資本開支水平顯著提升,雅士利、貝拉米、現代牧業及妙可藍多收購金額均超過30億元。結果是,在2023年,該公司淨負債比率達到56.33%。

同時,2013年後,蒙牛商譽等無形資產、權益性投資之和占總資產的比重由不到5%提升至20%以上。且隨併購企業經營狀況不佳,商譽減值和聯營企業損益也加劇了蒙牛利潤總額的波動性,2016—2019年均對利潤產生拖累。其中,雅士利的兩次商譽減值合計45.5億元,現代牧業在2017—2018年間虧損產生聯營企業損失合計約8億元,對利潤總額的負面侵蝕明顯。

但也不能忽略大背景,乳品需求正在過剩。尼爾森數據顯示,2021、2022、2023年乳製品全渠道收入同比分別增長7.90%、下滑6.50%、下滑2.40%。

這導致蒙牛3.23 億元的奶粉庫存衝銷,也影響了現代牧業等上遊企業的業績。

多位乳業高管向21世紀經濟報導記者坦承,2024年,原奶依舊處於過剩狀態,甚至還有可能加劇。這讓蒙牛未來業績,存在不可控性。當然,原奶成本下降對該公司毛利率提升也有幫助。

對於未來,蒙牛新任總裁高飛在業績說明會上提到,依舊會堅持高端化。“持續的高端化,這個戰略肯定繼續加強。在產品當中,功能奶是一個趨勢,也做了一些研究和佈局。在渠道上,如何把細分渠道做好,把線上線下協同的事情,應該還是有空間的。”他稱。

可在價格戰乳業價格戰繼續的當下,高端化,乃至穩住終端價格都是種挑戰。

蒙牛似乎也看到了這一點。該公司預計2024年銷售額同比增長“低至中個位數”,經營利潤率擴張30-50個基點。

這也意味著,蒙牛想要走出沉重。