全球銅價迭創曆史新高 誰導演了逼空行情

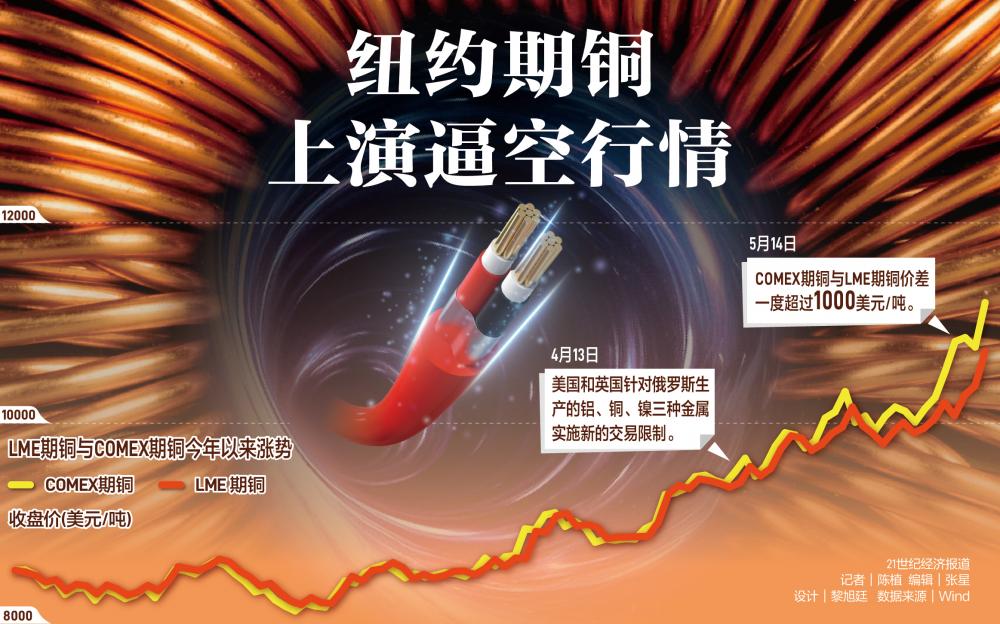

截至5月20日14時,美國COMEX期銅主力合約報價徘徊在510.8美分/磅,盤中一度創下曆史高點519.9美分/磅。與此對應的是,倫敦LME期銅主力合約報價徘徊在10992.9美元/噸附近,盤中也創下曆史高點11104.5美元/噸。

這背後,是一場國際期銅市場逼空行情正在持續發酵。

花旗集團發佈最新研究報告表示,目前美國COMEX與倫敦金屬交易所(LME)的銅期貨市場已吸引250億美元投機性多頭資金,多數投機資本正押注未來全球銅價將觸及1.5萬美元/噸。

記者多方瞭解到,這場國際期銅逼空風波在上週初露端倪,原因是市場傳出大宗商品貿易商托克(Trafigura)與洛陽鉬業旗下貿易公司埃珂森(IXM)正在四處購買實物銅,用來交割他們在芝加哥商品交易所(CME)的大量COMEX期銅空頭頭寸。

“這背後,是上週COMEX與LME期銅價格出現逾千美元/噸的價差,吸引大量銅貿易商紛紛擴大跨地套利交易力度——買漲LME期銅同時賣空COMEX期銅,以博取兩地價差收益。”一位大宗商品期貨經紀商告訴記者,令他們沒想到的是,投機資本押注這些參與跨地套利交易的貿易商未必能拿出足夠的現貨銅用於COMEX期銅空頭頭寸交割,轉而大舉買漲推高COMEX期銅價格,形成逼空態勢一觸即發。

在他看來,托克與埃珂森四處緊急尋找現貨銅交割的消息,無形間刺激更多投機資本入場掀起更大規模的國際期銅逼空行情。

值得注意的是,上週四洛陽鉬業發佈公告回應稱,國際貿易公司在一個市場買入期銅同時,以相同數量在另一個市場賣出期銅的對衝交易策略是行業通行做法。目前美國COMEX市場銅產品存在高溢價,全球商品貿易公司在這個市場進行實貨交易是有利的。埃珂森的對衝交易策略與單純投機不同,風險完全可控。

在多位期貨業內人士看來,這場國際期銅逼空風波,表面而言是由托克(Trafigura)與埃珂森(IXM)四處購買實物銅用於COMEX期銅空頭頭寸交割而起,但這背後的深層次原因,是國際期銅市場跨地套利交易受到狙擊。

上週,COMEX期銅價格與LME期銅價格突然出現巨大偏離。具體而言,受COMEX銅庫存大幅下降與交割銅嚴重不足等因素影響,COMEX期銅價格相較於LME期銅價格一度出現逾1000美元/噸的溢價,遠遠高於以往的合理溢價區間。

這驟然引發銅貿易商與部分資管機構紛紛開啟跨地套利交易。

對銅貿易商而言,在如此大的溢價空間下,他們將銅現貨從LME運到COMEX倉庫交割,即便扣除運費與保險費等其他費用,他們仍能賺取約500美元/噸的價差收益。

對資管機構而言,通過直接在COMEX與LME期銅市場開展跨地套利交易——買漲LME期銅價格同時賣空COMEX期銅價格,也能賺取逾600美元的價差收益。

一時間,不少銅貿易商與資管機構紛紛如法炮製,大舉加碼上述跨地套利交易,其中包括托克(Trafigura)與埃珂森(IXM)等大宗商品貿易商。

但這也讓投機資本嗅到狙擊跨地套利交易的機會。

中金公司發佈的數據顯示,COMEX銅庫存已從4月初的約3萬噸,降至5月17日當週的2萬噸,處於低位。

這意味著跨地套利交易參與者未必擁有足夠銅現貨用於交割COMEX期銅空頭頭寸,最終他們只能在COMEX期銅合約到期交割前,平倉手裡的期銅空頭頭寸,反而將助長COMEX期銅漲勢。

上週起,越來越多投機資本紛紛湧入COMEX期銅市場買漲推高期銅價格,營造逼空態勢迫使跨地套利交易資金“繳械投降”而獲取巨額收益。

美國商品期貨交易所(CFTC)的最新數據展現了這種逼空行情的激烈程度。截至5月14日當週,參與跨地套利交易的資管機構與貿易商持有的COMEX銅期貨期權空頭頭寸較前一週大幅增加2.23億磅;對此針鋒相對的是,參與狙擊上述跨地套利交易的對衝基金、投機資本與互換交易商所持有的COMEX銅期貨期權淨多頭頭寸較前一週大增約2.4億磅。

“目前而言,逼空買漲COMEX期銅的投機資本略占上風,令5月20日COMEX期銅價格繼續迭創曆史新高。”前述大宗商品期貨經紀商直言。究其原因,是更多資金正湧入COMEX期銅市場掀起更大規模的逼空行情。

為了避免跨地套利交易的COMEX期銅空頭頭寸面臨更大損失,目前托克已要求一些銅生產商將5月至6月銅產量迅速運往美國,但此舉無疑又激發投機資本的更高逼空熱情。因為這讓投機資本看到空頭機構已面臨極其嚴峻的“現貨交割不足窘境”。

在他看來,即便芝加哥期貨交易所CME再度提高COMEX期銅交易保證金,也未必能阻擋投機資本的逼空熱情。因為他們深知無論是智利國家銅業公司(Codelco)增加對美銅現貨供應,還是參與跨地套利交易的貿易商或資管機構從其他國家倉庫調取銅現貨,都是遠水難解近渴。

“LME倉庫擁有逾10萬噸銅現貨,但其中逾一半來自俄羅斯。在當前歐美國家對俄羅斯金屬採取一系列製裁措施的情況下,這些銅庫存也無法迅速流入COMEX倉庫緩解空頭交割壓力。”一位華爾街對衝基金經理指出。儘管在5月14日當週,對衝基金在COMEX期銅市場增加了2.45億磅的套利頭寸,但他們執行這些套利頭寸所對應的COMEX期銅價格(按美元/噸計算)基本都超過12000美元/噸,表明他們堅信短期內COMEX期銅逼空行情將令銅價持續迭創新高。

美國金融監管部門如何避免COMEX期銅逼空行情演變成另一個“妖鎳風波”,正成為全球金融市場密切關注的一大熱點話題。

2022年3月,同樣受市場逼空行為影響,LME期鎳價格突然從2萬美元大漲至約10萬美元,引發金融市場知名的“妖鎳風波”。

儘管當時LME採取取消部分交易指令、引入期鎳漲跌幅度限制等舉措平息了這場“妖鎳風波”,但此後LME期鎳交易活躍度明顯回落,眾多貿易商對參與LME期鎳套期保值交易顧慮重重,令LME期鎳影響力“一蹶不振”——在全球期鎳交易定價的話語權顯著下滑。

“若COMEX期銅在投機資本逼空浪潮下出現離奇大漲,導致LME不得不採取取消交易指令等極端舉措,也可能令COMEX期銅重蹈LME期鎳覆轍,失去市場定價影響力。”前述大宗商品期貨經紀商認為。

在他看來,面對如此轟轟烈烈的COMEX期銅逼空浪潮,LME光靠持續提高期銅交易保證金,未必能達到遏製市場投機逼空的效果。因為投機逼空行為所創造的COMEX期銅價格大幅上漲回報,遠遠超過交易保證金增加的“財務成本”。

這位大宗商品期貨經紀商指出,當前美國金融監管部門急需解決的,是擠出COMEX期銅市場“持倉虛實比泡沫”。

具體而言,當前COMEX銅庫存僅有約2萬噸,處於曆史較低水準,但是COMEX期銅單邊持倉合約規模超過逾8.6萬手,折合逾100萬噸,導致COMEX持倉“虛實比”過大。通常情況下,COMEX期銅7月主力合約單邊持倉與COMEX銅庫存的比值一直在10~15之間,但今年4月以來,這個數值已突破50。在極高的持倉虛實比情況下,COMEX期銅市場引發逼空行情的幾率大幅飆漲。

與此同時,COMEX期銅市場缺乏足夠多元化的銅庫存來源,相比倫敦金屬期貨交易所認可中國銅與部分符合條件的俄羅斯銅作為交割產品,COMEX期銅則不接受中國銅與俄羅斯銅產品,導致其銅庫存明顯不足。

數據顯示,截至5月16日,LME銅庫存約為10.4萬噸。其中,俄羅斯銅與中國銅占比分別達到約50%與17%,但COMEX期銅因對銅現貨來源做出諸多限制,導致其銅庫存僅有約2萬噸,這也令投機資本更願選擇將COMEX期銅作為投機逼空對象,而不大會選擇LME期銅。

也有業內人士指出,若LME迅速擴大銅現貨來源,或許能有效遏製這場逼空風波。但在當前國際地緣政治風險升級的情況下,美國金融監管部門與芝加哥期貨交易所都未必會採取這項舉措。

“無論是2022年3月爆發的‘妖鎳風波’,還是當前的COMEX期銅逼空浪潮,都是當前歐美國家對俄羅斯採取製裁措施導致全球金屬供應鏈擾亂的產物。”這位大宗商品期貨經紀商直言。2022年3月“妖鎳風波”爆發背後,是歐美國家製裁措施導致俄羅斯鎳無法進入歐美國家金屬期貨交易所做現貨交割,導致投機資本抓住期鎳市場貿易商無法拿出足夠現貨用於LME期鎳套保空頭頭寸交割,瘋狂逼空買漲LME期鎳;此次COMEX期銅市場再度爆發逼空行情,同樣是投機資本看準歐美國家製裁令俄羅斯銅現貨難以進入歐美國家期貨交易所現貨交割,押注跨地套利交易機構沒有足夠現貨交割COMEX期銅空頭頭寸,發起新的逼空投機攻勢。

他坦言,在全球金屬供應不穩定性因歐美國家製裁舉措而持續增加的情況下,未來國際金屬期貨市場仍可能會爆發新的逼空行情,令歐美國家金屬期貨交易穩定性處於更大的危險境地。