2024年重整旗鼓?從三個“新變化”談談地產板塊的佈局思路

11月下旬以來,地產政策持續加碼,地產板塊卻開啟陰跌模式。截至12月5日收盤,中證800地產指數再創近9年新低,失守3000點關口,報收2956.22點。統計來看,中證800地產指數年內已下跌超30%。

從政策面看,今年以來地產寬鬆持續開啟,二級市場行情為何仍是跌跌不休?分析來看,銷售持續探底仍是板塊下殺的主因。百強房企11月銷售數據顯示,實現銷售金額4285億元,同比下降30.6%,降幅較上月擴大2.9個百分點環比下降3.4%,11月近6成百強房企銷售環比下降,但重點佈局於高能級城市的央國企表現出較強韌性。

地產板塊明年機會怎麼看?2021年以來,地產進入深度調整階段,今年以來供給端、需求端政策持續發力,2024年地產行業或成企穩之年?伴隨行業格局的變化,行業又蘊含著哪些機會呢?今天的文章將從三個“新變化”入手,給大家梳理相關信息。

新模式:“保障房+商品房”的雙軌製體系

12月4日,央行行長潘功勝撰文指出,為保障性住房等“三大工程”建設提供中長期低成本資金支持,完善住房租賃金融政策體系,加快構建房地產發展新模式。何為房地產發展新模式呢?

新加坡以公共組屋為主、私人住宅為輔的獨特住房體系,成功實現“居者有其屋”,居民家庭住房自有率達89.3%,居住在組屋的人口百分比達77%。而我國正自上而下推進房地產新發展模式,即為建立“保障房+商品房”的雙軌製體系,規劃建設“三大工程”是新發展模式重要抓手。

隨著新發展模式的推進,保障性住房將承擔更多民生任務,預計保障房的實物來源是新建保障房、存量房轉化;預計資金來源主要財政補貼政策性銀行貸款、專項債和市場化資金;預計35個大城市年均新增保障房規模約300萬套。城中村改造作為新發展模式的重要一環,預計每年拉動房地產開發投資4941億元,給商品房市場帶來3113億元的購買力。

東興證券認為2024年是房地產新模式初步確立的開始,推進城中村改造和探索住房雙軌新模式,已經成為探索構建房地產發展新模式的重要落腳點。在此過程中,重點佈局一二線城市,具有信用優勢的優質央國企,將受益於一二線城市供需兩端政策的持續落地和城中村改造的加速推進。

新融資: 從“三支箭”到“三個不低於”

2023年11月17日,央行等召開金融機構座談會,在地產信貸支持方面,會議提出了“三個不低於”,該規定以量化式指標對銀行業放貸行為做出要求,以期破解房企融資困境,同時將政策觸角細化到非國有製主體,調整供給側融資支持結構,補齊民營房企在融資扶持紅利下的普惠短板。

第一個“不低於”:各家銀行自身房地產貸款增速不低於銀行業平均房地產貸款增速。

第二個“不低於”:對非國有房企對公貸款增速不低於本行房地產增速。

第三個“不低於”:對非國有房企個人按揭增速不低於本行按揭增速。

另據新聞報導,近期浙商銀行、建設銀行、交通銀行就房企合理融資需求與房企召開座談會,表明“三個不低於”的落實取得明顯進展。方正證券認為,相比“三支箭”,“三個不低於”更具有可落地性,看好融資端持續修復。

天風證券表示,銀行密集召集房企座談等舉措或旨在協助解決非國企融資難的行業共性問題,政策力度及推進速度均略超出預期。金融機構率先對信用資質的傾向性弱化對緩解居民端房企違約擔憂、推動民企銷售回暖均將起到積極作用,預計2024年房企銷售有望完成築底回升。

新形勢:房企高質量轉型成為必然

從房企來看,“三高”模式走到盡頭,高質量轉型成為必然。“高負債、高杠杆、高周轉”的舊模式過於強調規模和周轉,屬於低質量的粗放式擴張,高質量轉型成為必然。2023年成為行業大洗牌之年,不少知名房企暴雷退市,頭部房企大浪淘沙,順應產業週期,或能“剩者為王”。

從今年銷售數據來看,主流房企銷售更加向高能級區域傾斜,央國企銷售情況顯著優於非央國企。從土地來看,房企拿地更加聚焦高能級區域,非央國企拿地情況有所恢復,央國企拿地力度更大。從融資來看,央國企債券融資占比持續提升,股權融資重啟下央國企佔據先機。

綜上,從行業發展新模式的定調,以及政策對於房企融資端等的修復,疊加居民預期及收入轉好,地產板塊有望在2024年重整旗鼓再出發。在此過程中,頭部房企或能在銷售、融資、拿地等多方面脫穎而出。

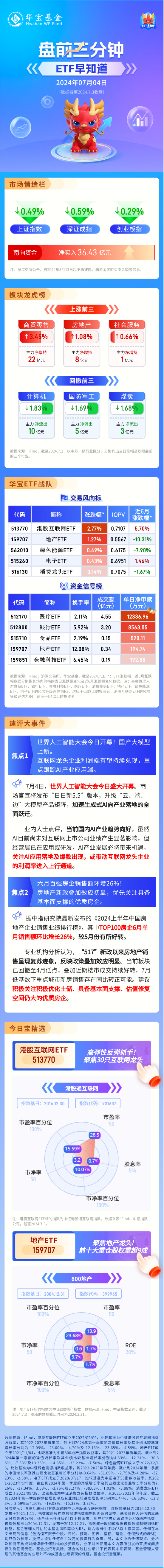

佈局工具上,資料顯示,地產ETF(159707)跟蹤中證800地產指數,彙集市場16只頭部優質房企,在投資方向上具有明顯的頭部集中度優勢,前十大成份股權重超8成,央國企含量高!地產ETF(159707)也是目前市場上唯一跟蹤中證800地產指數的行業ETF,具備稀缺性與辨識度。

數據、圖片來源:滬深交易所、Wind、華寶基金。

風險提示:地產ETF被動跟蹤中證800地產指數,該指數基日為2004.12.31,發佈日期為2012.12.21,指數成份股構成根據該指數編製規則適時調整,其回測曆史業績不預示指數未來表現。文中指數成份股僅作展示,個股描述不作為任何形式的投資建議,也不代表管理人旗下任何基金的持倉信息和交易動向。基金管理人評估的本基金風險等級為R3-中風險,適合適當性評級C3以上投資者。任何在本文出現的信息(包括但不限於個股、評論、預測、圖表、指標、理論、任何形式的表述等)均只作為參考,投資人須對任何自主決定的投資行為負責。另,本文中的任何觀點、分析及預測不構成對閱讀者任何形式的投資建議,亦不對因使用本文內容所引發的直接或間接損失負任何責任。基金投資有風險,基金的過往業績並不代表其未來表現,基金管理人管理的其他基金的業績並不構成基金業績表現的保證,基金投資需謹慎。