2023基金行業十大要聞:費率改革、重磅自律規則發佈!ETF大年、QDII“揚眉吐氣”純債基金成“顯眼包”!

編者按:2023年即將結束,回顧這一年的時間長河,我們看到了許多困難和挑戰,但也有許多耀眼的“光斑”值得我們銘記。特別是在基金行業誕生25週年之際,湧現出哪些令人難忘、影響深遠的重要事件,來記錄全年市場表現?

2023年是不平凡的一年,全面註冊製正式實施,A股重啟震盪模式,再次打響3000點保衛戰權益;公募行業誕生25週年,公募基金管理人數量和產品數量不斷增加,資產總規模達到了27.38萬億元。

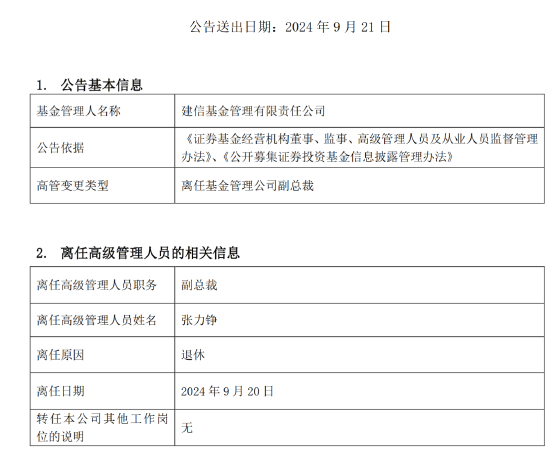

這一年,權益類基金的投資體驗不佳,很多明星基金經理業績 “撲街,讓持有者“難過”;這一年,離職潮起,300多位基金經理公告離職;這一年,監管在行動,公募基金費率改革實施,一方面讓利於投資者,一方面繼續豐富產品譜系;監管出台政策,加強對投資管理人員的自律約束,基金經理不得隨意離職、從業者不得炫富。

這一年,新發基金規模創5年新低,基金清盤數創5年新高,公募行業優勝劣汰步伐加快;這一年,權益基金“低迷”,而ETF迎來大發展,QDII“揚眉吐氣”,純債基金成“顯眼包”。

這一年,個人養老金一週年,公募養老產品業績整體不盡如人意,需要繼續努力提高收益,為未來的養老生活提供更好的保障。這一年,基金積極分紅,基金公司積極自購,繼續踐行社會責任,走在捐贈馳援的第一線,為社會做出了積極貢獻。

隨著我國公募基金市場的不斷擴容、產品的不斷豐富,費率整體呈下行趨勢。為了增強有利於增強投資者獲得感,助推行業高質量發展。

自7月起,證監會陸續發佈了公募基金費率改革的詳細工作計劃。第一階段降費針對主動權益類基金,規定新註冊的產品管理費率和託管費率不得高於1.2%和0.2%。從基金投資者角度來說,投資主動權益基金的成本將從1.74%(平均管理費與託管下調至1.4%,降幅在20%左右。這意味著每年將省下0.34%的成本,每1萬元將省下34元,100萬將省下3400元。對基金管理人來說,此次降費或將產生較大影響。初步測算,行業統一下調管理費至1.2%後將減少140億元,託管費下調至0.2%後將減少約21億元。從管理費下調金額絕對值來看,預計管理費總收入下降最高超10億元。一些以主動權益為主打的大型基金公司受到的影響較為明顯。>>公募基金費率改革啟動,多家頭部公司宣佈“降費”

12月8日,證監會發佈《關於加強公開募集證券投資基金證券交易管理的規定》並公開徵求意見,標誌著公募基金行業第二階段費率改革工作正式啟動。主要內容包括四方面:一是合理調降公募基金的證券交易佣金費率;二是降低證券交易佣金分配比例上限;三是強化公募基金證券交易佣金分配行為監管;四是明確公募基金管理人證券交易佣金年度彙總支出情況的披露要求。以2022 年數據測算,公募佣金總額將由188.68 億降至126.36 億,降幅33.03%,每年為投資者節省62 億。以33%佣金降幅估算,市場平均淨佣金率為萬2.64(後續中證協定期披露)。2022 年被動股票指基佣金率萬5,降至行業平均水平則佣金從9.9 億降至5.3 億,其他類基金佣金率萬7.8,降至行業平均兩倍則佣金由178.8 億降至121 億。實際佣金降幅需關注中證協披露值(中證協定期對市場平均股票交易佣金率的測算)。公募、渠道、賣方研究、軟件等業務鏈上細分行業馬太效應或加劇。

與此同時,在公募費率改革大背景下,新的業務形式也陸續登場。首批20只浮動費率基金已全部成立,進一步豐富了公募產品譜系,也為投資者提供了更多元的選擇。

為加強對投資管理人員的自律約束,11月24日晚間,中基協同時修訂發佈兩份重磅自律規則——《基金從業人員管理規則》及配套規則和《證券期貨經營機構投資管理人員註冊登記規則》。

具體來看,《管理規則》明確了五類人員應註冊基金從業資格;拓展了基金從業資格取得方式,其中三類人員可豁免基金從業考試科目;明確六項禁止性執業行為,禁止從業人員有奢靡炫富、拜金主義、享樂主義等行為。

對於投資管理人員,《註冊登記規則》對過去碎片化的規則進行了梳理整合,規範了各類特殊產品基金經理的具體標準,將投資經理登記管理規程統一納入自律規則中,同時明確了投資管理人員專業履職能力和工作經驗要求,將規則名稱改為了《證券期貨經營機構投資管理人員註冊登記規則》。

據Choice數據統計,截至12月7日,2023年以來已經公告離職的基金經理已達300多位,且其中不乏多位知名基金經理的身影。而從曆年基金經理離職數據看,這一數字已經創出近5年基金經理離職數量的較高水平。值得一提的是,《註冊登記規則》對於基金經理的申請、註冊及離職問題則提出了非常細緻的要求。其中,對於產品處於募集期內、基金經理管理現有已成立公募基金產品處於封閉期內、基金經理管理現有已成立公募基金產品未滿1年時,不予辦理變更手續。

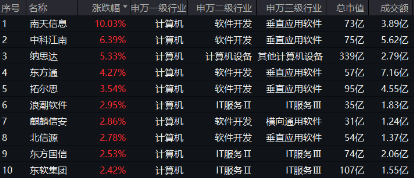

2023年是ETF大年。ETF憑藉費率低、持倉透明、便於跟蹤主題行情等優勢,在今年備受青睞。Wind數據顯示,截至12月27日,全市場ETF份額合計達2.02萬億份,總規模約為1.97萬億元。寬基ETF份額增長最迅猛,華泰柏瑞滬深300ETF、易方達滬深300ETF、華夏上證50ETF、易方達創業板ETF等份額均創曆史新高。

自2006年首隻QDII基金成立以來,QDII基金已實現了從0-N的發展。

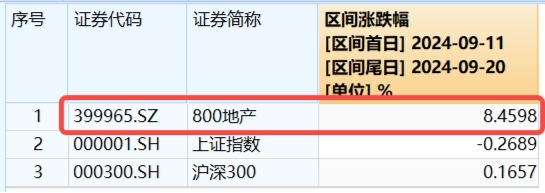

作為我國金融市場對外開放標誌之一,QDII基金曆經風雨,不斷髮展壯大,在規模節節攀升的同時,產品類型也呈現百花齊放的可喜態勢。截至2023年11月15日,我國公募基金市場中共有234只QDII基金,總規模約3,408.9億元。從業績表現來看,截至12月7日,今年全球重要市場的股票指數表現較好,如納斯達克指數、日經225指數、德國DAX指數漲幅分別為38.86%、25.86%和20.6%,帶動QDII型基金業績不斷走高。

年內全市場基金髮行規模合計1.05萬億份,創下近五年新低,平均發行份額8.84億份,創曆史新低。

值得注意的是,由於2023行情震盪,養基人“避險”的需求愈發強烈,相對低波的債券市場成了當下的”香饃饃”,尤其是純債基金成為了新發基金中的“顯眼包”。Wind數據顯示,截止2023/12/18,今年以來新發債基份額達7,324.61億份,占全市場新發規模的比例高達70.98%。

根據wind數據,截至12月26日2023年以來清盤基金數量達到了256只,創下近五年(2019年以來)新高水平。其中,今年以來股票型基金清盤數量達61只,為公募基金業1998年肇始以來最高記錄。

此外,2023年以來FOF基金清盤數量突破兩位數,達到了12只,猛增至2022年的三倍。並且12只清盤的FOF中,有7只為養老FOF產品。還有,ETF清盤數量迅速增加。根據wind,即便是2018年也只有13只ETF清盤,2019年和2020年清盤的ETF數量也只有5只和13只,但在2021年至2023年清盤數量急速走高,分別達到了25只、34只、32只。

去年11月底,個人養老金製度正式實施,具有稅收優惠支持的第三支柱個人養老金製度在我國正式成立,並在北京、上海、天津、杭州、廣州等36個城市和地區率先試點。個人養老金製度“開閘”一週年交出的成績單:開戶人數突破4000萬,產品選擇多達700餘隻。

截至目前,已經有51家基金公司入場佈局個人養老金基金,2022年11月首批獲批的養老基金有129只,截止2023年12月11日,養老基金數量擴張到174只,三季度末總規模達到51.87億元。

從賣出產品規模來看,一年期產品目前規模9.32億元,三年期產品規模29.28億元,五年期產品規模13.26億元。

截止2023年12月11日,74只一年期/穩健類型的養老基金的業績中,有7只產品近一年實現正收益,平安基金高鶯、尚瓊管理的平安穩健養老近一年收益率3.05%,自11月16日成立以來收益率3.24%。有13只產品是今年剛成立的,規模還未起量。53只產品近一年收益為負,短期看,產品業績不如人意。

業內人士表示,儘管開局之年收益欠佳,但欣慰的是,越來越多的人能接受短期波動,將目標鎖定在更長週期。相信隨著時間的推移,會有一個契機激發人們的熱情,做大個人養老金規模。

今年公募基金的分紅,也非常大方。截至12月22日,今年共有2853只基金分紅(A/C份額分開計算),累計分紅總額2107億元。其中,債基成為分紅主力軍,累計分紅總額占比超過八成。

其中,共有60只基金年內分紅總額超過5億元,18只基金年內分紅總額超過10億元。

業內人士認為,持續穩定的分紅具有積極意義,一方面可以控製產品規模,降低風險;另一方面可以兌現部分投資收益,滿足部分投資者的資金需求,提升投資者的獲得感。

今年以來,基金公司基於對未來市場的信心,多次自購。12月26日,國泰基金公告,公司將在未來一段時間內,出資不低於5000萬元固有資金投資旗下國泰中證動漫遊戲交易型開放式指數證券投資基金等權益類公募基金。截至12月27日,今年以來共有93家基金管理人申購了旗下基金(含發起式基金),累計自購504次,合計自購金額達到60.79億元,其中,權益基金淨申購金額超過39億元。

從基金公司來看,有21家基金管理人年內自購金額超過1億元。其中,易方達基金自購金額最多,達4.75億元,共計自購26次;華夏基金自購4.5億元,合計自購37次;南方基金、長江證券資管分別自購17次和4次,自購金額也均超過3億元。此外,國泰基金、國泰君安資管、富國基金年內自購金額在2億元以上。

回顧曆史,在公募基金接力自購的高峰之後,市場往往會出現修復或反彈。這意味著,對於基金公司而言,自購不僅給市場帶來更多流動性和更強信心,也為基金經理在未來獲取超額收益打下基礎。

在過往多次社會重大公共事件的應急救援中,都能夠看到公募基金的身影。面對災情,基金行業總是走在捐贈馳援的第一線。

12月18日,甘肅省臨夏回族自治州積石山縣發生6.2級地震,造成甘肅和青海部分地區的人員傷亡及水、電、交通、通訊等基礎設施受損,牽動著全國人民的心。作為具有社會責任感的金融機構,公募基金第一時間行動起來,援助受災地區,積極履行社會責任。繼已有易方達、華夏、廣發、銀華、永贏、華商、彙添富、博時基金公司馳援地震災區。據不完全統計,已有8家基金公司捐款總額超700萬,後續或有更多基金公司行動。

總的來說,2023年是一個不平凡的年份。貨幣基金備受青睞,北交所基金位次提升迅猛,但也有一些令人扼腕歎息的事情發生。然而,我們相信在監管、公募行業、市場各方齊心協力下,行業會朝著高質量發展的方向不斷前進。

送走這個不平凡的2023年,我們期待投資者能夠在寒冬過後迎來溫暖的春天。讓我們一起攜手前行,共同創造抵禦嚴寒、走進美好的明天。2024年,我們相信基金行業將繼續發揮重要作用,為投資者創造更多的價值。