紅利還能投嗎?

當我們談論紅利的時候,我們到底在談論什麼?

紅利是一種長期策略,曆史勝率高,曆史波動低。

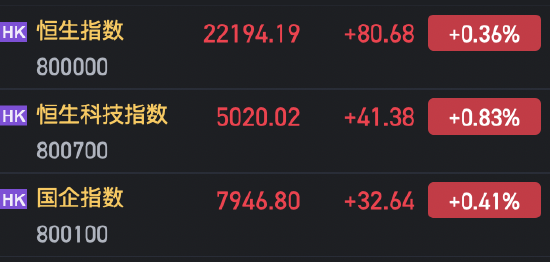

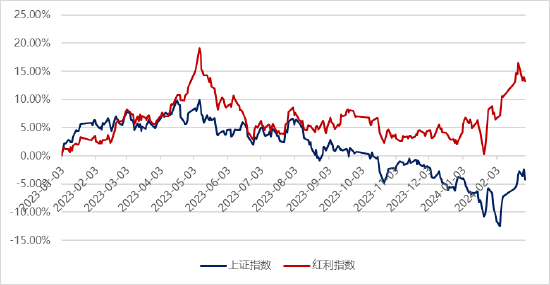

於是在市場熱點零星、震盪下跌的2023年,以及市場情緒一路走低的2024年初,紅利資產的高股息低波動,似乎成為了少見的市場焦點。當資產更關注抗跌,紅利的興起成為必然。

紅利資產如何走出獨立行情?

和漲跌都迅猛的成長板塊相反,紅利資產往往相對於全市場指數會走出相對獨立的表現。

從曆史經驗來看,牛市資金情緒高漲,成長股反彈快,紅利策略雖然也能同步上漲,但幅度不會很大。而在市場震盪下跌的過程中,紅利策略估值低且有穩定高分紅保護,往往能夠逆勢上行。最近1年的市場表現也驗證了這個說法。

2023年市場震盪中的紅利指數 數據來源:Wind,時間起訖2023/1/1-2024/2/28

2023年市場震盪中的紅利指數 數據來源:Wind,時間起訖2023/1/1-2024/2/28紅利資產能夠走出獨立行情,和指數中的上市公司質地有關。

能夠進行高分紅的上市公司往往經營比較穩健,賺錢能力不一定最強,但有細水長流的利潤和穩定的現金流,財務造假概率也比較低。

這類公司往往是大市值的央國企銀行等,都是發展成熟的行業中的巨頭企業,發展壓力較小,盈利曲線平緩,公司不需要做大量的擴張或者對外投資來發展業務,甚至是“躺著賺錢”。這些公司的投資價值,大多在於穩定性。

這些上市公司通過分紅,讓投資者分享到公司每年的盈利。有一個形象的比喻是,買入高股息資產,就相當於,我們買了一隻雞,它一直給我們下蛋(分紅)。

從長期角度來看,組合中非常有必要配一些紅利資產,作為底倉。

紅利資產就是低估值資產嗎?

關於紅利資產的股息率,有這麼一個拆解公式。

股息率=股利分配率/市盈率。

如果一家公司有比較高的股息率,那麼市盈率作為分母,理應是不會很高的,也就是說這家公司的估值大概率是比較低的。可以說紅利資產是一部分優質的低估值資產。

但如果只論“估值低”,二者並不是完全重合的。低估值的公司有兩種可能,或許已經是昨日黃花,公司業務前景堪憂,財務報表的利潤真實性也待考;或許確實是潛力股,公司短暫遭到錯殺,之後可能發生“戴維斯雙擊”。

可以說,低估值不一定高股息,但高股息大概率低估值。選擇紅利資產進行投資,可以更大程度上避免“估值陷阱”的出現。

紅利策略會變成下一個微盤股嗎?

近兩年的市場震盪中,紅利策略的賺錢效應顯著,賽道也開始擁擠了起來。

而正如多米諾骨牌的不可避免的連鎖反應,隨著微盤股和題材股回撤的進一步加大,紅利的超額也逐漸凸顯,結構性機會加速向紅利集中。

在微盤股“一榮俱榮,一損俱損”的大浪淘沙之後,關於紅利資產的爭議也不斷髮酵。

和微盤股不同的是,紅利策略的成分股以大市值龍頭公司為主,這些公司從基本面上,和小市值微盤股是不可同日而語的穩定。

從收益來源來看,微盤股大部分的收益來自交易,而紅利股的收益來自於企業的盈利與估值的提升。

此外,紅利策略的成分股大多是低估值,回調的空間也比較有限,出現劇烈回調的概率不大。

最後還是要說到投資的初心上,為什麼要投資紅利資產?這類資產從底層邏輯上,是偏長期,偏價值的,適合作為組合配置的底倉,並不是投機者偏好的投資標的。

如果期待的是長期貢獻超額收益,那麼短期的起起伏伏可以稍微鈍感一些。

既然紅利策略的特點就是“低買高賣”,那麼紅利資產的投資者,在投資邏輯上,也可以以此作為標準:逢低吸納,不追高。

這些基金,也可以投紅利

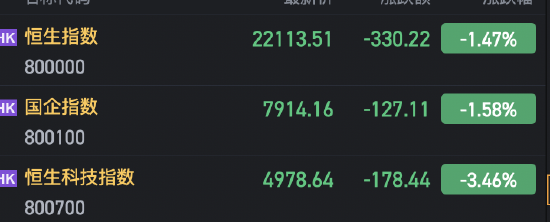

港股國企ETF(159519)

跟蹤中證香港內地國有企業指數

數據來源:Wind

數據來源:Wind煤炭ETF(515220)

聯接A類:008279 聯接C類:008280

跟蹤中證煤炭指數

數據來源:Wind

數據來源:Wind家電ETF(159996)

聯接A類:008713 聯接C類:008714

跟蹤中證全指家用電器指數

數據來源:Wind

數據來源:Wind註:觀點僅供參考,不構成投資建議或承諾。我國股市運作時間較短,基金曆史表現不代表未來。提及基金屬於股票型基金,其預期收益及預期風險水平高於混合型基金、債券型基金和貨幣市場基金。提及基金為指數型基金,主要採用完全複製策略,其風險收益特徵與標的指數所表徵的市場組合的風險收益特徵相似。如需購買相關基金產品,請您關注投資者適當性管理相關規定,提前做好風險測評,並根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。基金有風險,投資需謹慎。