英偉達效應失靈?科技龍頭普跌,科技ETF(515000)下挫超2%,溢價頻現!機構:龍頭有望成為共識凝聚的方向

週五(5月24日),市場全天衝高回落,創業板指領跌,滬指失守3100點。科技股普遍下跌,半導體、消費電子、軟件等跌幅居前,中證科技龍頭指數下跌超2%。熱門成份股方面,北京君正、傳音控股跌超5%,中際旭創、紫光國微跌超4%,信維通信、用友網絡、盛美上海等多股跌超3%,烽火通信、安克創新兩股逆市上漲。

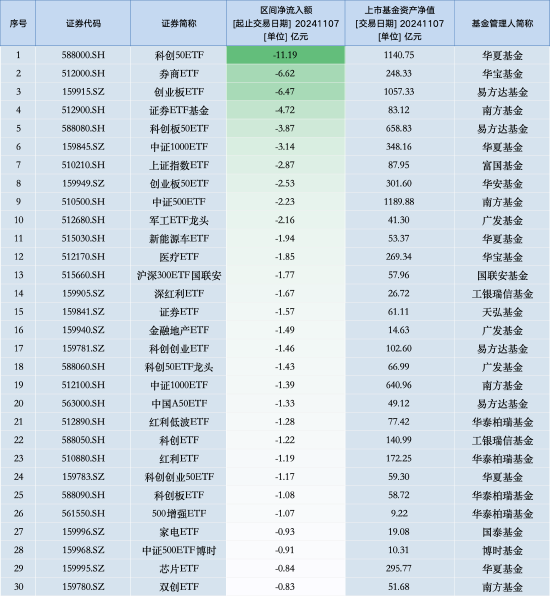

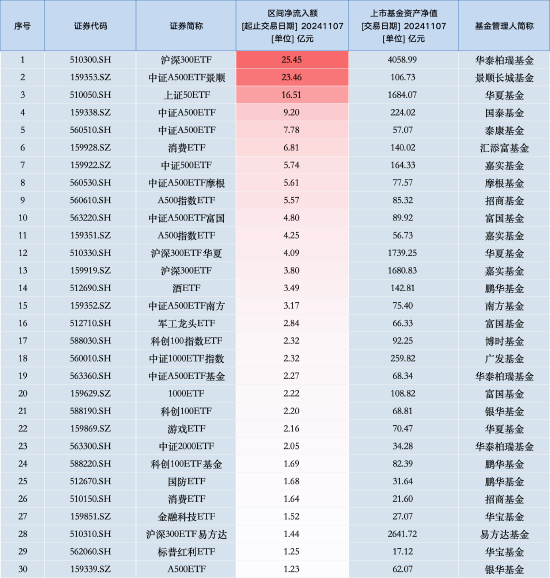

熱門ETF方面,代表A股科技龍頭行情的科技ETF(515000)全天震盪下行,場內價格收跌2.12%,日線二連陰,全天成交額超6000萬元。值得一提的是,科技ETF(515000)盤中頻現溢價交易區間,並伴隨放量,表明或有資金逢跌搶籌。

消息面上,全球AI總龍頭英偉達股價單日漲超9%並創下曆史新高,多家投行上調英偉達目標價。為什麼英偉達效應沒能傳導至A股科技板塊呢?或由兩方面原因導致,一是受外圍環境影響,今日A股大盤受擾動,科技股難以獨善其身;二是主力資金今日普遍流出TMT行業,拋盤意願較為明顯。

時間拉長看,5月以來,中證科技龍頭指數下跌逾5%,科技行情後市怎麼走?興業證券指出,隨著經濟整體持續企穩,對於基本面過度悲觀的預期逐步修復、扭轉,亮點開始增多,並且龍頭的集中度、確定性優勢再次凸顯,有望再次成為共識凝聚的方向。後續隨著經濟的修復,若出現一些確定性的高景氣方向,則市場或將進一步去擁抱這些高景氣的線索,例如2019年時的半導體。

就科技板塊高景氣賽道投資來說,後續或可關注這三大方向:

1、國內外均加大算力投入,關注主要設備供應商

國外方面,英偉達Blackwell已經全面投產,將在第二季度出貨,產能正滿負荷運轉,產能緊缺狀態可能會維持到2025年。國內方面,根據機構數據,2024Q1國內BAT資本開支合計266億元,同比+118%,環比+44%。

華泰證券表示,國內國外主流大廠今年均加大AI資本開支,相關主要設備供應商業績開始呈現明顯增長。AI產業鏈若進入AI應用發展驅動算力投入的正反饋循環週期,有望進一步強化算力需求的景氣度。持續關注光模塊、液冷、網絡設備、算力中心、能源設備等環節。

2、AI終端加速落地,消費電子進入新一輪創新週期

根據Canalys數據,2024Q1全球智能手機/PC/平板市場分別實現10%/3%/1%的增長。在下探回升的背後,除了供應鏈的修復以外,由AI重啟的硬件創新週期是開啟新一輪換機需求的核心推手。此外,國內外巨頭紛紛加註AI Phone和AI PC的硬件研發和產品落地,在模型、芯片、操作系統、軟件應用等方面,智能終端新形態正逐步成型。

華福證券指出,在產業鏈的共同推動下,算力芯片的單位成本正不斷“通縮”、異構性能不斷提升、處理器加速迭代,未來算力下沉到端側將成為必由之路。IDC預測,2026年中國市場近50%的終端設備處理器將帶有AI技術。隨著硬件終端的逐步成熟,端側AI將驅動消費電子產業鏈進入新一輪創新增長。

3、四大拐點或現,半導體賽道有望重拾高景氣

根據天風證券研報,半導體當前四大拐點或現:一是產能利用率或見拐點,二是晶圓代工價格或見拐點,三是毛利率或見拐點,四是產業複蘇背景下,估值中樞或見拐點。

該機構指出,從傳統行業週期來看,當前處於相對底部區間,短期來看應該提高對需求端變化的敏銳度,優先複蘇的品種財務報表有望優先改善,長期來看,團隊已覆蓋的半導體藍籌股當前已經處於估值的較低水位,經營上持續優化迭代的公司在下一輪週期高點有望取得更好的市場份額和盈利水平。

此外,在創新方面,預計人工智能/衛星通訊/MR將是較大的產業趨勢,半導體產業鏈個股有望隨著技術創新的進度持續體現出主題性機會,重拾高景氣度。

配置工具上,一鍵配置高景氣度科技龍頭,建議關注科技ETF(交易代碼:515000.SH,聯接A:007873.OF,聯接C:007874.OF)。資料顯示,科技ETF(515000)跟蹤中證科技龍頭指數,該指數從滬深市場的電子、計算機、通信、生物科技等科技領域中選取規模大、市占率高、成長能力強、研發投入高的50只上市公司,集中代表A股科技核心資產。風險收益特徵相較其它單一科技賽道品種更加均衡。

數據、圖片來源:滬深交易所、Wind等,截至2024.5.24。風險提示:科技ETF被動跟蹤中證科技龍頭指數,該指數基日為2012.6.29,發佈於2019.3.20,指數成份股構成根據該指數編製規則適時調整,其回測曆史業績不預示指數未來表現。文中指數成份股僅作展示,個股描述不作為任何形式的投資建議,也不代表管理人旗下任何基金的持倉信息和交易動向。基金管理人評估的本基金風險等級為R3-中風險,適宜平衡型(C3)及以上投資者。任何在本文出現的信息(包括但不限於個股、評論、預測、圖表、指標、理論、任何形式的表述等)均只作為參考,投資人須對任何自主決定的投資行為負責。另,本文中的任何觀點、分析及預測不構成對閱讀者任何形式的投資建議,亦不對因使用本文內容所引發的直接或間接損失負任何責任。基金投資有風險,基金的過往業績並不代表其未來表現,基金管理人管理的其他基金的業績並不構成基金業績表現的保證,基金投資需謹慎。