華商基金:紅利策略當下還有配置價值嗎?

今年以來,市場上流傳著“錢存銀行不如買銀行股”的段子。Wind數據顯示,2024年上半年,銀行板塊上漲超17%,在A股31個申萬一級行業中排名第一,大幅跑贏主流寬基指數。高股息加上確定性,使得銀行股受青睞。

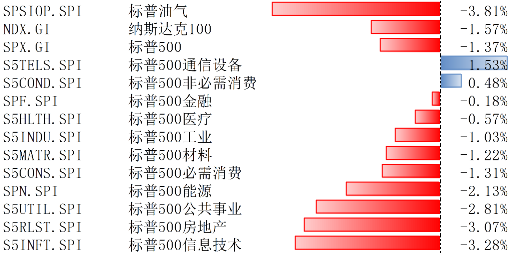

2024上半年申萬一級各行業漲跌幅

數據來源:Wind,統計區間2024.01.01-2024.6.30。指數曆史業績不預示未來表現,也不代表具體基金產品表現。

東興證券研報表示,中長期來看,當前利率中樞趨勢下行,資產荒壓力預計仍會延續,高股息紅利資產配置價值突出。在被動基金擴容、以及引導中長期資金入市的背景下,資金面有較強支撐。

紅利風格加速上衝,當前還有配置價值嗎?

面對連續三年跑贏大盤指數,又在今年跑出“加速度”的紅利資產,或許有投資者會擔心追高買在“山頂”。那麼站在當前往後看,紅利資產還有配置價值嗎?

2024年內中證紅利指數表現

從中證紅利指數年內表現來看,年初一路“高歌猛進”,但自五月下旬調整至今,當前指數估值已經回到了適中的狀態。短期在市場風格輪動中,紅利資產或存在回調風險,不過從長期來看,中金公司認為宏觀經濟仍舊在轉型階段,我們所處的低利率環境大概率還要延續,在“安全”和“防禦”為主的投資風格影響下,紅利策略或仍然具備長期的配置價值。

展望下半年,中信建投稱,紅利資產基本面依舊具備優勢,股息率溢價也尚未出現顯著泡沫化。重點關注電力、油、電信運營商等。輪動節奏看,近年穩定紅利類資產相對跑贏,但若市場風險偏好回升,“紅利+增長”表現更優。

回顧近10年市場表現,可以發現以中證紅利指數為代表的高股息策略跑贏萬得全A的占比達到70%。從更長遠的角度來看,在大多數時間段內,紅利策略在投資中或都扮演者穿越牛熊週期的長跑健將。而紅利策略的高勝率也正體現了投資者對“獲得感”和“確定性”的追求。

數據來源:Wind,統計區間2014.01.01-2023.12.31。指數曆史業績不預示未來表現,也不代表具體基金產品表現。

輪動加速,下半年如何捕捉“基”遇?

就在7月15日四大行股價齊創曆史新高之後,7月16日,伴隨著四大行股價高開低走,市場短期風格再次轉向。以芯片、消費電子、智能駕駛等為代表的科技成長板塊開啟大反攻模式。

“昨天高股息,今天高景氣”反映了市場短期仍有較大的不確定性。當前,投資者面對瞬息萬變的國際局勢、複雜的資金博弈、市場風格輪動不定,在此情形下,投資難度明顯變大。如何在對的時間選到對的資產成為了一道難題。

其實,普通投資者並不具備擇時優勢,針對各行業以及各家上市公司的研究也相對有限,想要在複雜的市場中獲得投資收益,選擇一隻靠譜的產品更加省心。

華商基金量化投資總監鄧默表示,科技創新仍將是未來中國經濟增長的重要驅動因素,AI相關的成長行業也將在後續的市場反彈行情中扮演重要角色。但成長股的配置時點需要關注美債利率拐點以及市場風險偏好的變化情況,在風格切換信號出現的時候對組合風險暴露進行適當的調整,把握投資機會。

投資者想要在下半年快速輪動中更精準地捕捉“基”遇,可以關注鄧默管理的華商紅利優選靈活配置混合基金(000279)。銀河證券數據顯示,截至一季度末,該產品近1年以亮眼的表現在150只同類基金中排名6位。該基金以獲取中國股票市場紅利回報及長期資產增值為投資目標,主要投資於基本面健康的、盈利能力較高、分紅穩定或分紅潛力大的快速及長期穩定增長的上市公司,力爭為投資者帶來長期持續的收益回報。在注重安全邊際的同時,該基金未來也將關注產業週期處於底部向上的消費電子板塊,未來人工智能在加速落地的過程中,可能會進一步帶動終端設備的需求增長。

數據說明:基金排名數據及基金分類來自基金評價機構-中國銀河證券基金研究中心,2024.07.01發佈,根據《證券投資基金評價業務管理暫行辦法》進行評價,基金具體分類為偏股型基金(股票上限80%)(A類),近10年、近3年、近1年分別指2014.7.1–2024.6.30、2021.7.1–2024.6.30、2023.7.1–2024.6.30。文中觀點內容僅為基金經理投資理念,不代表投資建議。文中基金經理觀點僅為針對當前市場狀況作出的判斷,不代表本材料發佈日基金持倉情況,不作為基金投資的保證。基金具體投資策略、投資組合報告詳見基金法律文件及基金定期報告。