ETF日報:醫藥板塊估值已具備較高吸引力,積極催化正逐步顯現,關注生物醫藥ETF

今天A股窄幅整理,市場量能萎縮,上證指數收跌0.14%報2858.2點,萬得全A跌0.36%,市場成交額不足5000億元,創四年多以來的新低。行業方面,環保、醫藥生物、煤炭領漲;房地產、社會服務、商貿零售領跌。

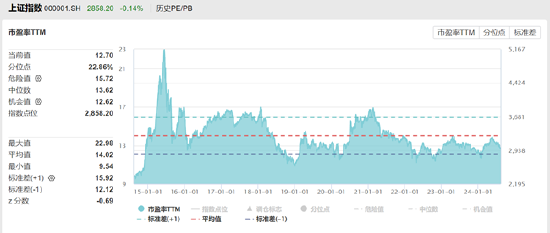

目前A股市場整體估值水平不高,上證綜指PE估值12.7倍,位於近十年22.86%分位。上週海外市場大幅波動,但對A股來說不是主要矛盾,市場仍在演繹縮量震盪行情。

全球投資者風險偏好持續下降,海外配置型資金持續減倉A股可能導致近期權重股承壓。目前投資者可能在等待更多積極信號,政策面觀察美聯儲9月議息會議後,國內政策加碼情況。但在政策穩步落實的背景下,內需偏弱的環境仍未改觀,經濟、金融數據的改善或是行情修復的重要驅動因素。

來源:Wind

紅利風格自5月以來進入調整,近期有所企穩反彈。本輪調整一方面是在上半年相對受益顯著的情況下,部分資金選擇止盈;另外中報季,市場對於銀行、煤炭等板塊業績存在擔憂,導致紅利風格下挫。

當前從宏觀環境來看,基於防禦屬性紅利資產仍有較好的配置價值。近期披露的出口同比增速、製造業PMI和地產銷售增速依然維持偏弱趨勢,市場風險偏好相對較低。

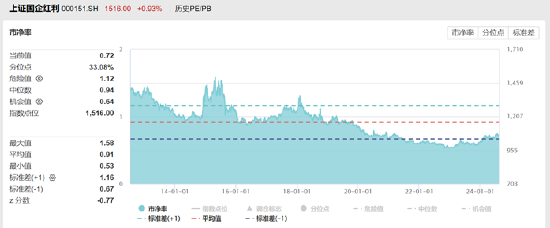

另外估值角度,上證國有企業紅利指數PB估值0.72倍,處於曆史33%分位。股息率為5.32%,處在曆史64%分位,有較高性價比。交易層面,8月以來指數成交額占全A成交額占比約為1.64%,低於曆史平均的2.33%,相比於2018年10%以上的高點有較大差距,交易擁擠度並不算高。

來源:Wind

近期能源類板塊廣彙能源、兗礦能源等上市公司相繼披露增持方案,或預示著產業資本已認可當前為板塊價值底部,且當前增持成本顯著低於一級市場購買或二級資產注入,股東增持或帶來行情催化劑。

上週五,可月月分紅的紅利國企ETF(510720)發佈第四次分紅公告,本次分紅方案為0.039元/10份基金份額,分紅比例為0.41%。權益登記日為8月12號,現金紅利發放日為8月16日,這也是紅利國企ETF在5月上市以來連續第4個月分紅。

隨著國務院新“國九條”強化上市公司現金分紅監管,預計未來A股上市公司分紅比例、頻次都有望提升,而央國企是資本市場的高分紅主力軍,震盪行情中可以持續關注紅利國企ETF(510720)的投資機會。

近期豬價保持上漲趨勢,據湧益諮詢,8月11日全國外三元生豬銷售均價為21.18元/kg,周環比+5.4%。同時,期貨端價格也呈現同步上漲。考慮生豬生長週期約10個月進行推算,因2023年9月至2024年4月能繁母豬存欄減少,預計下半年生豬供給量將持續下降。

從需求端來說,步入三季度逐步臨近豬肉消費旺季,預計生豬需求量將會環比上升。在供需格局改善的背景下,生豬價格有望保持強勢。

從生豬養殖盈利端看,2024上半年因飼料原材料價格下降,以及各公司對於內部生產效率的優化提升,各生豬養殖企業養殖成本持續下降。預計2024下半年生豬養殖行業平均養殖成本仍會延續下降趨勢,部分具有行業領先、具有成本優勢的生豬養殖企業有望進一步拓寬盈利上升空間。

隨著豬價上漲,基本面改善,目前自繁自養和外購仔豬養殖利潤持續擴大,後續隨著成本優化和豬價進一步上漲,頭均盈利有望進一步放大,基本面支撐下養殖ETF(159865)具備低位佈局機會。

醫藥行業今天領漲市場,各大子版塊均有不同幅度上漲。

來源:Wind

政策方面,7月以來創新藥利好政策頻發。國務院發佈《全鏈條支持創新藥發展實施方案》,全鏈條強化政策保障,統籌用好價格管理、醫保支付、商業保險、藥品配備使用、投融資等政策,優化審評審批和醫療機構考核機制,合力助推創新藥突破發展。另外,國家醫保局7月印發按病組和病種分值付費2.0版分組方案並深入推進相關工作的通知。文件要求加快醫保資金結算進度,全面清理醫保應付未付費用,並鼓勵進行醫保基金預付。

從基本面角度看,部分創新藥企正逐步進入業績放量期。部分頭部創新藥公司2024年以來運營效率提升,銷售費用減少,虧損大幅收窄。行業支持政策落地背景下,創新藥械及醫療設備企業的盈利情況有望得到改善。醫療反腐已進行一年,隨著行業監管常態化,板塊盈利能力有望從今年下半年開始逐步修復。

估值方面,創新藥企的高成長性使其對分母端的變化更為敏感。在過去幾年的加息週期中,市場偏好資產未來現金流的穩定性,使得成長板塊估值被壓低。隨著美國7月非農就業數據大幅低於預期,美聯儲降息預期明顯升溫,將推動全球醫藥投融資活躍度繼續上升,高彈性的創新藥械板塊的估值或將有所反彈。

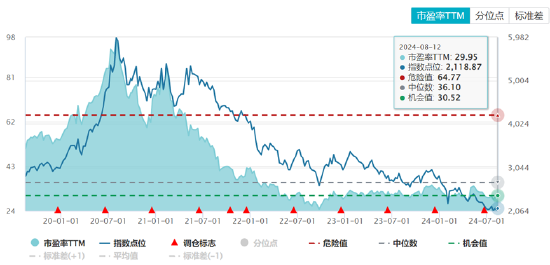

整體來看,醫藥估值和公募基金持倉占比仍處於曆史低點。醫藥板塊經曆多年的較深調整後估值已具備較高吸引力,政策面、基本面等各維度的積極催化正逐步顯現,可以關注生物醫藥ETF(512290)、醫療ETF(159828)、創新藥滬深港ETF(517110)等標的。

來源:Wind

風險提示:投資人應當充分瞭解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資並不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。無論是股票ETF/LOF/分級基金,都是屬於較高預期風險和預期收益的證券投資基金品種,其預期收益及預期風險水平高於混合型基金、債券型基金和貨幣市場基金。基金資產投資於科創板和創業板股票,會面臨因投資標的、市場制度以及交易規則等差異帶來的特有風險,提請投資者注意。板塊/基金短期漲跌幅列示僅作為文章分析觀點之輔助材料,僅供參考,不構成對基金業績的保證。文中提及個股短期業績僅供參考,不構成股票推薦,也不構成對基金業績的預測和保證。以上觀點僅供參考,不構成投資建議或承諾。如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,並根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。基金有風險,投資需謹慎。

特約作者:國泰基金