千億級“航母”將起航!華夏產業升級混合含“中國神船”量超19% 投資價值凸顯

9月2日晚,中國船舶行業的兩大巨頭,中國船舶和中國重工雙雙發佈公告稱,雙方正籌劃由中國船舶吸收合併中國重工的重大資產重組。據瞭解,本次重組完成後,存續上市公司將成為資產規模、營業收入規模、手持船舶訂單數均領跑全球的世界第一大旗艦型造船上市公司。此消息一出,也給資本市場釋放出不少積極信號。

從中國重工2024年二季度持倉基金明細來看,持股總數前五為華泰柏瑞滬300ETF、易方達滬深300ETF發起式、國泰中證軍工ETF、嘉實滬深300ETF、華夏滬深300ETF,持股總數依次為13453.67萬股、8952.98萬股、8924.93萬股、6592.08萬股、6344.12萬股。

數據來源:天天基金

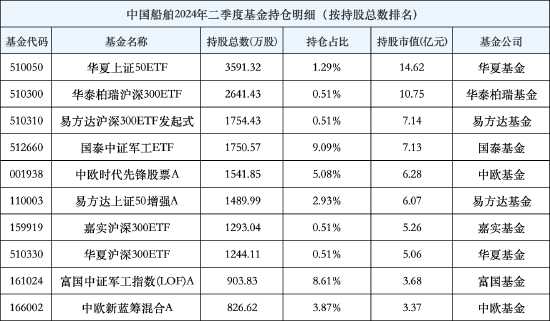

從中國船舶2024年二季度持倉基金明細來看,持股總數前五為華夏上證50ETF、華泰柏瑞滬深300ETF、易方達滬深300ETF發起式、國泰中證軍工ETF、中歐時代先鋒股票A,持股總數依次為3591.32萬股、2641.43萬股、1754.43萬股、1750.57萬股、1541.85萬股。

數據來源:天天基金

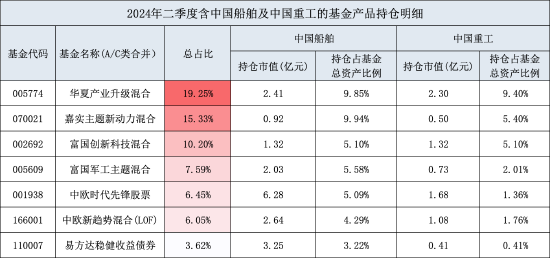

綜合來看,截止至6月30日,市場上共有365只基金共同持有中國船舶和中國重工,持倉總市值達到172.87億元。從持倉總占比來看,華夏產業升級混合的總占比較高,為19.25%;其次是嘉實主題新動力混合,占比為15.33%;富國創新科技混合占比為10.20%。

數據來源:天天基金

具體來看,“中國神船”是華夏產業升級混合二季度重倉股前兩名。該基金持有中國重工4663.6萬股,持倉市值為2.41億元;持有中國船舶592.59萬股,持倉市值為2.30億元。基金成立於2018年8月24日,基金經理為代瑞亮。從業績表現來看,華夏產業升級混合A成立以來業績回報為67.26%。從規模表現來看,截止二季度末,華夏產業升級混合A淨資產規模為17億元,比上期增加1.10%;華夏產業升級混合C期末淨資產為7.47億元,比上期增加13.60,表現較為亮眼。

在2024年中期報告中,基金經理代瑞亮對未來軍工行業的發展前景作出分析,他表示,在全球不確定性持續增加的時代,全球主要大國的國防開支維持較高水平是大勢所趨,軍工行業未來仍值得長期研究。在過去的30年,我們看到類似船舶的典型行業已經發展為軍民融合、協同發展、走向世界的典範,在未來,國產大飛機、發動機等產業也將逐步走出類似的發展路線。中國科技和製造業的升級使得軍工在服務國家戰略和未來走出去方面都具備較大的想像空間,而確定性的發展帶來的業績增長也使軍工行業在不確定性較大的市場中比較優勢提升。對於二季度的持倉策略,代瑞亮表示仍然重倉軍工行業,尤其是在軍民融合、民品週期趨勢向上的船舶領域保持了較高倉位。

此外,嘉實主題新動力混合持倉總占比為15.33%,排名較為靠前。基金經理曲盛偉在2024中期報告中提到,隨著業績和良好預期風格來臨,我們在Q2逐漸將資產配置在相對底部的海風、低風險出海、光伏逆變器、半導體、軍工等困境反轉行業,並保持了已經逐漸走出困境反轉形勢的船舶類資產。隨著行業複蘇並困境反轉,未來相關資產價值有望提升。

富國軍工主題混合基金經理孟浩之表示,二季度中證軍工指數在反彈之後維持震盪走勢,軍工行業沒有表現出整體性的投資機會。本產品在運作過程中,配置了船舶、核電等軍民兩用類標的,並貢獻了一定的超額收益,對於軍工主流標的,我們進行了結構調整,更多地聚焦在大市值的央企上市公司,儘可能規避因行業反腐所造成的治理風險。

展望未來,關於國防軍工板塊主線配置,中信建投證券指出三大建議:一是在傳統軍工裝備產業方面,建議重點關注有訂單修復預期、有業績支撐的航發產業、船舶產業以及航空航天產業;二是在新域新質裝備方面,建議關注圍繞低成本、智能化、體系化三大特點的行業,例如低成本精確製導彈藥、無人系統以及新一代智能化作戰底座;三是在新質生產力方面,建議關注應用市場空間廣闊、行業處於快速成長期、國產化率較低的行業,主要為商業航天、低空經濟、大飛機、增材製造。

綜合來看,在全球主要大國的國防開支維持較高水平的大背景下,軍工行業確定性的發展帶來的業績增長使軍工行業在市場中比較優勢凸顯,其長期投資價值較為顯著,或有望成為投資者優化資產配置的重要選擇。