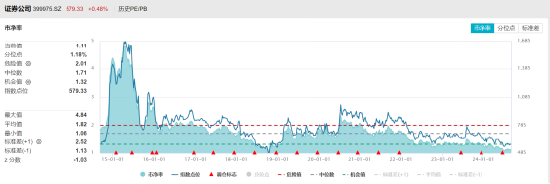

ETF日報:證券板塊當前估值較低,指數PB估值為1.11倍,處於近十年1.18%位置,為曆史較低水平,關注證券ETF

9月6日北向資金因香港天氣原因暫停交易,A股三大指數今日延續萎靡表現,滬指再創階段新低。截止收盤,滬指跌0.81%,收報2765.81點;深證成指跌1.44%,收報8130.77點;創業板指跌1.70%,收報1538.07點。量能方面,A股全天成交5450億元,環比略增。

盤面上,多行業下跌,非銀金融、銀行逆市上漲,個股方面,下跌股票數量超過4700只。大金融股一度走強,天風證券、國海證券、天茂集團漲停。國企改革概念股表現活躍,長春一東、交運股份、動力新科、錦江在線等漲停。

證券板塊受頭部公司合併的消息利好,證券ETF(512880)今日盤中漲幅一度觸及2.48%,最終逆市收漲0.37%。

昨晚,國泰君安發佈公告與海通證券正在籌劃由公司通過向海通證券全體A股換股股東發行A 股股票、向海通證券全體H股換股股東發行H股股票的方式換股吸收合併海通證券併發行A股股票募集配套資金。公司股票將於9月6日開市時起開始停牌,預計停牌時間不超過25個交易日。海通證券也同時發佈了類似的公告。該消息一定程度提振市場情緒,證券板塊今日大漲。

招商證券研報指,本次併購具有標誌性意義。國君+海通的方案是新“國九條”之後的首單大案例,也將是證券行業首例A+H上市券商的整合;兩家券商同屬上海國資,響應了上海市委“深入推進國企改革深化提升行動”的要求,有望鞏固上海國際金融中心地位。其中對公募基金“一參一控”標準的落實、對香港子公司的融合、對風險資產處置等問題均有示範性作用,有助於行業其他證券公司的整合。

政策端來看,此前3月15日《關於加強證券公司和公募基金監管加快推進建設一流投資銀行和投資機構的意見(試行)》提及“通過5年左右時間,推動形成10家左右優質頭部機構;到2035年,形成2至3傢俱備國際競爭力與市場引領力的投資銀行和投資機構。”及“支持頭部機構通過併購重組、組織創新等方式做優做強”,均體現出政策端扶優限劣、支持證券公司通過併購重組做大做強。政策端的支持有望進一步助推行業併購重組加速。中長期看,監管層或在政策端持續支持頭部證券公司業務創新、差異化設置監管指標,支持同業整合。

後市看,基本面上國內隨著宏觀政策逆週期和跨週期調節的進行,以及積極的財政政策和穩健的貨幣政策相配合,經濟基本面有望進一步回暖,經濟數據有望進一步企穩向好。若政策面提振+基本面加速回暖,對權益市場可能有進一步的促進作用,作為“股市風向標”的證券板塊在市場回暖時可能有一定彈性。

證券板塊當前估值較低,截至2024/9/6,證券公司指數PB估值為1.11倍,處於十年以來1.18%位置,為曆史較低水平。考慮到證券板塊在融資服務經濟的職能、以及財富管理促進內循環的作用,後續在流動性相對寬鬆及資本市場改革政策紅利下,證券板塊可能有一定的估值修復動力,可適當關注證券ETF(512880)。

但當前看,受近期市場承壓震盪、個人投資者信心可能階段性偏弱,證券公司業績承壓。監管突出“強本強基”和“嚴監嚴管”,有助於增強資本市場內在穩定性、行業集中度提升。但短期可能會對於證券公司手續費收入等有一定影響,近期披露的中期業績有一定承壓,也需要警惕基本面偏弱的風險。

數據來源:WIND,截至2024/9/6

\\\

自我國第一家證券公司成立至今已近40年,隨著政策導向和市場環境的變化,市場掀起了四波併購重組浪潮,由此推動了證券行業的高速發展和內部整合,許多券商抓住機遇得以壯大,比如當前的行業龍頭中金公司、中信證券。

如果簡單計算兩家券商今年中報一些關鍵業務指標的話,可以發現在國泰君安和海通證券合併後,總資產、淨資產規模等指標將超過中信證券:國泰君安和海通證券合併後的總資產、淨資產、淨資本分別為1.6萬億元、3311億元、1772億元,均有望超越中信證券成為行業第一。

回顧我國證券行業的四波併購重組浪潮,從監管引導行業整頓清理,逐步轉向證券公司通過市場化整合做大做強。併購重組過程中,證券公司能夠迅速形成區位互補、擴大業務規模,提高盈利能力與競爭實力。另外,對於注入非上市券商的上市券商股東來說,還能通過資產注入享受“流動性溢價”帶來的資產增值,獲取投資收益。

本輪證券行業併購潮自今年4月國聯證券收購民生證券拉開序幕,今年8月國信證券公告籌劃併購萬和證券,錦龍股份轉讓東莞證券20%股份給東莞聯合體逐步提速。今年9月開始的國泰君安和海通證券合併有望成為本輪證券行業併購潮的標誌性事件。證券行業供給側改革持續加速,業務/區域互補與國資體系整合多輪驅動,證券行業政策催化逐步落地,利於證券行業長期穩健發展,對於A股市場更是有望產生深遠影響。

在當前階段,國內券商較海外頭部投行在體量上仍存在差距。從中美兩國頭部券商體量對比來看,截至2023年末,中信、高盛、摩根士丹利的淨資產分別為380億、1169億、990億美元,2023年營收分別為85億、452億、536億美元,2023年歸母淨利潤分別為28億、79億、85億美元,中美兩國頭部券商規模尚未處於同一量級,通過併購重組擴充規模是境內頭部券商提升國際競爭力的可行途徑。

\\\

國際金價再次上漲,黃金基金ETF(518800)漲0.31%。

上週公佈的美國7月PCE通脹數據持平前值,美聯儲官員表態偏鴿。7月份PCE價格指數同比上漲2.5%,與前值持平,略低於預期的2.6%;對此,美聯儲許多官員呼籲降息,鑒於通脹已基本回落,他們更加關注其雙重使命中勞動力市場的一側。但7月耐用品訂單等經濟數據超出預期,顯示出經濟的韌性,美元指數的波動對於金價構成一定擾動,國際金價近期總體圍繞2500點高位震盪。

當前基本面上,金價觸及曆史高位,市場交易主線仍為美聯儲降息,短期市場交易層面的波動可能放大。市場目前對於9月降息的預期較為確定,對降息幅度尚有分歧,流動性趨鬆的趨勢對於黃金構成中期利好,但需警惕若聯儲9月降息“靴子落地”可能帶來的回調風險。可關注今晚將出台的8月非農就業人口變動數據。

後市長期看,貨幣超發及財政赤字貨幣化背景下,美元信用體系受到挑戰;加上全球地緣動盪頻發推動資產儲備多元化,黃金作為安全資產的需求持續提升。全球“去美元化”的趨勢使得黃金有望成為新一輪定價錨,使得貴金屬有望具備上行動能。中期美聯儲大方向上維持寬鬆對金價構成的利好趨勢不變,加上地緣政治風險持續存在,對金價也有一定支撐,仍可繼續關注黃金基金ETF(518800),逢低佈局。

特約作者:國泰基金