9月18日價值ETF(510030)盤中:央行發聲!高股息延續強勢 價值ETF盤中上探0.73%!機構:市場具備較多底部特徵

今日(9月18日),高股息風格表現強勢,聚焦“高股息+低估值”大盤藍籌股的價值ETF(510030)開盤後迅速上攻,截至10:26,場內價格漲0.73%。

成份股方面,能源、航運、金融等板塊部分個股漲幅居前。截至10:26,中國石化大漲超3%,中國人壽、陝西煤業、中遠海控等漲超2%,兗礦能源、中國太保、中國核電等多股漲超1%。

政策面上,央行重磅發聲,表示要著手推出一些增量政策舉措,進一步降低企業融資和居民信貸成本。國內貨幣政策有望進一步發力。業內專家表示,後續人民銀行將繼續堅持支持性貨幣政策,更加有力支持經濟高質量發展。為更好保持流動性合理充裕,引導銀行增強貸款增長的穩定性和可持續性,貨幣政策或加大逆週期調節力度,新一次降準料大概率在今年內落地。

而隨著政策的不斷髮力,國內經濟企穩態勢有望進一步得到鞏固。而價值ETF(510030)標的指數180價值指數權重股均為金融、基建、能源等與國民經濟息息相關行業的龍頭個股,或將較大程度獲益於國內經濟的企穩回升。

估值方面,Wind數據顯示,截至上個交易日(9月13日)收盤,價值ETF(510030)標的指數180價值指數市淨率為0.78倍,位於近10年來10.88%分位點的低位,中長期配置性價比凸顯。

中金公司表示,當前A股市場具備較多偏底部特徵:以自由流通市值計算的A股換手率處於1.5%左右的曆史偏底部水平;估值層面,滬深300指數前向估值處於曆史底部一倍標準差附近,市場具備較好的估值吸引力;強勢股補跌也往往是曆史階段性底部的常見現象。

中信建投表示,綜合看市場或已具備底部條件。9月聯儲即將開啟降息,國內貨幣政策空間打開,央行已發聲降準仍有一定空間;專項債發行提速,地方密集出台以舊換新細則,政策進一步向擴內需方向加碼,目前汽車、家電銷量已出現改善,綜合考慮基數及政策發力效果,預計三季度是盈利底,三季度末市場逐步計入四季度盈利同比數據改善預期。

價值投資,選擇“價值”!價值ETF(510030)緊密跟蹤上證180價值指數,該指數以上證180指數為樣本空間,從中選取價值因子評分最高的60只股票作為樣本股,覆蓋24只“中字頭”個股!上證180價值指數成份股均為“低估值+高股息”大盤藍籌股,包括中國平安、招商銀行、工商銀行等金融板塊龍頭股,以及基建、資源等板塊龍頭股,成份股股息率高,在波動行情中具有較好的防禦屬性。

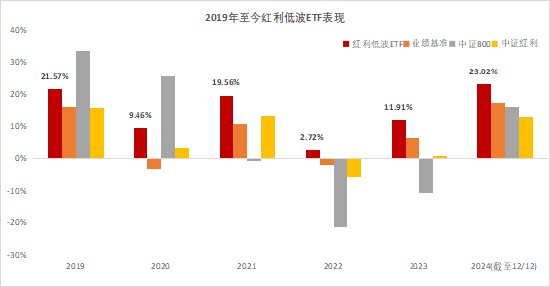

本文圖片、數據來源於Wind、滬深交易所、華寶基金等,截至2024.9.18。風險提示:價值ETF被動跟蹤上證180價值指數,該指數基日為2002.6.28,發佈日期為2009.1.9。指數成份股構成根據該指數編製規則適時調整,其回測曆史業績不預示指數未來表現。180價值指數近5個完整年度的漲跌幅為:2019年:19.49%;2020年:-3.17%;2021年:-3.37%;2022年:-11.74%,2023年:-4.13%。文中提及個股僅為指數成份股客觀展示列舉,不作為任何個股推薦,不代表基金管理人和基金投資方向。任何在本文出現的信息(包括但不限於個股、評論、預測、圖表、指標、理論、任何形式的表述等)均只作為參考,投資人須對任何自主決定的投資行為負責。另,本文中的任何觀點、分析及預測不構成對閱讀者任何形式的投資建議,華寶基金亦不對因使用本文內容所引發的直接或間接損失負任何責任。投資人應當認真閱讀《基金合同》、《招募說明書》、《基金產品資料概要》等基金法律文件,瞭解基金的風險收益特徵,選擇與自身風險承受能力相適應的產品。基金的過往業績並不代表其未來表現,基金管理人管理的其他基金的業績並不構成基金業績表現的保證,根據基金管理人的評估,價值ETF的風險等級為R3-中風險,適合適當性評級C3(平衡型)及以上投資者。銷售機構(包括基金管理人直銷機構和其他銷售機構)根據相關法律法規對以上基金進行風險評價,投資者應及時關注基金管理人出具的適當性意見,各銷售機構關於適當性的意見不必然一致,且基金銷售機構所出具的基金產品風險等級評價結果不得低於基金管理人作出的風險等級評價結果。基金合同中關於基金風險收益特徵與基金風險等級因考慮因素不同而存在差異。投資者應瞭解基金的風險收益情況,結合自身投資目的、期限、投資經驗及風險承受能力謹慎選擇基金產品並自行承擔風險。中國證監會對以上基金的註冊,並不表明其對該基金的投資價值、市場前景和收益做出實質性判斷或保證。基金投資須謹慎。