中加基金固收週報︱內需仍有待提振,A股市場風格有所變化

市場回顧

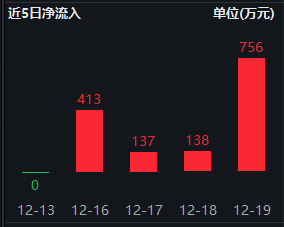

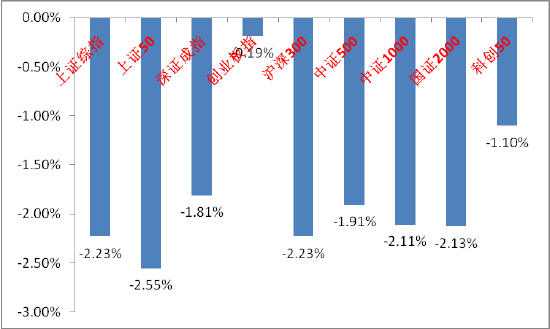

上週A股主要指數均下跌,情緒較低迷。

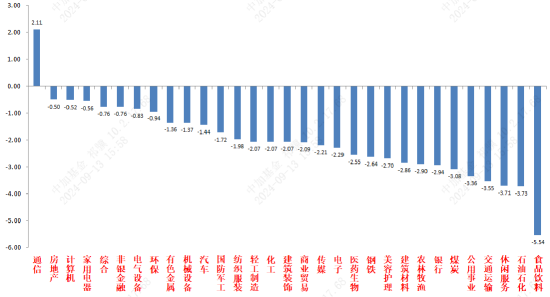

31個申萬一級行業中,通信(2.11%)居漲幅首位。食品飲料(-5.54%)、石油石化(-3.73%)和休閑服務(-3.71%)居跌幅前三。

A股主要指數週漲跌幅(%)

資料來源:wind;統計區間:2024/09/09-2024/09/13

資料來源:wind;統計區間:2024/09/09-2024/09/13申萬一級行業周漲跌幅(%)

資料來源:wind;統計區間:2024/09/09-2024/09/13

資料來源:wind;統計區間:2024/09/09-2024/09/13宏觀數據分析

按美元計,24年1-8月份我國貨物貿易進出口總額同比增長3.7%,其中出口同比增長4.6%,進口同比增長2.5%,數據符合預期。其中8月單月出口同比漲幅擴大1.7個百分點至8.7%較超預期。出口方面分國別看,之前一直處於下降趨勢的歐盟、美國、日本數據均回升。分商品看,大部分勞動密集型商品出口增速上升,主要支撐項機電產品中手機和汽車出口增速大幅走高,船舶出口增速繼續回升其餘機電產品出口增速有所轉弱。綜合以上兩點,8月出口略超預期的原因是歐美需求韌性有所回升,可能與貿易商備貨迎接下半年節日需求有關(大選臨近,出口不確定性增加背景下為黑五、聖誕等備貨,其他方面也有一些大選前搶出口特徵)。進口數據則繼續受到國內內需的拖累。市場對此次進出口數據反應平淡。後續,美國大選仍是出口最大變數,暫時不宜過度樂觀。

24年8月CPI同比增速0.6%,PPI同比增速-1.8%,數據低於預期。COI方面,食品價格支撐正增長,非食品價格有所走弱。豬肉價、菜價、果價全部階段性上漲,可能與低基數和災害天氣有關。非食品如原油、服務等價格走弱。PPI方面超預期走弱,產業鏈角度看,上遊採掘和原材料價格同比回落,中遊設備製造業價格保持相對穩定,下遊消費行業價格延續弱勢,多數行業同比負增長。後續,內需不足依然是拖累PPI的根本原因。期待更多擴內需政策出爐。

24年8月新增人民幣貸款9000億,預期8850億,去年同期1.36萬億;新增社融3.03萬億,預期2.7萬億,去年同期3.13萬億;存量社融增速8.1%,前值8.2%;M2同比6.3%,預期6.3%,前值6.3%;M1同比-7.3%,前值-6.6%。社融數據總體延續了7月特徵,總量結構都偏弱。票據衝量為信貸貢獻主要增量,居民和企業貸款均同比少增,政府債券7月後加速發行也支撐了社融總量,M1則繼續刷新曆史低點,顯示資金活性低下。後續社融轉好依然有待於財政政策的支持。

股市策略展望

上週A股市場交易情緒維持低位。從基本面看,目前內需仍弱,政策預期方面有一定積極變化。從資金面看,北向數據已經改為季度公佈。其他方面新發基金及兩融資金等依然偏弱,ETF數據繼續周環比衰減。

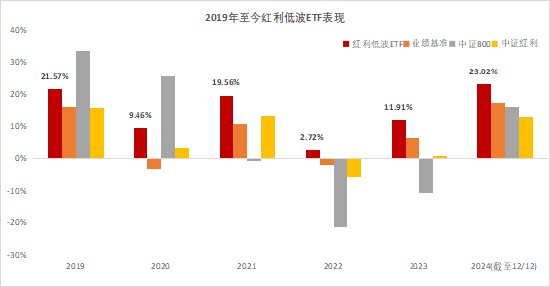

由於國內經濟的弱勢和地緣政治利空,A股市場交易主線目前仍在基本面下修。低預期導致情緒低迷。短期,美聯儲9月議息會議的接近成為影響市場最大變量。隨著美國降息預期接近高位和紅利風格抱團來到高位,優勢風格從偏向價值切換為偏向成長,高切低特點顯著。但由於市場增量資金不足,維持存量甚至減量博弈,所以蹺蹺板效應顯著,指數繼續陰跌。後續,繼續加強關注國內政策出台(尤其財政)和美國經濟韌性、降息進展,這兩點會決定中長期的市場走向。繼續建議立足防守抓市場結構性機會,等待政策或市場流動性出現轉機帶來的反彈。行業上,對於偏防禦的紅利類行業,繼續建議作為底倉配置一部分(中報後由於多數紅利標的業績承壓,且現金流同樣邊際變差,助推了高切低資金流出。但避險邏輯未破,不確定性來自於經濟基本面預期轉好(包括經濟基本面和長債利率相關政策)和自身份紅能力弱化,繼續建議配置有獨特催化的公用、低估值銀行和強避險屬性的貴金屬、或短期受益基建催化的低估值建築等)。而對於進攻性較強的多數標的,以尋找低位、確定性較好和情緒面強勢的(基本面和流動性偏弱背景下成長的高切低行情預計持續時間不長,作為政策支持確定性最高的方向,科技類標的在市場風向不穩定時結構性機會持續,建議波段交易以自主可控概念為首的優質標的。順週期方面基本面壓力較大。出口鏈方面,雖預期仍低,但美國總統大選前辯論中相對較溫和的哈里斯佔據優勢,且出口相關板塊多數超跌,引發一些高切低資金配置,短期情緒變好有反彈,但反彈時長存疑,可基於擇時參與)配置為主。

風險提示:本材料的信息均來源於已公開的資料,對信息的準確性、完整性或可靠性不作任何保證。本材料中的觀點、分析僅代表公司研究團隊觀點,在任何情況下本文中的信息或表達的意見並不構成實際投資結果,也不構成任何對投資人的投資建議和擔保。任何媒體、網站、個人未經本公司授權不得轉載。