中加基金固收週報︱市場進入等待政策的觀察期

市場回顧

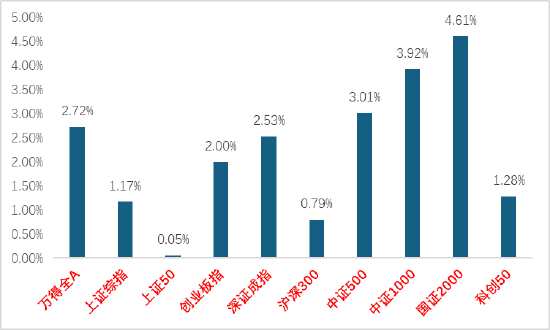

上週A股主要指數均上漲,情緒在小幅退潮。

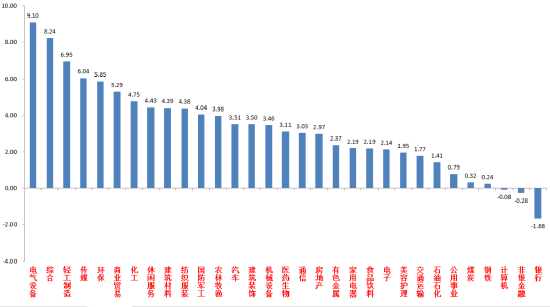

31個申萬一級行業中,電氣設備(9.10%)、綜合(8.24%)和輕工製造(6.95%)居漲幅前三。

A股主要指數週漲跌幅(%)

資料來源:wind;統計區間:2024/10/21-2024/10/25

資料來源:wind;統計區間:2024/10/21-2024/10/25申萬一級行業周漲跌幅(%)

資料來源:wind;統計區間:2024/10/21-2024/10/25

資料來源:wind;統計區間:2024/10/21-2024/10/25宏觀數據分析

10月21日,中國人民銀行授權全國銀行間同業拆借中心公佈1年期LPR為3.10%,5年期以上LPR為3.60%,均較此前下降25bp。符合市場預期。此前央行已經下調過7天逆回購利率20BP,為此次LPR降息打下基礎。此次LPR利率下調25BP的幅度較大,是繼2024年7月LPR下調10個基點後的又一次大幅調整。9月新發放企業貸款加權平均利率已經降至3.63%,新發放個人住房貸款利率約為3.32%,均處於曆史低位。結合存量房貸調降等動作,拉動信貸回暖意圖明顯。央行後續在降準等方面仍有空間,在貨幣層面應會持續發力,有望對明年經濟起到支撐作用。

當前公募基金三季報已經披露完畢,Q3是被動指數基金繼續崛起的一季,主動權益基金持股市值3.2萬億,暫時結束了21年以來連續3年的規模縮水,但依然很難成為機構定價力量的主導方,24H1保險持股市值3.8萬億(含基金);24Q3股票型ETF持股市值2.7萬億,三季度繼續增加。倉位方面,主動偏股型24Q3倉位小幅上升1.11pct至85.18%,考慮9月末市場上漲帶來的倉位被動增長,主動偏股型基金在三季度階段實際小幅減持。行業方面,加倉方向主要在電新、非銀、汽車、地產等行業。公用事業、有色、石化等紅利方向的減倉較為明顯。

股市策略展望

上週A股市場交易情緒高位繼續回落。從基本面看,目前內需仍弱,政策預期方面從極高位置回落。從資金面看,北向數據已經改為季度公佈。其他方面新發基金及兩融資金、ETF數據周環比小幅回落。

在經濟樂觀預期極度發酵推動的流動性溢價行情結束後,市場波動率下降,逐漸進入震盪築底行情(增量資金仍有,市場雖在不斷縮量但絕對數仍大,整體情緒仍然好於政治局會議之前),疊加各部委近期在維持推出增量政策,扭轉了一些市場悲觀預期且催動了如化債、科技、併購重組一類的主題,結構性行情成為主流。後續看,在三季報仍偏弱,強預期弱現實的背景下,市場情緒被政策端因素所左右,11月已經臨近,美國大選和之後的我國重要會議重要性不言而喻,目前市場對於美國貿易保護政策加碼(大選之前民主黨已經採取措施穩定美元彙率)和我國政策發力應對(財政有空間)的預期較高,國內外資金觀望情緒濃厚,短期結構性行情應會持續,小盤成長主題風格應繼續占優,建議當前觀察市場築底情況和政策預期,進行倉位回補和調倉。行業上,對於偏防禦的紅利類行業,短期建議在低倉位基礎上適度加大配置比例。紅利不確定性來自於經濟基本面預期轉好(包括經濟基本面和長債利率相關政策)和自身份紅能力弱化,市場重回震盪是增配紅利的時間點,獲取絕對收益或熨平震盪波動。但在弱現實強預期市場中,容易相對收益不足。建議短期配置和化債、併購重組回購等主題相關的建築地產鏈紅利標的(偏短期波段行情,中長期觀察建築和地產鏈企業資產負債表和現金流量表修復情況決定是否能真正重估估值)、估值較低現金流穩定的能源公用、貴金屬等行業。而對於進攻性較強的多數標的,以尋找低位、確定性較好和情緒面強勢的為主。重點關注受益政策較多且跌幅較深的恒生科技(同時受益國內預期提升與美國降息週期開始,橋頭堡作用,近期AH分化,外資超賣之下具備對於政策端更強彈性)、A股科技(成為當前市場主線,資金集中湧入後出現分歧,但主題機會不斷湧現,仍需尋找相對有基本面支撐和後續催化概率大的標的,應對其高波動性)、順週期彈性標的(市場炒作重點逐漸由化債向回購、併購重組轉移,相關進攻類標的普遍基本面差但彈性十足,可根據需要參與一些)、先進製造和醫藥(尋找基本面較好的標的、觀察特朗普交易是否會帶來超跌機會)相關標的。

風險提示:本材料的信息均來源於已公開的資料,對信息的準確性、完整性或可靠性不作任何保證。本材料中的觀點、分析僅代表公司研究團隊觀點,在任何情況下本文中的信息或表達的意見並不構成實際投資結果,也不構成任何對投資人的投資建議和擔保。任何媒體、網站、個人未經本公司授權不得轉載。