和你“債”一起|“股債蹺蹺板”是真實存在的麼?

投資中常說的“股債蹺蹺板”效應,是指股市和債市的走勢,呈現一定的負相關性。

所謂負相關,就是指當一個變量的值增加時,另一個變量的值傾向於減少。此時,兩個變量的相關係數為負值,且越接近-1,表示負相關性越強。

例如,國際黃金價格以美元計價,黃金與美元指數通常呈負相關,當美元指數上漲時,黃金價格更趨向於下行;當美元指數下跌時,黃金價格更趨向上行。

從曆史走勢來看,股票和債券的走勢呈現一定的負相關性。需要注意的是,雖然股債負相關是一個普遍現象,但這種關係並不是絕對的。

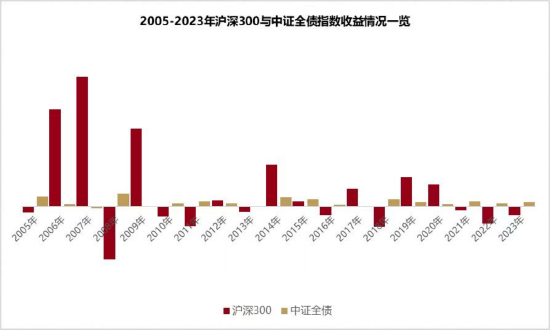

統計數據顯示,對比滬深300指數和中證全債指數的走勢,2005年至2023年的19年間,有12年都存在著明顯的“股債蹺蹺板”效應,即股市、債市在年內的漲跌方向相反;此外,還有6年呈現“股債雙牛”,1年呈現“股債雙熊”。

(數據來源:Wind,統計區間:2005/1/1至2023/12/31)

這種負相關關係主要由以下幾個因素造成:

Ø 風險偏好變化:當投資者對風險感到擔憂時,可能會將資金從風險較高的股票市場轉向相對穩定的債券市場,導致股票價格下跌而債券價格上漲。相反,當投資者對風險持樂觀態度時,可能更願意投資於股票市場,這可能導致股票價格上漲而債券價格下跌。

Ø 經濟週期和市場預期:在經濟衰退或市場預期不佳的情況下,企業盈利和股票市場可能面臨壓力,可能導致股票價格下跌而債券價格上漲。而在經濟繁榮或市場預期樂觀的情況下,企業盈利有望較大幅度增長,股票市場可能因此表現良好,而債券市場則可能因為收益相對平淡或下跌。

在這些因素的影響下,債市的波動是客觀存在的。

但是,如果遭遇階段震盪,債基就不能投了嗎?

ü 首先,利率的長期下行趨勢不改。我們認為目前尚未迎來債市的拐點,而短期的收益率上行後也許就是超額收益的來源,為債市帶來配置性價比。

ü 其次,資金環境寬鬆不變。近期央行釋放流動性,包括下調政策利率和存款準備金率、採用新的逆回購流動性工具,以及降低存量房貸利率等,將為債市帶來實質利好。

ü 最後,債券投資的避險價值不可忽視。得益於票息收益,債市曆史長期來看呈現穩健上行趨勢,仍是低風險投資者以及普通投資者底倉配置的優質選擇。

過去,“收蛋”的債基投資者往往抱著“歲月靜好”的心態,但是不論何種資產,有漲有跌是常態,此時應該避免頻繁操作帶來的投資成本增加,也更應該耐心持有,靜待花開。

此外,面對“股債蹺蹺板”效應,不必慌張,它也許可以幫助我們實現資產的有效配置——

投資者們可以根據自身的風險偏好匹配,不局限於單一資產的配置,在不同的資產大類、資產內部分類上進行配比調整,進攻時增加風險資產的比重,在防守時減少相關類別比重。

簡而言之,就是:合理搭配,攻防兼備。

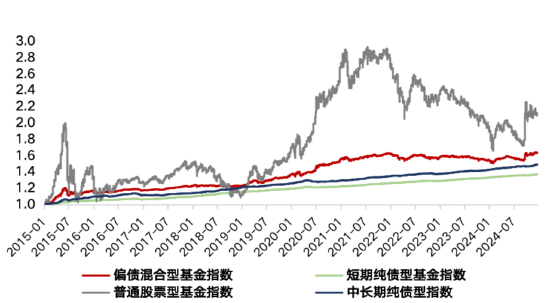

持有同業存單或者中短債基金的朋友不必擔心會有較大波動,此類產品具有不錯的抗風險能力。過去17年,Wind短期純債型基金指數均實現了正收益。

短期純債型基金指數過去17年表現

(數據來源:Wind,統計區間:2007/1/1至2023/12/31。指數過往表現僅供參考,不預示未來表現。)

風險提示:觀點僅供參考,不構成任何投資建議或承諾。基金有風險,投資須謹慎。