廣發現丨大選收官,再次降息,如何影響美債利率?

美債收益率,為何值得我們關注?

導讀:

分享經濟發展之果,增加財產性收入之源,投資市場承載了眾多投資者的希望。

但盈虧同源,收益與風險並存,市場的波動也是每個投資者都可能面臨的挑戰。

市場震盪自有邏輯。廣發基金與上海證券基金評價團隊聯合開設《廣發現》專欄,以廣闊的曆史數據為基,力圖洞察市場週期,發現長期機會,給投資者以指引。

我們相信,識航道,坐堅船,掌好舵,遠航必達目標;尊重市場,理性投資,恪守紀律,收穫就在前方。

讓我們一起,見多識廣,發現機遇,知行合一,成為聰明的投資者。

正文:

近期,海外市場的變化牽動著全球投資者的心。當地時間11月6日淩晨,美國大選塵埃落定;11月7日,美聯儲決議降息25個基點至4.5%-4.75%區間,整體符合市場預期,為今年以來第二次降息。

美國大選結果與美聯儲降息政策相繼落地,對於國內投資者有什麼影響?又將如何影響全球債券投資?本期《廣發現》將帶你翻山越嶺,走進美債的世界。

曆史上的兩個事件,對美債利率有何影響?

01 美國大選

時隔四年,78歲的唐納德·特朗普將第二次入主白宮。回顧他在2016年首次上台後的美債利率走勢,在其當選後的一個月內,受寬財政政策促進經濟增長的預期以及美聯儲加息的推動,十年期國債收益率由2%左右上行至2.6%的高位。

此後,在持續向好的經濟數據及美聯儲的多次加息下,十年美債收益率到2018年11月已達3.2%。

直至2018年11月,美國政府因美墨邊境牆預算問題無法達成一致,經曆了曆時35天的關門,疊加OPEC產量提升、CPI下行等因素,美國經濟增長放緩,衰退預期升溫。

2019年1月,美聯儲由緊縮轉向寬鬆,美債利率進入下行週期。

圖:2016年特朗普首次上台至2019年初的美國債券利率趨勢(%)

來源:Wind,上海證券基金評價研究中心,統計區間為2016/11/1-2019/1/31

註:聯邦基金目標利率取上限

02 美聯儲降息

美聯儲(全稱為美國聯邦儲備系統)是美國的中央銀行體系,由聯邦公開市場委員會(FOMC)作為主要決策機關,負責製定美國貨幣政策。

FOMC定期召開利率決議會議(約每六週舉行一次),根據當前的經濟狀況、通脹率、就業情況等因素,來綜合決定是否需要調整聯邦基金利率的目標範圍。

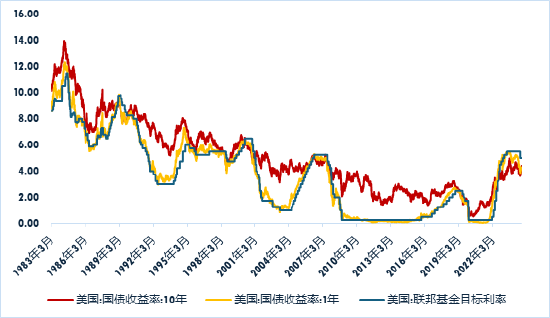

聯邦基金利率是美國貨幣政策的核心工具,影響著整個經濟中的借貸成本,也直接影響著短端美債利率,並通過市場機制進一步傳導至長端利率。

圖:1983-2024年美國債券利率與聯邦基金利率變化趨勢(%)

來源:Wind,上海證券基金評價研究中心

註:聯邦基金目標利率取上限

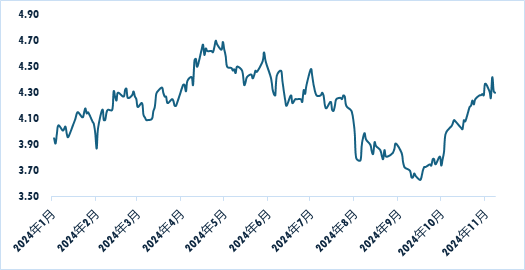

2024年9月18日,美聯儲開啟了自2020年3月來的首次降息,標誌著美聯儲由貨幣緊縮週期向寬鬆週期的轉向。

在年內首次降息落地的9月中旬,十年期美債利率達到3.63%的階段性低點,此後一路抬升,11月6日上行至4.42%。而在11月7日第二次降息後,十年美債利率反而出現上行,這或許與降息落地前的市場預期過滿、提前反應有關。

圖:今年以來十年期美國國債利率走勢(%)

數據來源:Wind,上海證券基金評價研究中心,截至2024/11/8

美債收益率,為何值得我們關注?

01 影響美元彙率

美國國債通過美元進行交易,而美元在國際市場的支付總占比超40%,是全球主要的儲備貨幣,國際貿易、金融交易多以美元計價。

美國國債的價格和利率會直接影響美元的彙率,當預期美債價格上升或利率下降時,投資者會更願意持有美國國債,增加對美元的需求,從而推高美元彙率。

02 影響全球資產定價

美國國債背後有美國政府的信用支持,且交易量大、流動性高,通常被視為無風險資產或低風險資產。

十年期美債收益率是金融市場風險偏好的重要參照標的,全球眾多金融工具的收益率都以此為基準,因此也被稱為“全球資產定價之錨”。

03 影響全球資本流動

美國利率水平的變動還影響著全球資本的流動。例如,當美國利率上升,將吸引更多資本流入美國,導致他國資本外流與貨幣貶值,影響金融市場的穩定,因而許多國家的貨幣政策與美聯儲政策高度聯動。

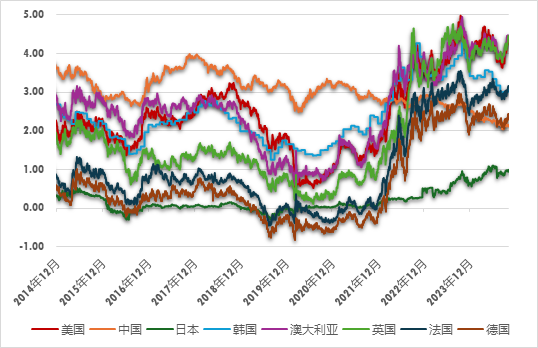

在這樣的影響下,美債利率與許多國家的國債利率也保持著高相關性。如下圖所示,我國是近年來少數貨幣政策與美國保持相對獨立的國家之一。

圖:各國十年期國債利率(%)

來源:Wind,上海證券基金評價研究中心

“靴子落地”之後,我們應該怎麼做?

01 宏觀影響

短期來看,特朗普的對外增關稅、對內減稅收、倡導貿易脫鉤和製造業回流、收緊移民政策等一系列主張,均會導向高通脹,這對於美聯儲未來一段時間的降息節奏或有一定壓製。

長期來看,經濟走勢才是利率水平的決定因素。美國的就業、消費、經濟增速等未來走勢,以及政策的進一步應對都存在著不確定性,還有待進一步觀察。

02 投資選擇

如果想要佈局海外債券的投資機會,普通投資者可以通過公募基金的形式參與,主要有QDII債券基金和香港互認基金。

其中,QDII債券基金是人民幣投美債最為常見的一種路徑,目前數量為25只;香港互認基金是在香港註冊、在內地銷售的基金,目前數量為16只。

現有的QDII債基以及香港互認債券基金大多都以美元債為主要投資標的,進一步細分,還可以分為中資企業在海外發行的中資美元債,以及以美國為代表的海外政府發行的政府債券兩大主要類型。

03 彙率風險

我們之前介紹過,債券品類都會面臨利率風險、信用風險等,而海外債券還有一種比較特別、不可忽視的風險——彙率風險。

以用人民幣投資美元資產為例,在投資期初需要將人民幣兌換為美元,投資期末則需要將美元兌回人民幣。若人民幣在此期間升值,將會蠶食投資收益率,反之則會增厚投資收益率。

因此,為了規避彙率風險,投資海外債券的產品會採用一些彙率對衝工具。例如,一些香港互認基金會設置對衝份額和非對衝份額,如果對彙率波動比較擔心的投資者,可以選擇對衝份額,當然鎖彙也會帶來一定的成本。

部分QDII基金在合同層面允許彙率對衝工具和策略的運用,但從實際運作上看,QDII基金整體對於彙率對衝工具的運用較少,用人民幣份額投資美元資產還會面臨一定的彙率風險。

小結一下:

美債利率對全球風險資產價格有著深刻影響,這種影響是多面而複雜的。一方面,高企的無風險利率對於風險資產尤其是新興市場的資產價格有明顯的壓製作用;另一方面,利率又反映著市場對經濟基本面的預期,快速、大幅的降息操作往往對應著強烈的衰退預期,這同樣影響著風險資產的定價。

要做好投資,我們需要理解不同事件、政策間的內在邏輯,把握主要矛盾,抓住預期差,同時做好迎接不確定性的準備。

(分割線)

當前海外市場還有哪些投資機會?下一期,我們將繼續探索基金投資的世界,敬請期待!

風險提示:本欄目展示的所有內容僅為投資者教育之目的而發佈,不構成任何投資建議。投資者據此操作,風險自擔。廣發基金力求所涉信息準確可靠,但並不對其準確性、完整性和及時性做出任何保證,對因收看本欄目引發的任何直接或間接損失不承擔任何責任。投資有風險,入市需謹慎