中加基金配置週報|國內10月經濟數據企穩,美聯儲釋放鷹派信號

重要信息點評

1、據央行初步統計,10月末,M2餘額同比增長7.5%,增速比上月末高0.7個百分點;M1同比下降6.1%,較上月收窄1.3個百分點,為年內首次增速回升。前十個月,人民幣貸款增加16.52萬億元;社會融資規模增量累計為27.06萬億元,比上年同期少4.13萬億元。10月份新發放企業貸款加權平均利率為3.5%左右,新發放個人住房貸款利率為3.15%左右,均處於曆史低位。

2、國家統計局公佈數據顯示,10月份,全國規模以上工業增加值同比增長5.3%,社會消費品零售總額增長4.8%,全國服務業生產指數增長6.3%。1-10月份,全國固定資產投資同比增長3.4%,其中房地產開發投資下降10.3%。10月份,全國城鎮調查失業率為5.0%,比上月下降0.1個百分點。

3、美國10月CPI同比上漲2.6%,自3月以來首次出現同比加速,符合市場預期,前值為上漲2.4%;環比增速則持平於0.2%。10月核心CPI同比上漲3.3%,環比上漲0.3%,均與前值持平,符合預期。美國CPI數據公佈後,交易員加大對美聯儲12月降息的押注,據CME“美聯儲觀察”,美聯儲12月降息25個基點的可能性約為75%,而美國通脹數據公佈前為60%。

4、美國10月PPI回升,同比漲幅由前值1.9%擴大至2.4%,超出市場預期的2.3%。核心PPI同比上漲3.1%,亦超出預期的3%,前值為2.8%。

5、美國10月零售銷售環比升0.4%,預期升0.3%,前值從升0.4%修正為升0.8%。核心零售銷售環比升0.1%,預期升0.3%,前值從升0.5%修正為升1.0%。

6、國家主席習近平在利馬會見美國總統拜登。習近平表示,中方致力於中美關係穩定、健康、可持續發展的目標沒有變,按照相互尊重、和平共處、合作共贏處理中美關係的原則沒有變,堅定維護自身主權、安全、發展利益的立場沒有變,賡續中美人民傳統友誼的願望沒有變。中方願同美國政府繼續保持對話、拓展合作、管控分歧,努力實現中美關係平穩過渡,造福兩國人民。

7、國務院決定修改《全國年節及紀念日放假辦法》,自2025年1月1日起施行。此次修改後,我國全體公民放假的假日增加2天,即農曆除夕、5月2日,放假總天數由11天增加至13天。全體公民放假的假日,可合理安排統一放假調休。除個別特殊年節外,法定節假日假期前後連續工作一般不超過6天。國務院辦公廳同步發佈2025年部分節假日安排,其中,春節放假8天,勞動節放假5天,國慶節、中秋節放假8天。

8、財政部等三部門發佈多項樓市稅收優惠新政。其中提出,購買家庭唯一及第二套住房,140平方米及以下按1%稅率徵收契稅,並明確北京、上海、廣州、深圳可以與其他地區統一適用二套房契稅優惠。在城市取消普通住宅標準後,對個人銷售已購買2年及以上住房一律免徵增值稅。土地增值稅預征率下限統一降低0.5個百分點。

9、美國當選總統特朗普宣佈,美國企業家埃隆·馬斯克與維韋克·拉馬斯瓦米將在他就任總統後共同領導擬成立的“政府效率部”。特朗普表示,“政府效率部”將“為拆解政府官僚機構鋪平道路,削減多餘的監管法規和浪費的開支,並重組聯邦機構”。

10、美聯儲主席鮑威爾發表最新講話表示,美國的經濟現狀暗示聯儲無需“急於”降息。因為經濟表現強勁,所以美聯儲可以謹慎考慮決策。勞動力市場指標回到更正常水平,預計通脹將繼續朝著2%的目標下降,盡快有時會出現“顛簸”,利率路逕取決於數據和經濟前景。鮑威爾講話後,利率市場下調美聯儲12月降息預期押注。

市場影響因素

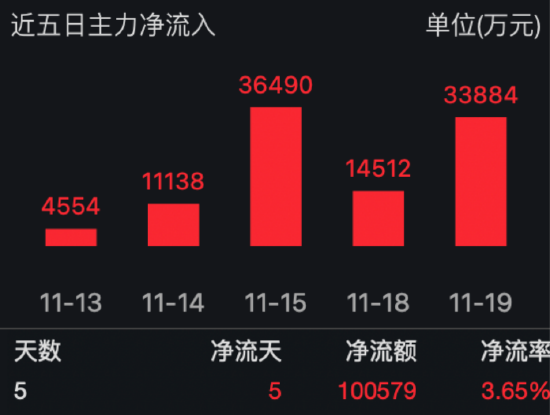

數據來源:Wind,中加基金;截至2024年11月15日。

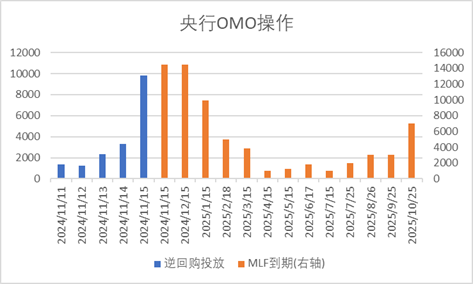

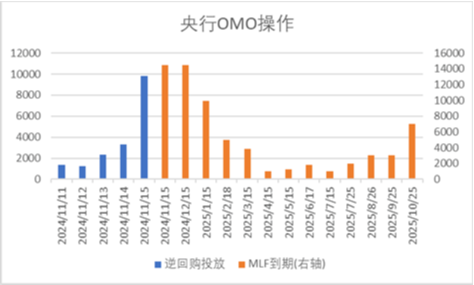

數據來源:Wind,中加基金;截至2024年11月15日。上週央行OMO投放18014億,同時到期843億,共計淨投放17171億。此外,11月MLF到期量為14500億。

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。生產數據方面,上週高爐開工率下行,同時水泥瀝青開工有所回升。

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。地產數據方面,土拍溢價率有所上行,但商品房成交面積有所回落,地產數據表現一般。

汽車銷量方面,24年10月汽車批發及零售銷量同比增速分別為16.63%及16.54%,汽車銷量數據大幅回升。

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。進出口數據方面,上週出口運價有所回升,同時韓國出口數據有所回落。

數據來源:Wind,中加基金;截至2024年11月15日。

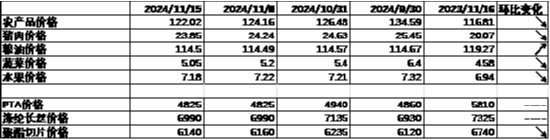

數據來源:Wind,中加基金;截至2024年11月15日。價格數據方面,農產品價格上週有所回落。其中,水果蔬菜價格有所下行,同時豬肉價格降至23.85元。纖維方麵價格小幅走弱。此前豬肉價格持續回落,對CPI形成一定壓製。

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。PPI影響因素方面,工業品指數上週有所下行,其中僅玻璃價格有所上升,其餘有所回落。

數據來源:Wind,中加基金;截至2024年11月15日;期貨漲跌幅以結算價作為計算標準。

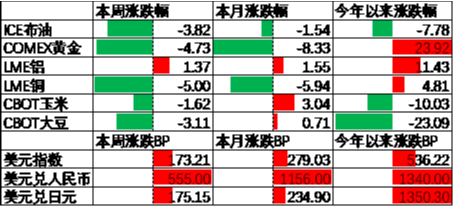

數據來源:Wind,中加基金;截至2024年11月15日;期貨漲跌幅以結算價作為計算標準。期貨價格方面,上週各類期貨價格大體下行,其中倫銅跌幅最大,倫鋁漲幅最大。ICE布油收於7105美元,跌3.82%,COMEX黃金收於2567.4美元,跌3.82%。

上週美元指數上行173.21BP,通脹數據超預期、美聯儲釋放鷹派信號疊加特朗普交易延續帶動美元大幅走強。在此背景下人民幣上週貶值555個基點,日元貶值175.15個基點。

市場回顧

一、基金市場

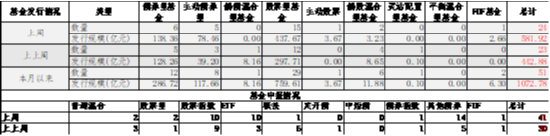

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。基金申報與發行方面,上週共計申報基金41支,其中普通混合型基金2支,債券類基金(15支)少於股票類基金(23支),FOF基金申報1支。發行一邊,上週基金共計發行581.92億,其中股票型基金髮行規模繼續回升。

二、股票市場

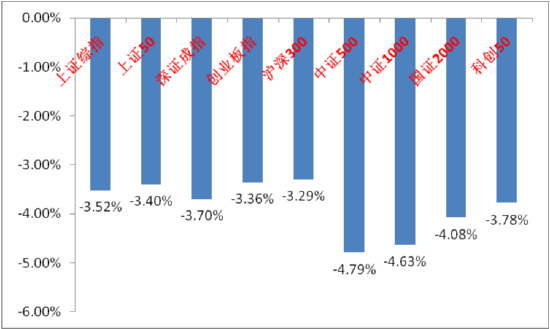

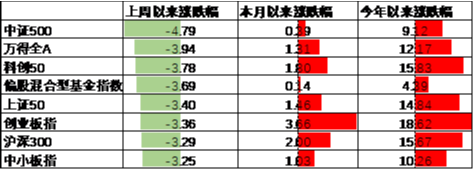

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。A股表現來看,上週主要板塊有所下行,其中中小板跌3.25%,跌漲幅最小;中證500跌4.79%,跌幅最大。遊資受到監管帶動風險偏好回落,在此背景下A股出現了一定程度的下行。偏股基金指數跌3.69%。

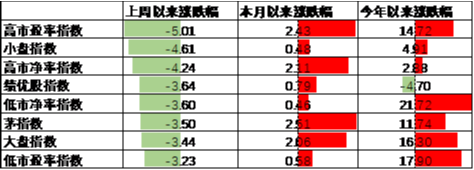

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。A股各風格指數中,高PE指數跌5.01%,表現最差;低PE指數跌3.23%,表現最好。市場風格大盤價值占優。

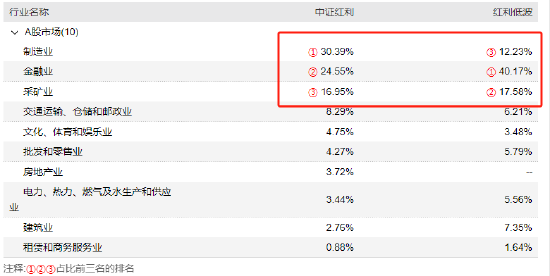

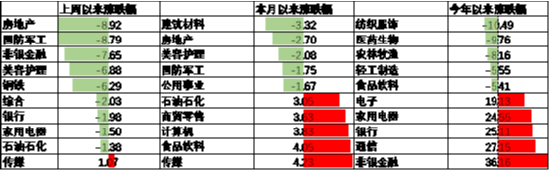

數據來源:Wind,中加基金,行業分類為申萬一級.時間截至2024年11月15日。

數據來源:Wind,中加基金,行業分類為申萬一級.時間截至2024年11月15日。行業方面,上週31個申萬一級行業中1個上漲,30個下跌。其中,10月經濟數據中地產投資數據超預期回落,在此背景下房地產行業跌8.92%,跌幅最大。此外遊資受到監管後市場成交量有所回落,非銀金融跌7.65%,跌幅居前。另一方面,市場風險偏好回落背景下紅利風格跌幅較小,其中石油石化、家用電器及銀行分別跌1.38%至1.98%不等,表現較好。

數據來源:Wind,中加基金;截至2024年11月15日。

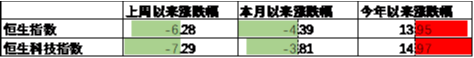

數據來源:Wind,中加基金;截至2024年11月15日。港股方面,恒生指數跌6.28%,恒生科技指數跌7.29%。國內風險偏好回落疊加美元大幅走強背景下港股有所回落。

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。美股方面,上週有所下行,其中道瓊斯工業指數跌1.24%,表現最好;納斯達克指數跌3.15%,表現最差。通脹及零售數據走強疊加美聯儲官員釋放鷹派信號帶動降息預期走弱,在此背景下美股有所回落。需要注意的是,此前LEI、銅油比、2Y-10Y美債利差等指標均顯示24年美國經濟將面臨衰退風險,隨著財報惡化,市場定價已經開始由降息轉為衰退。

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。其他海外市場方面,韓國市場跌5.63%,表現最差;德國市場跌0.02%,表現最好。發達市場較新興市場表現占優。

二、債券市場

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。上週貨幣市場利率有所上行,DR007一月均值升值1.66。資金面較上上週更為緊張。

數據來源:Wind,中加基金,時間截至2024年11月15日。

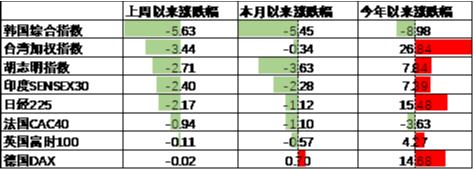

數據來源:Wind,中加基金,時間截至2024年11月15日。債券融資方面,上週政府債淨融資額1830.46億,維持大額淨發行;企業債淨融資額1233.42億,較此前有所回升。11月政府債維持大額淨發行,預計對社融中債券分項提供一定支撐。

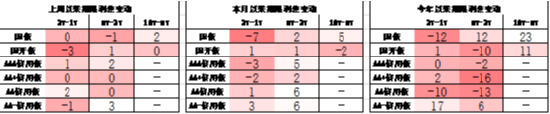

數據來源:Wind,中加基金,時間截至2024年11月15日;分位數為過去5年分位數。

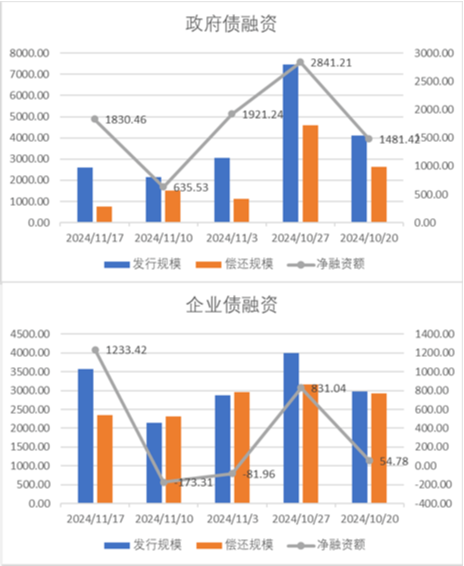

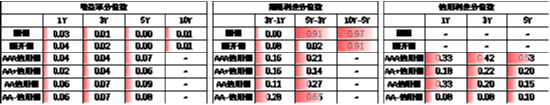

數據來源:Wind,中加基金,時間截至2024年11月15日;分位數為過去5年分位數。債券市場方面,上週主要債券中,信用債利率大體下行,其中1YAA下行9BP,下行幅度最大。同時利率債也整體小幅下行,不同期限下行3BP以內。金融數據中貨幣有所回暖但社融並未多增利好債市,同時經濟數據中雖然消費企穩但地產仍然走弱,在此背景下債市收益率有所下行。往後看,隨著政策出現了一定程度的轉向,市場開始定價經濟複蘇,後續債市走勢仍取決於政策實際效果。

數據來源:Wind,中加基金;截至2024年11月15日;分位數為過去5年分位數。

數據來源:Wind,中加基金;截至2024年11月15日;分位數為過去5年分位數。期限利差方面,上週利差大體震盪,30年國債利率升至2.28,大部分券種期限利差維持較低分位數區間。

數據來源:Wind,中加基金,截至2024年11月15日;信用利差為信用債與相同期限國開債之間的利差;分位數為過去5年分位數。

數據來源:Wind,中加基金,截至2024年11月15日;信用利差為信用債與相同期限國開債之間的利差;分位數為過去5年分位數。信用利差方面,上週信用債下行幅度更大使得信用利差收窄闊。曆史來看,大部分信用債利差分位數維持中性偏低區間。

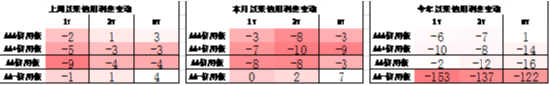

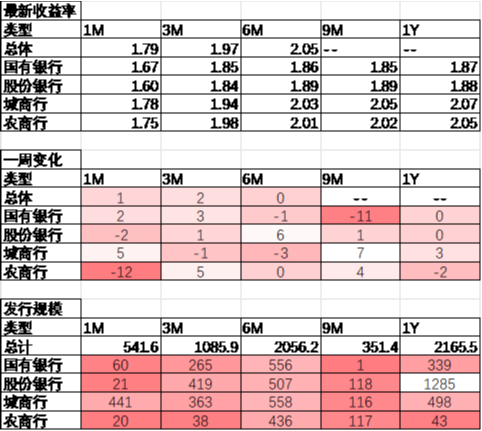

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。同業存單方面,上週發行利率大體下行,其中發行規模最多的1Y股份銀行下行0BP,為1.88%;3M城商行下行3BP,為1.94%。

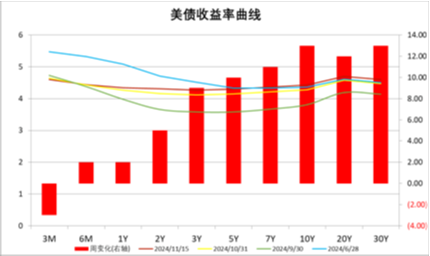

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。美債方面,上週利率短端上行不及長端,其中10Y及30Y上行13BP,上行幅度最大;3M下行3BP,下行幅度最大。經濟及通脹數據走強疊加美聯儲打壓降息預期背景下美債利率有所上行。同時,隨著美聯儲正式開啟降息,後續關注國際政治環境擾動下美國經濟能否平穩落地。

資產配置觀點

國內經濟出現企穩跡象,海外通脹再度走強

基本面上,上週國內公佈了10月金融及經濟數據,其中金融數據中雖然社融需求並未明顯走強,但貨幣方面M1及M2均出現明顯回升,顯示經濟活力有所恢復。此外,經濟數據上消費數據回暖也顯示以舊換新設備更新等政策效果有所顯現。消息面上地產政策繼續出台,居民信心回升有望帶動經濟繼續企穩。海外方面,10月通脹數據再度走強顯示價格仍存在較強韌性,同時零售數據也創半年新高顯示雖然利率較高但居民消費能力維持較高水平。貨幣政策方面,美聯儲主席釋放較強鷹派信號打壓降息預期,目前市場預期美聯儲將於12月降息25BP的概率為84.9%,而降息0BP的概率為15.1%,同時中性預期24年進行0.6次降息操作,較上上週減少0.3次。

數據來源:Wind,中加基金;截至2024年11月15日。

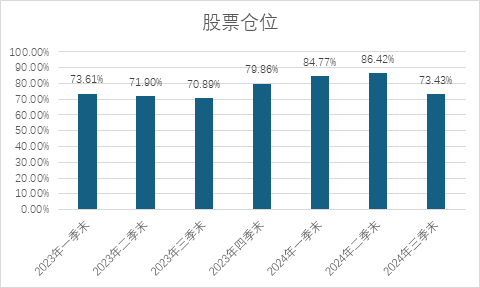

數據來源:Wind,中加基金;截至2024年11月15日。股票市場觀點

五年分位數角度,目前A股估值處於偏低水平。

近期萬得全A預測PE14.83倍,處於63%分位水平,股權溢價率3.25%,處於80%分位水平。A股大幅回升後估值重新回到中性區間。

數據來源:Wind,中加基金;截至2024年11月15日。

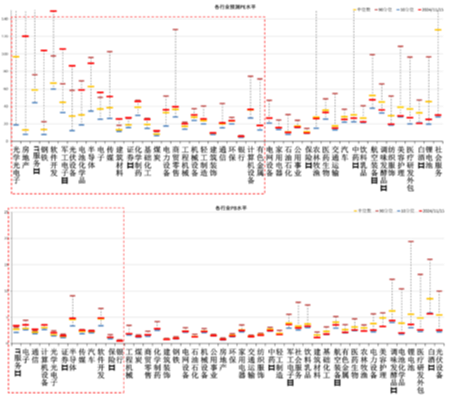

數據來源:Wind,中加基金;截至2024年11月15日。分行業看,預測PE約半數行業高於過去5年估值中位數,PB方面約四分之一行業高於過去5年估值中位數,電子、計算機、軍工估值相對較高。

數據來源:Wind,中加基金;截至2024年11月15日;分位數為過去5年。

數據來源:Wind,中加基金;截至2024年11月15日;分位數為過去5年。往後看,隨著政策密集出台,順週期板塊相對占優,配置方向上關註:

1、存量房貸利率下調、個稅減免等政策利好的內需相關板塊。

2、特朗普交易利好的自主可控、軍工、電子等相關主題。

債券市場觀點

數據來源:Wind,中加基金;截至2024年11月15日。

數據來源:Wind,中加基金;截至2024年11月15日。中短期看,政策密集出台後市場風險偏好回暖,資金流出債市。雖然政策實際效果有待觀察但由於彙率壓力緩解政策空間加大,現階段複蘇邏輯無法證偽,債市仍面臨一定波動,建議短期以風險規避策略為主。

風險提示:本材料的信息均來源於已公開的資料,對信息的準確性、完整性或可靠性不作任何保證。本材料中的觀點、分析僅代表公司研究團隊觀點,在任何情況下本文中的信息或表達的意見並不構成實際投資結果,也不構成任何對投資人的投資建議和擔保。任何媒體、網站、個人未經本公司授權不得轉載。