深入解讀化債政策丨直擊兩大經濟痛點,為什麼這次不一樣?

11月8日,市場翹首以待的化債方案終於拍板了,全國人大常委會辦公廳審議通過了近年來力度最大的化債舉措,總規模10萬億。

不過,有的朋友可能會有疑問:近些年,各種寬鬆、經濟扶持政策幾乎沒有停過,為什麼就這次的財政政策受到了這麼多的關注呢?和之前有什麼不同?

接下來,讓我們從多個角度,來為大家解讀這次十萬億財政政策的深度意義:

- 大家都說這次的財政主要是為了化債,那麼化債到底化的是什麼債,怎麼化?

- 此次化債方案的10萬億,具體怎麼操作?

- 化債和之前的一系列貨幣政策、地產支持、以舊換新的消費政策等的核心區別是什麼?

- 化債對於我們基金投資的影響是?

———————

01 化債到底化的是什麼債,怎麼化?

化債的全稱是 “化解債務”。

而它的對象——被化解的債主要是:地方政府的短期限、高成本的“隱性債務”。

為了讓大家更理解“隱性債務”,我們可以先瞭解一下它的對立面——顯性債務。

一般來說,顯性債務主要指地方政府的資產負債表中明確記錄的債務,這是我們看得見、摸得著的(可以直接在政府的財務報表中查找到);並且利率相對較低,期限也可以做到比較長。

而隱性債務主要是城投債。

有時,地方政府為了推進基礎設施建設等項目,會通過城投公司等融資平台,進行非直接的政府渠道的借款。而這些債務並未被列入政府正式預算體系,所以稱為“隱性債務”。此外,為了吸引更多資金,這些債的利率可能會設置的比較高,一般期限也不長,這就為地方政府帶來了很大的付息壓力。

尤其是當隱性債務積累過大、資金運轉困難的時候,可能會帶來一系列連鎖的傳導反應,例如:

-投資理財上:大量無力償還債務本息的債券,可能會引起債市的恐慌情緒和動盪,並傳導到大家持有的債券基金和銀行理財產品上;

-實體經濟上:債券兌付難,信用風險出現,未來融資難度進一步增加,可能會拖累實體項目投資和維護的能力,影響經濟增長。

而本次化債的方式主要是債務置換,即用新發行的政府債券融到錢,來償還舊的隱性債務。這樣的重要好處是:

1.原本的城投債利率比較高,而新發的政府債券利率相對較低,能夠降低政府償息成本壓力。

2.原本的城投債期限比較短,一般5年都算比較長了;而新發的政府專項債期限較長,比如今年新增的專項債平均久期大約17年,有更多時間去籌資。

3.原本是表外的“隱性債務”,現在換成了財政賬目上的顯性債務,管理起來更加透明統一。

債務置換後的變化

來源:廣發基金

來源:廣發基金總結來說,化債就是將短期限、高成本的隱性債務,置換為長期限、低成本的顯性債務,用時間換空間,能夠幫助政府有效降低債務風險。

02 化債方案的10萬億,具體怎麼操作?

本次化債的10萬億,主要有這2部分構成:

- 增加地方政府債務限額6萬億元,用於置換存量隱性債務;分三年實施,自2024年開始,每年2萬億元。

- 連續五年每年從新增地方政府專項債券中安排8000億元專門用於化債,累計可置換隱性債務4萬億元。

同時明確,2029年及以後到期的棚戶區改造隱性債務2萬億元,仍按原合同償還,不必於2028年底之前提前償還。

上述三項政策協同發力,2028年之前,地方需消化的隱性債務總額從2023年底的14.3萬億元大幅降至2.3萬億元,降幅超過80%,五年累計可節約6000億元左右利息支出,所以才被大家稱之為近年來力度最大化債舉措。

03 同樣是扶持經濟,為什麼這次政策的關注度空前強烈?

這是因為,它很大程度上緩解了實體經濟和地方政府現存的兩大痛點:

痛點1:對於實體經濟的參與者來說(包括企業和個人),近幾年存在一些地方政府款項延期交付、項目回款困難的問題,導致參與者的資金鏈壓力比較大,對未來的現金流預期也變得更加悲觀,對其持續投資發展的能力和風險承受傾向產生了一定程度的影響。

痛點2:對於地方政府來說,債務帶來的付息償本壓力還是比較大的,而近年來財政收入又在減弱,債務壓力加劇,使得其很難抽出資金和精力去推動和扶持當地的實體經濟發展。

儘管近兩年已經推出了不少的貨幣政策和產業扶持政策,但對於以上的兩個痛點都很難直接鞭辟入里地解決。而這次的十萬億化債財政政策,則像是“靶向藥”一樣,直擊痛點,大力緩解了以上兩個問題。

那為什麼化債能有這樣的效果呢?

我們先用一個思維導圖總結化債帶來的資金流向,再詳細解釋其中的含義。

來源:廣發基金

來源:廣發基金靶向藥1:對地方政府來說,可以發行低息、比較接近於利率債性質的地方政府債,並將融到的低息資金用於償還現在那些高息的隱性債務。

一方面,隱債壓力減少後,有助於緩解地方政府及城投企業可能出現的短期流動性問題,緩釋信用風險,並提高了地方的財政透明度和可持續性。

另一方面,高息債置換成低息債、短期債置換成長期債之後,可以減少地方政府的利息支出,本金壓力也得到緩解,大幅度減輕了地方政府的財政壓力,也就是能省下來更多錢去發展經濟了,能夠更好地釋放地方政府的經濟活力。

靶向藥2:對實體經濟的其他參與者來說,近些年存在一些基建項目回款難的情況,使得基建、工程的企業,資金鏈壓力較大,對未來現金流的預期也變差了。

當“開源”的預期有些難度,那麼自然就會採取“節流”的方式,減少投資和消費,因此也對企業的發展能力和投資風險偏好有一定影響,可能會使得當地的經濟和就業市場活力減弱。

而在化債實施後,地方政府現金流得到改善,能夠及時償還企業的基建工程款項,這些私人部門的現金流也能得到大幅改善。在完成了“開源”之後,企業和個人也有了更多的投資消費的能力和意願,有助於為經濟帶來更多長久的活水。

實際上,比十萬億規模更重要的是,此次的化債舉措讓大家看到了政策層思路的轉變,未來或將更加關注長期高質量發展、保障民生和經濟的良性內循環。

04 本次化債對我們的基金投資有何影響?

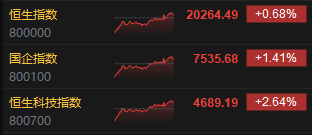

11月8日,藍佛安部長公佈財政政策的細則時,股市已經收盤了。但我們還可以觀察其他市場的變化以感受最及時的市場情緒。

– 當天,人民幣彙率、長端國債利率、A50期貨均有所回落。

– 11月11日,雖然港股出現下跌,恒生指數跌幅-1.45%,但A股三大指數強勢上漲,其中創業板指強勢上漲3.05%。

– 整體而言,外資看起來相對謹慎,而內資的主要邊際定價者,我們的A股還是相對樂觀的。

數據來源:wind

但當我們把時間線拉長,回看幾次比較重大的化債政策出台後的情況,可以發現市場的反饋其實都是相對樂觀的。

數據來源:wind;數據區間:2013.1.1-2024.11.14

數據來源:wind;數據區間:2013.1.1-2024.11.14當然,簡單地將市場漲跌幅歸因於化債政策本身,可能也是有偏差的。

因為,化債政策出台的時間點,一般都是在經濟出現了一定的“困境”的相對低位,所以後續行情本身也帶有低位反彈的性質。雖然化債資金本身不會直接流入股市,但確實能夠帶來對未來經濟性質好轉、企業盈利修復的預期,正是這些預期推動了股市的行情。

那麼,回到現在,A股的市場環境如何呢?

從近期來看,市場的交易主線還是特朗普上台後,引起的美元彙率變動和對中國製裁的利空影響,而化債帶來的利好可能在短期無法完全顯現。

但長期來看,當化債的政策逐步落地,資金的“精準灌溉”也許能夠激活地方政府和私人部門的經濟活力,對基本面是有利好的,大家還是可以保持樂觀的態度。

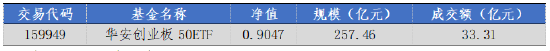

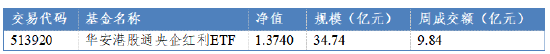

落腳到基金投資上,大家可以關注擴內需的順週期方向。

當然,作為投顧團隊,我們也會為你持續關注經濟的長期發展趨勢,把握投資機會,力爭為你帶來更好的收益體驗~

你認為本次化債政策有何影響?你的基金投資策略會有所改變嗎?歡迎在留言區告訴我們。

(文章來源:廣發基金投顧)

風險提示:廣發基金本著勤勉盡責、誠實守信、投資者利益優先的原則開展基金投顧業務,但並不保證各投顧組合一定盈利,也不保證最低收益。投資者參與基金投顧業務,存在本金虧損的風險。基金投資組合策略的風險特徵與單只基金產品的風險特徵存在差異。基金投顧業務項下各投資組合策略的業績僅代表過往業績,不預示未來的業績表現,為其他投資者創造的收益也不構成業務表現的保證。因基金投資顧問業務尚處於試點階段,存在因基金投顧機構的試點資格被取消不能繼續提供服務的風險。投資前請認真閱讀投顧協議、策略說明書等法律文件,充分瞭解投顧業務詳情及風險特徵,選擇適合自身的組合策略,投資須謹慎