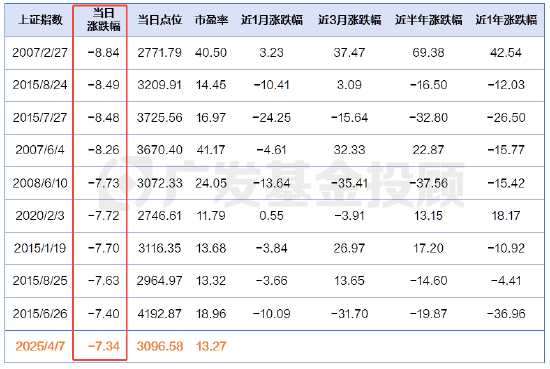

三季報數據盤點!原來金融地產才是機構投資者的“真愛”?

10月末,個股和公募基金的三季報基本已經披露完畢了。可能會有很多小夥伴比較好奇,經過9月末風雲變幻的市場行情,那些資金體量較大的機構投資者有哪些持股變化、風格調整呢?

今天我們就來盤點一下,一起看看這些大型機構的持股動向和市場趨勢,也許可以作為咱們未來投資的一個參考方向。

不過,這裏我們需要先確定一下主要的研究對象和統計範圍。

從研究對象來看,大致可以將機構投資者分為公募基金、保險公司、社保基金、養老保險、國家隊、外資等(具體分類邏輯見文末附錄),一般不同的機構會有不同的投資需求,最終呈現為不同的資產和策略偏好。

從統計範圍來看,如果按傳統的一級行業劃分,未免讓結論顯得有些過於細碎(畢竟還是有20多個行業),因此我們可以考慮再簡單一些,直接根據中信一級行業的行業屬性和邏輯,只分為週期公用、醫藥、科技、製造、消費、金融地產這6個具有代表性的大板塊來分析。

Part1:

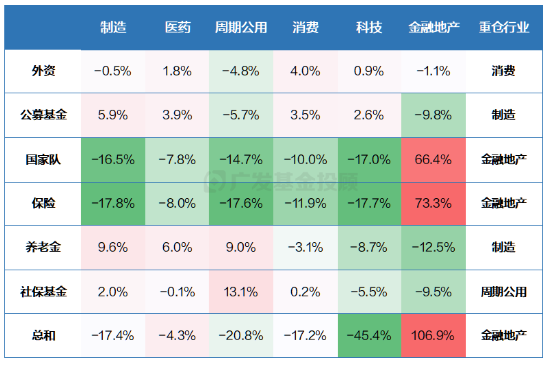

Q:從各機構的靜態持倉看,三季度末截面持倉顯示出怎樣的偏好?

A:外資傾向消費,公募傾向製造,國家隊和保險顯著偏好金融地產,養老金和社保偏好週期公用

對於我們普通投資者來說,直接看機構們的持倉絕對數值是參考意義不大的,重要的是權重。

例如,各個機構在具體板塊上的配置權重,相對於萬得全A指數的權重,有哪些超配和低配,按照這個思路,我們可以得到以下結論:

- 外資偏愛消費板塊:外資三季報中仍然維持著對“茅”類股票的偏好。對於貴州茅台來說,當前陸股通的持有排名為第二,僅次於茅台集團的自持。

- 公募基金更偏好製造板塊:高新製造一直是政策關注的重點,且成長屬性強、板塊彈性大,這也很符合主動權益基金以資產增值盈利為目標的投資策略。

- 國家隊和保險公司對金融地產的持倉占比非常之高(超配比例都達到60%以上):

這兩類機構都持有了較多金融權重高的指數ETF,特別是國家隊今年以來增持了很多的滬深300ETF,而滬深300以及其他的大市值指數的重倉行業又是以金融為主,所以穿透下來,國家隊和保險公司持有的金融地產含量就非常高了。

- 養老金和社保基金主要超配週期公用板塊:

這兩類機構主要以資產的保值為主要投資目標,因此他們對投資的穩健性有著非常高的要求,而週期公用板塊整體是偏紅利、防守屬性的,在震盪行情中較為抗跌,並且在今年9月前有著相對亮眼的表現,受到了養老金和社保基金這類超穩健投資者的喜愛。此外,養老金對於製造業也有較高超配。

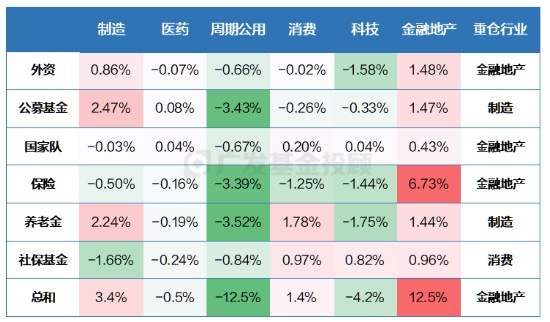

各機構相對萬得全A指數權重的板塊超低配情況

數據來源:Wind、廣發基金;數據截至2024年9月30日;備註:相對於萬得全A指數

數據來源:Wind、廣發基金;數據截至2024年9月30日;備註:相對於萬得全A指數Part2:

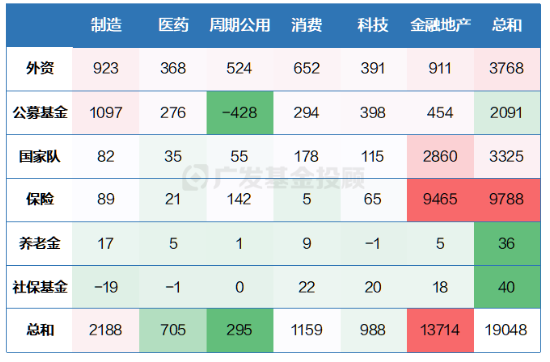

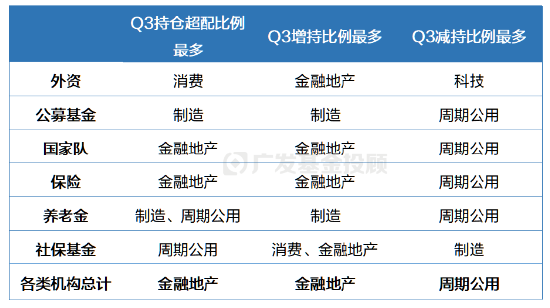

Q:從各機構的動態持倉看,與二季度末相比,三季度末的持倉有什麼變化?

A:外資、國家隊和保險公司偏好金融地產,公募基金、養老金在製造板塊增持較多

三季度的市場發生了比較多的變化。在9月末前,市場以震盪下行為主,但在9月末的金融會議後市場的風險偏好快速轉向,市場情緒大幅回暖。那這些變化是否會影響各類機構的持倉呢?

首先,從資金的流入額來看,新增資金最多和最少的板塊分別是金融地產和週期公用。

各機構絕對金額持倉情況

數據來源:Wind、廣發基金;數據截至2024年9月30日;單位:億元

數據來源:Wind、廣發基金;數據截至2024年9月30日;單位:億元- 新增資金最多的板塊是金融地產,可以看到主要是國家隊和保險公司在增持大盤股指ETF;其次是製造板塊,主要是外資和主動權益基金在加倉。

- 新增資金最少的板塊是週期公用,尤其是主動權益基金在做大減倉,這可能是由於9月末的反彈行情使基金經理“掃貨”科技、製造、成長板塊基金,捨棄了偏防守的週期公用板塊。

- 從主體上來看,保險公司成為本季度增持主力,增持規模顯著大於其他幾類機構。因此,往後看,資金體量大、有互換便利等新貨幣工具、負債端流入額大的保險機構,有望成為非常重要的中長期入市增量資金。

除了持倉的金額變化以外,我們再來看看各機構相對於萬得全A板塊權重的超低配變化。

各機構相對萬得全A指數權重板塊超低配情況

數據來源:Wind、廣發基金;數據截至2024年9月30日

數據來源:Wind、廣發基金;數據截至2024年9月30日- 從增持來看,外資、國家隊和保險公司持倉權重增加最大的是金融地產,尤其是保險公司增加了超6%的金融地產;而公募基金和養老金在製造板塊增持較多。

- 從減持來看,週期公用基本上是所有機構減持較多的板塊,或主要因為市場風險偏好修復後風格從防守切換到進攻策略,此外,也有一部分原因可能是該板塊估值較高,部分機構進行止盈操作。

以上所有的分析,我們總結成了一張表格,歡迎大家保存、收藏:

Part3:

我們能“抄作業”嗎?

不同機構的資金有不同的投資目的和偏好,最終形成特定的投資策略,因此以上的結論可能只能作為一個參考,不過大家可以根據自己的風險偏好和投資目標,選擇類似的機構投資者的操作來學習,也不失為一個思路。

另外要提醒,這些數據都是基於三季度的報告觀察的(截至9月30日),所以時效性沒有那麼高,畢竟9月底的市場情況和現在又不太一樣了,而這些機構的持倉情況也可能已經有些變化。

除了看機構投資者的“作業”外,大家還可以關注我們基金投顧組合的“作業”,由專業投顧團隊為你精心挑選優質基金進行投資,持續追蹤市場輪動變化,努力尋找投資機會,爭取讓大家擁有更輕鬆的投資體驗。

回看三季度,你買了哪些板塊?有與你的投資風格類似的機構嗎?歡迎在評論區告訴我們你的觀點~

(文章來源:廣發基金投顧)

——————————-

附錄:機構分類標準

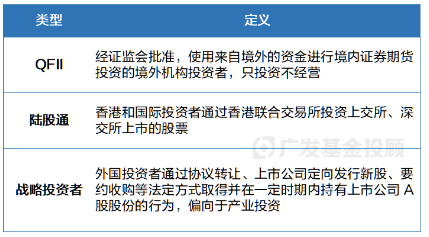

- 外資

外資投資A股主要有三種模式:QFII、陸股通和戰略投資。

- 公募基金

公募基金中有許多細分類別,本次討論我們只關注了主動權益基金,具體定義為近四期股票倉位最低值大於60%的基金。另外,由於基金三季報只披露前十大重倉股,所以本文只對基金重倉持股進行了統計。

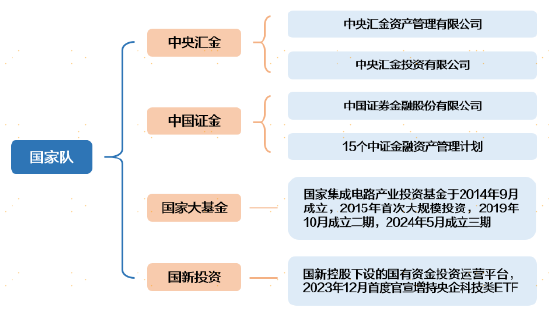

- “國家隊”

我們常說的“國家隊”資金,主要是指國家用來引導資本市場的工具,主要通過逆向投資和分批買入的方式穩定市場投資者情緒。

一般來說,“國家隊”主要由下圖中這幾家公司組成,包括證金、彙金、國新等,以及今年5月剛成立第三期的國家大基金。

- 保險公司

保險公司有三類投資方式:直接投資於證券市場、以投資類保險產品形式投資、委託證券或基金公司進行資產管理。在本文計算中,我們統計了這三類投資方式。

- 基本養老保險基金

我們將名稱是“基本養老保險基金+數字+組合”,定義為基本養老保險基金,如下圖所示。

資料來源:截取自Wind某股票機構投資者明細數據頁面

資料來源:截取自Wind某股票機構投資者明細數據頁面- 社保基金

我們將名稱是“全國社保基金+數字+組合”,定義為社保基金,如下圖所示。

資料來源:截取自Wind某股票機構投資者明細數據頁面

資料來源:截取自Wind某股票機構投資者明細數據頁面風險提示:廣發基金本著勤勉盡責、誠實守信、投資者利益優先的原則開展基金投顧業務,但並不保證各投顧組合一定盈利,也不保證最低收益。投資者參與基金投顧業務,存在本金虧損的風險。基金投資組合策略的風險特徵與單只基金產品的風險特徵存在差異。基金投顧業務項下各投資組合策略的業績僅代表過往業績,不預示未來的業績表現,為其他投資者創造的收益也不構成業務表現的保證。因基金投資顧問業務尚處於試點階段,存在因基金投顧機構的試點資格被取消不能繼續提供服務的風險。投資前請認真閱讀投顧協議、策略說明書等法律文件,充分瞭解投顧業務詳情及風險特徵,選擇適合自身的組合策略,投資須謹慎