市值管理指引發佈!哪些指數能把握破淨股“翻盤”趨勢?

【相關閱讀】長江證券第二屆長牛杯ETF實盤大賽火熱報名中,點擊鏈接立即參賽贏好禮!

11月16日,相關部門發佈《上市公司監管指引第10號——市值管理》(以下簡稱《市值管理指引》)。

市值管理指的是上市公司通過信息披露、投資者關係、併購重組、回購股份等多種手段,旨在維護和提升其市場價值的活動。市值管理的目標是使上市公司的股價與其內在價值相匹配,最終實現股東價值的最大化。

本次《市值管理指引》有幾大亮點或值得大家關註:

(1)明確有市值管理義務上市公司的範圍。A股當前上市公司數量超5000家,如果要求所有企業全部落實市值管理,或存在一定難度。本次指引明確要求滬深300、中證A500、科創50、科創100、創業板指、創業板200、北證50這些主要指數的成份股落實市值管理義務。

(2)明確觸發市值管理義務的情形。這些上市公司什麼時候需要完成市值管理計劃呢?《市值管理指引》規定一是短期跌幅過快,具體指標上包括20個交易日內跌20%或者一年內最大回撤達到50%;二是連續12個月股價低於淨資產(市淨率小於1、也就是“破淨“)。面對這種情況,上市公司都要有一套計劃去提升股價。

(3)明確市值管理的方式。上市公司可以結合自身情況,綜合運用7種方式促進上市公司投資價值合理反映上市公司質量:一是併購重組,二是股權激勵、員工持股計劃,三是現金分紅,四是投資者關係管理,五是信息披露,六是股份回購,七是其他合法合規的方式。

整體來看,《市值管理指引》正式稿的落地明確了市值管理的操作手段和合規定義,將引導上市公司將自身的高質量發展、持續的盈利回報、合理運用併購重組手段相結合,市值管理的最終目的是提升市場對上市公司的價值認知和合理估值。

那麼哪些指數工具產品能夠力爭把握《市值管理指引》推動“長期破淨股“估值提升的趨勢呢?

一、紅利類指數

對於部分現金流充沛的“長期破淨股“,通過現金分紅方式來市值管理,提升估值是較理智的選擇。

例如紅利代表行業銀行股,當前A股市場上市銀行股的平均市淨率是0.58,也就是這些銀行賬面上的1元錢,在A股市場上只給5毛8的估值;但如果把這1元錢實實在在分紅到股東手裡,那就值1元錢。因此,銀行股加大分紅,能夠推動自身市淨率向1修復。在年初以來的多波“分紅潮”中,銀行行業的分紅金額規模最大,是代表紅利行業。

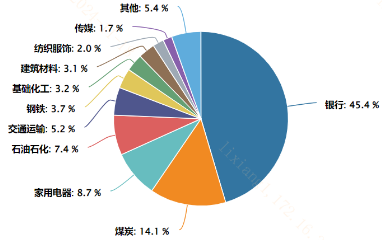

紅利相關指數中,高股息ETF(563180)跟蹤的高息策略指數佈局紅利龍頭,兼顧分紅的性價比、分紅意願和分紅能力,前十大成份股權重近56%,銀行行業權重45%,銳度和彈性較為鮮明。

圖:高息策略指數申萬一級行業分佈

(信息來源:Wind;截至20241118)

二、大盤藍籌股

本次《市值管理指引》明確有市值管理義務上市公司的範圍,其中大盤藍籌股因為較多處於成熟階段,現金流相對較為充沛、公司制度相對完善,也較能通過市值管理提升自身估值。

其中,滬深300價值指數(000919.CSI)在滬深300指數成份股中通過股息率、市淨率、市盈率、市現率四維優選低估值大盤股,集大盤、紅利、價值三大特點於一身,佈局“壓艙石”行業,受穩增長政策發力助力較大,國央企占比達60%,或是“一鍵佈局滬深300指數長期破淨股”的有力工具。

圖:滬深300價值指數市淨率

(信息來源:Wind;截至20241118)

數據端,滬深300價值指數市淨率為0.91,指數維度就處於“破淨”狀態,成份股“破淨”的比例高達43%。此外,滬深300價值指數成份股中有60%的國央企,也較為契合國央企通過市值管理長期估值重塑的趨勢。

相關產品:滬深300價值ETF(562320)

風險提示

尊敬的投資者:投資有風險,投資需謹慎。公開募集證券投資基金(以下簡稱“基金”)是一種長期投資工具,其主要功能是分散投資,降低投資單一證券所帶來的個別風險。基金不同於銀行儲蓄等能夠提供固定收益預期的金融工具,當您購買基金產品時,既可能按持有份額分享基金投資所產生的收益,也可能承擔基金投資所帶來的損失。

您在做出投資決策之前,請仔細閱讀基金合同、基金招募說明書和基金產品資料概要等產品法律文件和本風險揭示書,充分認識基金的風險收益特徵和產品特性,認真考慮基金存在的各項風險因素,並根據自身的投資目的、投資期限、投資經驗、資產狀況等因素充分考慮自身的風險承受能力,在瞭解產品情況及銷售適當性意見的基礎上,理性判斷並謹慎做出投資決策。根據有關法律法規,銀華基金管理股份有限公司做出如下風險揭示:

一、依據投資對象的不同,基金分為股票基金、混合基金、債券基金、貨幣市場基金、基金中基金、商品基金等不同類型,您投資不同類型的基金將獲得不同的收益預期,也將承擔不同程度的風險。一般來說,基金的收益預期越高,您承擔的風險也越大。

二、基金在投資運作過程中可能面臨各種風險,既包括市場風險,也包括基金自身的管理風險、技術風險和合規風險等。巨額贖迴風險是開放式基金所特有的一種風險,即當單個開放日基金的淨贖回申請超過基金總份額的一定比例(開放式基金為百分之十,定期開放基金為百分之二十,中國證監會規定的特殊產品除外)時,您將可能無法及時贖回申請的全部基金份額,或您贖回的款項可能延緩支付。

三、您應當充分瞭解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資者進行長期投資、平均投資成本的一種簡單易行的投資方式,但並不能規避基金投資所固有的風險,不能保證投資者獲得收益,也不是替代儲蓄的等效理財方式。

四、特殊類型產品風險揭示:請投資者關註標的指數波動的風險以及ETF(交易型開放式基金)投資的特有風險。

五、基金管理人承諾以誠實信用、勤勉盡責的原則管理和運用基金資產,但不保證基金一定盈利,也不保證最低收益。基金的過往業績及其淨值高低並不預示其未來業績表現,基金管理人管理的其他基金的業績並不構成對基金業績表現的保證。銀華基金管理股份有限公司提醒您基金投資的“買者自負”原則,在做出投資決策後,基金運營狀況與基金淨值變化引致的投資風險,由您自行負擔。基金管理人、基金託管人、基金銷售機構及相關機構不對基金投資收益做出任何承諾或保證。

六、以上基金由銀華基金依照有關法律法規及約定申請募集,並經中國證券監督管理委員會(以下簡稱“中國證監會”)許可註冊。基金的基金合同、基金招募說明書和基金產品資料概要已通過中國證監會基金電子披露網站【http://eid.csrc.gov.cn/fund/】和基金管理人網站【www.yhfund.com.cn】進行了公開披露。中國證監會對基金的註冊,並不表明其對基金的投資價值、市場前景和收益作出實質性判斷或保證,也不表明投資於基金沒有風險。