華安基金:央國企或迎估值重塑,震盪市中配置價值凸顯

行情回顧及主要觀點:

過去一週港股指數普遍下跌,紅利板塊跌幅較小:恒生港股通中國央企紅利全收益指數下跌0.79%,恒生全收益指數下跌0.98%,恒生科技全收益指數下跌1.89%。恒生一級行業方面,僅原材料、能源業、資訊科技業上漲,非必需性消費、地產建築業跌幅居前。(數據來源:Wind,統計區間為2024/11/18-2024/11/22)

近年來央國企市值管理政策不斷推出,央國企或迎來估值修復。近年來,央國企+高股息逐漸成為一條投資主線,尤其是 2022 年中國特色估值體系提出以來,投資者對央國企的關注度在不斷提升。作為中國經濟的支柱性主體,央企最大的特點就是具有相對穩定的基本面和持續的分紅能力。最近三年長期低估的央國企不斷迎來政策利好:1)2022 年中國特色估值體系首次提出;2)2023 年以來新一輪國企改革;3)2024 年三中全會提出未來國資國企改革的七大方向,深化國資國企改革;4)2024 年 11 月 15 日,中國證監會正式發佈了《關於上市公司監管指引第 10 號——市值管理》,明確要求長期破淨公司披露估值提升計劃。港股央國企破淨股在政策支持和市場情緒回暖的背景下,可能迎來估值修復的機會。

港股的央國企估值抬升的空間更大。一是港股央國企具有顯著的高股息低估值的特點;二是港股高分紅資產有望受益於 AH 溢價的修復。以恒生港股通中國央企紅利指數為例,該指數成份為 40 家港股上市的高分紅央企,市盈率低於 1 的企業為 35 家,破淨率為 88%,長期破淨的央國企有望通過調整分紅政策和增加股份回購等方式推動估值修復。(數據來源:Wind,截至2024/11/22)

近期外部壓力與地緣政治導致港股震盪回調,震盪市中紅利策略的低波動屬性愈發凸顯。特朗普上台後對華政策、局部地緣衝突、市場對於國內刺激政策的預期過高等因素作用下,近期港股回調較多。港股央企紅利具備較高的低波動屬性,震盪市中配置價值凸顯。

港股通央企紅利指數曆史表現較好,股息率和估值維度均優於A股主流紅利指數。恒生港股通中國央企紅利全收益指數自2021/1/1以來累計收益71%,相對恒生全收益指數超額收益90%;年初至今累計收益28%,超額收益11%。當前指數PE為5.23,股息率達7.12%(vs中證紅利5.16%)(數據來源:Wind,截至2024/11/22)。

展望後市,美國和國內降息週期下的低利率環境利好紅利策略,在經曆了近期回調之後,港股通央企紅利的股息率進一步凸顯,配置價值較高。

港股通央企紅利ETF(代碼:513920)簡介

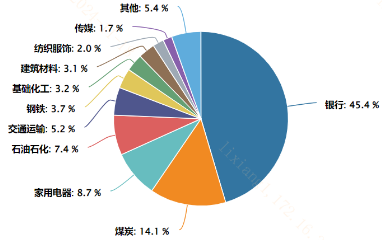

華安港股通央企紅利ETF跟蹤恒生港股通中國央企紅利指數,旨在反映可通過港股通買賣並且第一大股東為內地央企的香港上市且擁有高股息的證券的整體表現。隨著央企改革持續推進,該產品將有助於投資者把握央企估值重塑的投資機遇。

華安港股通央企紅利ETF(513920)跟蹤恒生港股通中國央企紅利指數,是全市場首支疊加港股、央企、紅利三重屬性的ETF。場外相關產品有:華安恒生港股通中國央企紅利ETF聯接A(020866)/聯接C(020867)。

港股通央企紅利ETF(513920)上週表現

數據來源:Wind,華安基金,截至2024/11/22

港股通央企紅利指數前十大權重股表現情況

數據來源:Wind,華安基金,截至2024/11/22