ETF日報:受國產替代、汽車以及AI芯片放量長邏輯驅動,芯片、半導體設備、具備較高長期投資價值,可以關注

今日大盤全天窄幅震盪,截至收盤,上證指數跌0.42%,深證成指跌1.02%,創業板指跌1.43%。A股全天成交1.7萬億元,與上日基本持平。板塊方面,紅利、機器人、半導體芯片等板塊漲幅居前,遊戲、影視、光伏等板塊表現不佳。

今日機器人概念再度強勢,機器人產業ETF(159551)收漲1.61%。消息面來看,華為正聯合中國移動、樂聚機器人開展5.5G網絡場景下的機器人應用,面向B端和C端的多種場景。此外11月29日,中國兵器裝備科技創新周央企中國兵裝集團宣佈成立了人形機器人創新聯合體。

人形機器人政策不斷加碼,產業化步伐加快。黨中央、國務院高度重視未來產業發展,習近平總書記深刻指出,要“以科技創新推動產業創新,積極培育新能源、新材料、先進製造、電子信息等戰略性新興產業,積極培育未來產業,加快形成新質生產力,增強發展新動能”。

2023年以來,部委和多個省市政府發佈人形機器人產業相關政策,工信部對人形機器人領域實行揭榜掛帥工作,針對人形機器人項目提供資金支持,北京市、上海市、深圳市等地區提出將加快建設地區人形機器人產業創新中心,集中突破人工智能大模型等關鍵技術。人形機器人政策不斷加碼,將為人形機器人的研發和應用提供強有力的支持,在政策和技術的雙重支持下,人形機器人突破關鍵核心技術和產業化的步伐將加快。

人形機器人投融資市場持續吸引資金。根據CVSource投中數據統計,2024年前三季度,國內人形機器人領域VC/PE市場已發生交易案例39起,總投資規模超過29億元。未來隨著人形機器人版本持續迭代,性能和執行任務能力有望不斷加強,推動整個產業商業化步伐不斷前進。

此外人形機器人的應用領域廣闊,比如娛樂、接待、教育、醫療,以及助老護理等,也可以提供社交陪伴,或者執行危險或重複性高的工作。相較於工業機器人,人形機器人具有更智能、更靈活、更多元等特點。在社會各界的賦能下,隨著技術的升級及產業形態的發展,人形機器人有望滲透進入服務業、製造業等應用領域,市場潛力或將加速釋放,感興趣的投資者可持續關注機器人產業ETF(159551)投資機會。

近期市場震盪,紅利板塊價值再次凸顯。紅利國企ETF(510720)漲0.81%,紅利港股ETF(159331)漲1.39%。國內宏觀穩增長的政策基調下,國內流動性易鬆難緊,流動性環境對紅利風格構成一定利好。

從政策端來看,政策導向支持並引導上市公司分紅,穩定分紅預期。從公司的角度看,分紅對於央國企來說是市值管理的有效路徑,並且也符合“中特估”重塑價值的要求。另外,隨著經濟增速中樞的下移,紅利回報的確定性優勢進一步凸顯,紅利板塊相對低波動、低回撤的特質也有望為投資帶來更高的風險收益比。

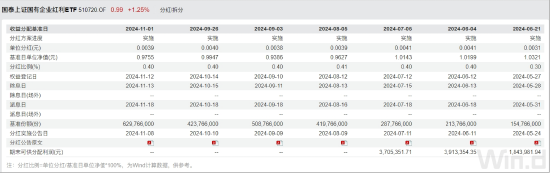

紅利風格在中長期值得關注,紅利國企ETF(510720)、紅利港股ETF(159331)在符合收益分配原則的條件下月月可分紅,凸顯紅利價值。其中紅利國企ETF(510720)上市以來連續7個月分紅,紅利港股ETF(159331) 上市以來連續3個月分紅。感興趣的投資者可適當關注。

芯片ETF(512760)今日上午一度漲3%以上,但高開低走,最終收漲0.27%。

12月2日,美國對中國半導體產業發起了新一輪大規模出口管製,並將百餘家中國實體增列至出口管製實體清單。同時,美國政府還擴大了其“外國產品規則”的適用範圍,以限制美國、日本和荷蘭製造商向中國的某些芯片工廠出口在世界其他國家/地區生產的芯片製造設備。對此,12月3日,中國汽車工業協會、中國互聯網協會、中國半導體行業協會和中國通信企業協會先後發表聲明,呼籲國內企業審慎選擇採購美國芯片。

美國持續擴大對中國半導體產業的出口管製,短期內該趨勢並沒有呈現出弱化的可能,芯片國產化一直是我國需要解決的重點問題。本輪美國發起的新一輪大規模出口管製對於半導體國產鏈的推動作用較強,未來芯片產品國產化從終端市場和供應環節都有望持續加速。

近年來,我國汽車電子行業穩步發展,產業能力不斷提升,國產高性能汽車芯片正加速佈局。車規級芯片是智能電動汽車的核心“大腦”,尚處於需求旺盛而國產化率相對不足的現狀。不同於傳統燃油車單車約600至700顆的汽車芯片數量,電動汽車所需芯片量躍升至1600顆/輛,且智能電動汽車芯片需求量還要進一步翻倍。車規級芯片需求的增長也將全方位帶動國內芯片產業鏈各環節的發展。

政策端,部分省份如江蘇省宣佈消費補貼擴充,其中新增手機等27類立減15%,每件不超過1500~2000元。從需求端看,此舉將進一步提振消費;在供給側方面,AI大模型將提高手機本身的創新和技術能力,手機換機動力或將進一步增加。

受國產替代、汽車以及AI芯片放量長邏輯驅動,芯片ETF(512760)、半導體設備ETF(159516)、集成電路ETF(159546)具備較高長期投資價值,可以關注。

風險提示:投資人應當充分瞭解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資並不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。無論是股票ETF/LOF/分級基金,都是屬於較高預期風險和預期收益的證券投資基金品種,其預期收益及預期風險水平高於混合型基金、債券型基金和貨幣市場基金。基金資產投資於科創板和創業板股票,會面臨因投資標的、市場制度以及交易規則等差異帶來的特有風險,提請投資者注意。板塊/基金短期漲跌幅列示僅作為文章分析觀點之輔助材料,僅供參考,不構成對基金業績的保證。文中提及個股短期業績僅供參考,不構成股票推薦,也不構成對基金業績的預測和保證。以上觀點僅供參考,不構成投資建議或承諾。如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,並根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。基金有風險,投資需謹慎。

特約作者:國泰基金