主理人面對面| 當一個組合專注指數、風格輪動、主理人帶投,將碰撞出怎樣的火花?

歡迎各位投資者來到我們的新欄目‘主理人面對面’,這是我們全新推出的一檔投研深度分析欄目。在這裏,我們將以主理人的視角,與大家一起對話前沿思想,洞察市場脈動,用專業的投研能力,為你更好地把握投資機會。

本期策略主理人

宋家驥 | 基金經理

廣發基金資產配置部

複旦大學金融工程碩士;10年以上證券從業經驗,近4年投顧投資管理經驗。善於精確刻畫權益基金的風格特徵和能力圈,並深度挖掘基金的超額收益,追求更高的投資勝率和性價比,致力於提升客戶的投資體驗。

————————

近期,大家在基金投資的過程中可能會發現,市場和之前產生了一些重要的變化。

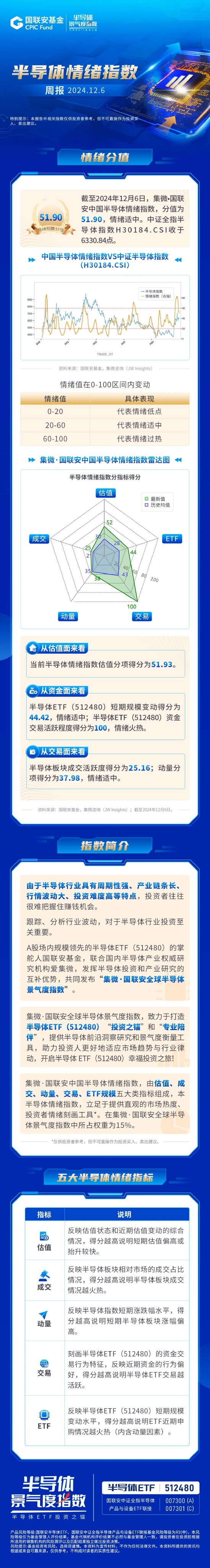

一是,指數基金受到了大量的關注。在投資者風險偏好持續回暖的背景下,被動指數型基金持續吸引資金借道入市。截至11月17日,被動指數型基金今年以來淨流入額達9605.05億元,較去年的4931.61億元增長了一倍,尤其是今年三季度,淨流入額達到了全年的50%。

二是,市場各行業、風格之間走出大分化。近年來市場的風格輪動加速,且不同風格之間的轉換變得更加頻繁,這對投資者在選擇投資策略時提出了新的要求,即要更加註重風格的適應性和靈活性。

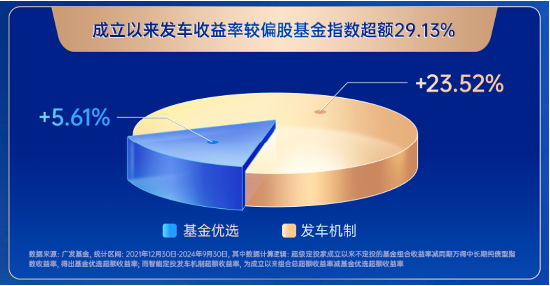

我之前主要管理的是“超級定投家”這個投顧組合。在過去三年震盪下行的市場中,通過採取“低位多投、高位少投、主動管理、降低成本”的策略,我們實現了相對於偏股基金指數近30個百分點的超額收益。

註:超級定投家(廣發基金App版本)的成立日期為2021年12月30日,業績基準為95%*滬深300指數收益率+5%*中債綜合全價(總值)指數收益率,過往業績(業績比較基準、偏股基金指數): 2022:2.57%(20.29%,21.80%);2023-945%(10.71%,14.619%):成立以來:0.58%(-1715%,-28.55%),數據來源於廣發基金,統計截至2024.9.30,投顧策略組合業績根據組合成分基金比例及淨值加權計算,其中組合調倉手續費已納入計算,投顧服務費未納入計算

在管理組合的過程中,我也獲得了一些重要的經驗和反思,例如在當前市場輪動加速的狀況下,alpha通常源自兩個關鍵途徑:

- 風格的優選:雖然風格在本質上也是一種beta,需要承擔對應的選擇風險,但如果能夠有比較好的準確率,確實可能為投資者帶來相對於大盤指數的alpha收益。

- 行為的擇時:“低估時多投、高估時少投”的長期、有節奏的持續投資或許也是一種alpha。並且在管理超級定投家三年左右的時間里,我們已經形成了一套相對穩定且有效的衡量市場估值位置的定量標準體系。

由此,結合了超級定投家的經驗,加上對於當前市場的新理解,我們設計推出了“廣髮指數寶”這一全新的投顧組合。

廣髮指數寶的出現,主要是為了幫助廣大投資者解決以下投資痛點:

1.基金投資費用高?

——我們主要投資於被動指數基金,費用相對較低,並且在指數寶中大部分會選擇廣發基金管理的指數基金,費用上更多優惠

2.這麼多類型的被動基金應該如何選擇,超額收益從哪裡來?

——可以考慮做一定的風格輪動,從適當的風險暴露中獲取市場的超額收益

3.感覺一次性“all–in”的投資風險太大了,有沒有更好的建倉方式?

——我們將結合市場估值信號,由專業主理人帶你進行長期定投型的建倉,力爭平滑組合波動、降低持倉成本、提升持倉體驗

作為投顧組合的主理人,如果要讓我用三個詞來總結“廣髮指數寶”的特點,我會想用這三個詞:

風格輪動、主理人帶投、費率優惠

01 風格輪動:在alpha逐漸減弱的市場中,選對細分的beta很重要

在組合管理的過程中,廣髮指數寶最重要的投資理念就是“核心配置+衛星輪動”,力爭把握大盤的beta+超額增強。

– 當前核心底倉配置:滬深300指數+恒生科技指數

滬深300是A股的核心資產,是很重要的beta之一,我們希望保持一定的倉位配置;而恒生科技里有許多大家耳熟能詳的科技巨頭公司,整體成長性較高,一方面可以與滬深300形成互補,另一方面在海外流動性寬鬆時,也有機會爭取更高的收益彈性。

這兩個指數都是大盤股為主,在一定程度上或適合作為長期配置的底倉,幫助我們爭取中國經濟發展和公司盈利的收益。當然也不是固定只投資這兩個指數,未來可能也會根據市場情況有一定調整。

– 衛星輪動配置:“大盤vs小盤,成長vs價值”的風格輪動

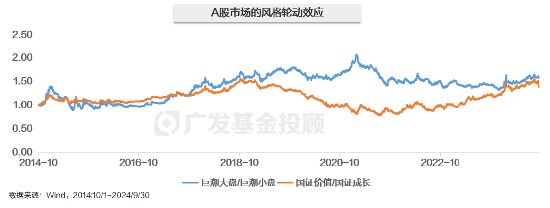

曆史數據顯示,A股市場具備顯著的大盤/小盤和成長/價值的輪動效應,因此對組合風格進行合理的輪動捕捉,也許可以為我們爭取更多的超額收益。

例如,2019年-2020年,成長風格就顯著跑贏了價值風格,期間湧現了許多“1年翻倍基”,它們基本上都是成長風格。而從2022年下半年開始,避險型的價值風格則顯著跑贏了成長,在今年9月以前,全市場基金中紅利價值風格的收益較為不錯。

但就在9月下旬後,隨著市場交投逐漸活躍、近2年累積下來的普遍低估的市場環境、政策的針對性扶持,成長風格又出現了抬頭的現象。

因此,我們在10月廣發指數寶建倉時,在衛星倉位中進行了較高的成長風格暴露,落地到組合上,就是重點配置了雙創指數基金,力求賺取市場彈性的錢。

廣髮指數寶持倉情況

數據來源:廣發基金,數據截至2024.12.03

後來在10月初到11月中的這段時間里,成長風格(圖中的“申萬高市盈率指數”)漲幅在10%左右,而價值風格(申萬低市盈率指數)大約下跌了5%。

近期市場風格對比

數據來源:wind、廣發基金,數據區間2024.10.8-2024.11.13

當然,影響市場風格的重要因素是流動性和風險偏好。所以,我們後續也會持續跟蹤市場,一旦發現市場風格偏好出現顯著變化時,也會適時進行調整。

02 主理人帶投:紀律性的“低位多投、高位少投”,以獲取長期視角的alpha

我們在之前分析超級定投家的《首次觸發止盈信號,主理人與你分享對於最近市場的看法》文章(點擊複習)里講過,回看組合成立以來近3年的超額收益中(29.13%),80%以上都來自於主理人帶投的、“低位多投、高位少投”的發車機制貢獻。

所以,在指數寶的運行過程中,我們將繼續沿用這樣的主理人發車機制,根據廣發基金投顧的估值定量評價體系,結合當前市場環境,為大家給出不同投資份數的信號指引。

不過,基於許多朋友既希望瞭解我們在估值和市場方面的點評和建議,也希望在投資金額上獲得更多自主的決策空間,因此在廣髮指數寶里,我們將對發車機制做出以下三個重要的變化:

1.發車時間更加靈活。未來我們可能大約每 1~2 週會跟大家分享一次最新的觀點,但具體的日期不是固定的,當我們發現比較好的行情機會時,會更敏捷、迅速地與大家溝通。

2.發車的具體建議會以“陪伴內容”的形式出現,而非系統中的自動跟車扣款。

大家可以在主理人帶投的基礎上,選擇更多或者更少的金額,這是完全自由的。當然,如果希望省下跟蹤市場的時間和精力,保持堅定的投資紀律,那也可以考慮按照我們的推薦份數進行手動跟車。

3.針對不同的投資者風格,我們準備了差異化的建倉建議。

在每一位投資者初期建倉時,我們會給出三種類型的建倉建議,分別供進取型、均衡型、穩健型投資者朋友參考。

舉個例子,在首筆建倉時,即便是同樣的市場估值水平下,不同的投資風格也會對應不同的建倉比例建議,即偏進取型的朋友可以考慮以更高比例建倉,而偏穩健的可以先少投入一些試試水。

除了主理人帶投的機制外,廣髮指數寶還有止盈提醒的信號,管買也管賣,全程帶大家投資。

總之,廣髮指數寶沿用了超級定投家的核心理念和信號體系,但在發車敏捷度、跟車自由度上做了一些改版。

03 費率優惠:更低的成本,也是alpha的一部分

廣發基金作為指數大廠,已經形成市場多元、品種多樣、主題豐富的指數產品線,橫跨A股、港股、美股、商品等多個市場,追蹤了寬基、行業主題、策略等多種維度的70多個指數。

而在廣發基金App上,我們也有一些主流被動指數基金的F份額,讓基金的整體費率成本更低:免申購費、持有7天免贖回費,銷售服務費率減價至0.01%起。

因此,在廣髮指數寶持倉基金的選擇中,我們也會基於降低成本的目的、借助平台的優勢,為大家優先考慮費率優惠的基金份額,更好地節約交易成本。

————————————-

如果您對指數投資感興趣,認可廣髮指數寶的投資理念,可以掃瞄下方二維碼,查看更多關於組合的信息,也可以關注我們的【廣發基金投顧】公眾號,未來可能會持續更新組合的最新觀點。

當然,如果大家對廣髮指數寶有任何建議或者意見,也非常歡迎在評論區交流市場看法,或者是對投顧組合的建議,每一條評論都可能會幫助我們為你推出更好的投顧服務。

本文來自:廣發基金投顧團隊

策略主理人訪談、內容整理:仲憶

風險提示:廣髮指數寶基金投顧組合策略的風險等級為R3,請投資者選擇符合自身風險承受能力、投資目標的產品。市場有風險,投資需謹慎。廣發基金提供的基金投顧服務不能確保您獲得盈利或本金不受損失,廣發基金不以任何方式向您做出不受損失或者取得最低收益的承諾。基金投顧服務的過往業績並不預示其未來業績表現,為其他客戶創造的收益並不構成業績表現的保證。基金投顧機構向客戶提供基金投資組合策略建議的風險特徵與客戶購買單只基金不同,可能存在基金投資組合策略成分基金風險等級高於基金投資組合策略風險等級的情況。因基金投資顧問業務尚處於試點階段,存在因基金投顧機構的試點資格被取消不能繼續提供服務的風險。客戶應充分瞭解基金投顧服務協議關於收費模式、費用組成、費率水平、計提方式等的安排。投資者應自行閱讀《基金投資顧問業務服務協議》《風險揭示書》《組合策略說明書》等產品法律文件,自行作出投資選擇。

廣發基金基於市場估值等多維度定量指標,結合投資團隊的綜合分析,為持倉客戶提供投資組合建倉指導、不定期投資、止盈建議。客戶需根據相關建議自行做出最終投資決策,可能存在客戶因未及時跟隨相關建議進行交易操作而導致客戶賬戶實際收益率與建議信號存在差異的情況。涉及本投顧組合的建倉、不定期投資、止盈相關建議不代表廣發基金對投資收益作出任何保證或承諾,存在因市場環境等因素導致賬戶虧損的可能。

本基金投資組合策略可投資於 QDII 基金,因此將間接承擔 QDII基金所面臨的海外市場風險、彙率風險、政治風險、法律和政府管製風險、會計核算風險及稅務風險等境外投資風險。

基金投顧服務的一般風險揭示:

(一)基金投顧機構提供的基金投資組合策略建議具有市場風險、信用風險、流動性風險、法律風險以及其他投資風險等。

(二)基金投顧機構按照客戶的投資目標、投資期限、投資需求、風險承受能力、風險收益偏好等因素,提供不同基金投資組合策略建議,不同基金投資組合策略建議會產生不同的風險收益特徵。

基金投顧機構向客戶提供基金投資組合策略建議的風險特徵與客戶購買單只基金不同,可能存在基金投資組合策略成分基金風險等級高於基金投資組合策略風險等級的情況。

(三)因基金投資顧問業務尚處於試點階段,存在因基金投顧機構的試點資格被取消不能繼續提供服務的風險。

管理型基金投顧服務的特有風險揭示:賬戶管理風險、調倉風險、技術風險、機構風險、賬戶凍結風險等,詳見《風險揭示書》