股債怎麼配|利率大步邁入“1字頭”時代之後,穩健投資該怎麼做?

大家好,我們會在‘股債怎麼配’這個欄目中為大家解析最新的股市、債市具有深遠影響的重大事件,並為大家提供關於後市的觀點、股債配置的建議。

——————————

最近債市的波動引起了很多投資者的關注。

就在12月2日,10Y國債到期自2002年以來,在22年以來首次跌破了2%,這也引發了很多機構投資者、個人投資者的關注。

今天,我們來為大家分析下,為何這個“2%”如此受關注?這個事件給大家後續投資可能會有什麼潛在影響?跌破了2%之後債市可能會怎麼走?

為何“2%”如此備受關注?

首先,【10Y國債到期收益率】也就是我們平常所說的“長端國債收益率”。

一般長端收益率越低,說明大家可能相對更加求穩、避免短期波動,在大類資產配置層面更加註重控製風險。那麼,為何很多機構投資者都極其關注2%的這個閾值呢?

我們可以從短期和長期視角來解析一下。

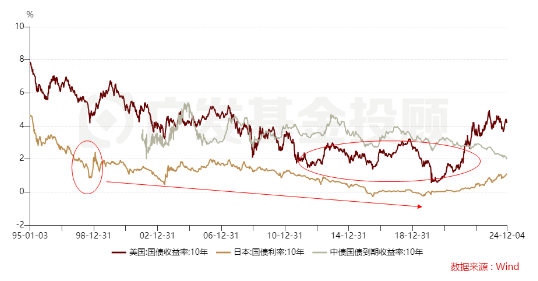

數據來源:wind

- 從短期來看:

今年以來,10Y國債整體保持下行趨勢,而前期的低點恰恰就是9月24日盤中出現的【2.00%】。

從短期技術面的角度來看,這種前期低值一般都是關鍵點位,一旦突破,有可能會帶來持續向下的動量效應。

數據來源:wind、廣發基金

- 從長期來看:

我們拉取近20多年的數據,可以看出,從2002年以來,即使是在08年金融危機、16年股災、20年疫情爆發這些關鍵事件發生時,長端利率雖明顯下行,但也從未下到2%過。

而這次終於突破2%,可能也反映出了比較寬鬆的貨幣環境。

所以,無論是從長期還是從短期,2%這個指標都是十分核心的點位,這也是為什麼前天首次突破2%會引起那麼多的關注。

為何時隔二十多年再次突破了2%?

12月2日,之所以10Y國債到期收益率能突破2%,其實是幾方面推力共同作用的結果:

- 從資金面來看:

最近央行投放的資金比較多,因此各個機構手中有較多的流動資金用來買債,需求>供給,所以債券價格因此提升(對應就是債券的到期收益率下降);

- 從時間節點來看:

目前正處於年末,各類機構可能會提升對於債券類資產的配置(具體邏輯可以看我們這篇《一文讀懂年底債市的“日曆效應”》);

- 從政策引導層面:

上週五監管發佈了《利率調整兜底條款倡議》,這個政策核心是壓降了同業存單的收益率。

因為同存的利率下調了,所以很多機構投資者可能會將資金投到收益率更高的資產,債市就有更多的增量資金,因此不同久期的債券價格都出現了不同程度的上漲。

破2%之後,債市後面可能怎麼走?

最近債市大漲,可能很多朋友的債券持倉收益都很不錯。不過可能心中也有些許疑問:

債市漲這麼厲害,是不是已經有點高了?現在還能再繼續加倉嗎?收益率破2%之後市場會怎麼走?

我們可以從日本和美國的曆史情況來大概分析下。

數據來源:wind、廣發基金

- 日本

從日本的情況來看,1997年10年國債收益率首次破2%,隨後進行了一段快速反彈後,重新回到2%。

不過從1999年3月份再次突破2%之後,10年期國債收益率開啟了長達20年的下行週期,最低曾達到過負利率區間。

- 美國

美國在2013年時,10Y國債收益率首次跌破2%,後續也多次觸達2%。

不過和日本明顯不同的是,美國在突破2%之後,在未來的幾個月到幾年的週期中,利率會出現反彈,在週期的某些區間,會重新回到回到2%以上。

這兩個經濟體的10Y收益率走出了截然不同的走勢,也許你會問,那麼我們會和哪個經濟體更為類似呢?

從國際地位、經濟週期、貨幣政策等等這些維度來看,相對來說,我們可能和我們的東亞鄰居日本更為相似。

但是,客觀來說,我們其實和日本也存在諸多區別。目前我們在工業產業鏈、政府執行力、勞動力生產效率等很多方面,都相比於日本有明顯優勢,因此,也完全有可能走出和日本、美國都不一樣的道路。

短期暴漲,債基是否該止盈了?

伴隨著債市暴漲,享受了債基淨值上漲的同時,大家可能也會有疑問,漲了這麼多,是不是可能要回調了?我是不是該止盈離場了?

我們覺得,如果風險承受能力匹配的話,其實也不用這麼急於操作。

從整體政策的角度來說,為了支持經濟,貨幣政策可能長週期會處於一個比較寬鬆的狀態。

債券市場雖然可能會因為股市反彈、資金面收緊而出現一些調整,但是從長週期來看,無風險利率中樞下移是整體大趨勢。無風險利率下移,會帶動長端國債收益率的下行;收益率的下行,對應的則是債券價格上漲。

總結來說:在風險匹配、可承受一定波動的前提下,長期持有期限匹配的債券基金仍然是穩健投資者可優先考慮的選擇。

(本文來自:廣發基金投顧團隊)

風險提示:廣發基金本著勤勉盡責、誠實守信、投資者利益優先的原則開展基金投顧業務,但並不保證各投顧組合一定盈利,也不保證最低收益。投資者參與基金投顧業務,存在本金虧損的風險。基金投資組合策略的風險特徵與單只基金產品的風險特徵存在差異。基金投顧業務項下各投資組合策略的業績僅代表過往業績,不預示未來的業績表現,為其他投資者創造的收益也不構成業務表現的保證。因基金投資顧問業務尚處於試點階段,存在因基金投顧機構的試點資格被取消不能繼續提供服務的風險。投資前請認真閱讀投顧協議、策略說明書等法律文件,充分瞭解投顧業務詳情及風險特徵,選擇適合自身的組合策略,投資須謹慎