美股大跌?“聖誕行情”vs美聯儲放鷹“極限”拉扯

前段時間,每天早上一起床,就能收到手機App的彈窗:美股又雙叒叕創新高了!

截至12月18日, 在今年已經過去的233個交易日裡,美股已經創下了58次新高(以標普500指數衡量)。

數據來源:Wind、廣發基金;統計區間:2024.1.1-2024.12.18

數據來源:Wind、廣發基金;統計區間:2024.1.1-2024.12.18但就在12月18日,美聯儲公佈了將降息25bp的消息(符合市場預期),同時也暗示了明年的降息步伐或將放緩,點陣圖對2025年降息指引從此前的4次下修到2次,這次“放鷹”(採取緊縮的貨幣政策態度)也給市場潑了一盆冷水。

當天,標普500下跌2.95%、道指下跌2.58%、納指下跌3.56%,幾大指數發生了比較大幅度的回撤。於是,很多投資者朋友開始在“美股要崩?”和“倒車接人?”之間猶豫。

就目前來看,我們認為,美股未來一段時間的短期走勢,可能很大程度上是“聖誕行情”與美聯儲緊縮的貨幣政策之間的“極限”拉扯。

因此,今天我們就來細細分析下,美股最近行情如何走、未來還有哪些可關注資產,希望能對大家的海外投資有所幫助。

這裏是問題導航欄:

1.美股的“聖誕行情”是什麼?

2.美聯儲為何打算減少明年的降息次數?

3.美股未來到底還能不能投?當前基本面如何?

4.海外還有哪些可投資標的?(指數、主動權益、美債)

—————————————–

01 美股的“聖誕行情”

臨近年末,很多海外投行的研報都開始提到一個詞——“聖誕行情”,一個美股經典的日曆效應。(大家可以類似對標我們常講的A股“春季躁動”)

曆史上,每年的最後5個交易日和下一年的頭兩個交易日,美股一般會表現得比較強勁,由於發生在聖誕節前後,因此被投資人們稱為“聖誕行情”。

回顧美股過去70多年的數據,標普500指數在這7個交易日中的平均漲幅超過1.3%。而這個效應的勝率在大選年更高,例如大選年的12月從概率學上看,有83.3%的概率上漲,是所有月份中並列最高的。

這些結論粗聽起來有些無厘頭,似乎沒有什麼道理可言。

不過,根據獲得諾獎的《行為金融學》理論,投資者情緒和非理性的共識,本身就是市場定價力量中非常重要的一部分。當一種市場共識形成後,很可能會反複自我強化,最終讓這個共識越來越堅定。

當然,“聖誕行情”背後也有一些合乎邏輯、理性的解釋:

- 財報季結束之後,重要消息面上的不確定性減少,輪動力量減弱;

- 聖誕節期間是美國的傳統消費旺季,旺盛的消費需求和過節的樂觀情緒,都有利於提振市場。

因此,從目前的情況看來,我們認為,美股未來一段時間的短期走勢,很大程度上是“聖誕行情”與美聯儲緊縮的貨幣政策之間的拉扯。

02 美聯儲為何宣佈減少明年的降息次數?

首先要明確的是,美聯儲降息是為了什麼?

——當美國經濟有走弱的勢頭時,美聯儲可能會出面實施降息,以擴大投資、消費,提振經濟。

但我們不妨先看下這些數據:

美聯儲最新經濟預測SEP將明年的PCE通脹從2.1%上調至2.5%,將明年失業率從4.4%下調至4.3%,說明市場對通脹上行的擔憂增強了、對經濟走弱的擔憂減弱了。這就使得明年大幅度降息操作的必要性下降,使得美聯儲採取了“放鷹”的表述。

而且,美聯儲自高點以來,今年已經累計降息了100Bp,政策利率已經更接近中性利率(在充分就業和穩定通脹情況下,貨幣政策既不收縮也不擴張的短期利率),特朗普政府上台後,未來政策不確定性增強,特別是增加關稅、減少移民等政策對通脹的推動作用到底有多少,是比較不確定的。

因此,站在美聯儲的角度上看,明年有必要放慢降息節奏,邊走邊看。

03 美股後面到底還能不能投?

當下,對於各位投資者朋友而言,最核心的問題可能是:樂觀派“我有點恐高症,美股還能投嗎?”,悲觀派“後面美股會不會崩盤”。

1.樂觀派:我有點恐高症,美股還能投嗎?

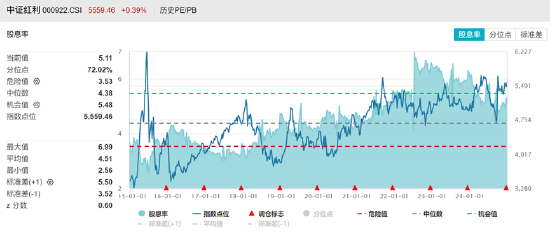

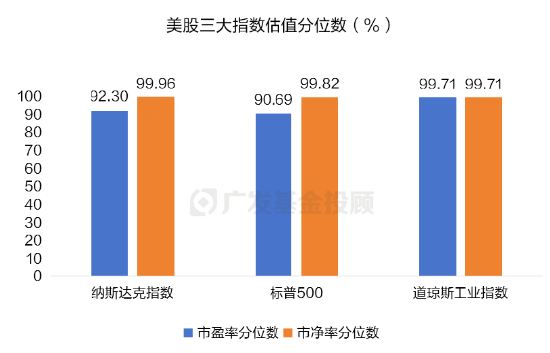

目前,美股三大指數的市盈率和市淨率分位數都已經達到2014年以來的90%以上,再加上2021、2022年之間,納指也發生過接近40%的最大回撤。有的投資者朋友因估值高企感到“恐高”,也是很正常的。

數據來源:Wind、廣發基金;數據截至:2024.12.18

數據來源:Wind、廣發基金;數據截至:2024.12.18但如果只關注估值分位數的話,納指其實在今年7月中旬,市盈率就已經達到了90%以上分位數,如果當時因恐高而不敢“上車”,到現在已經錯過了4%左右的漲幅。

在投資之路上,雖然均值回歸是比較長期的規律,但中短期來看,市場也存在很強的動量效應,估值高企並不一定對應著市場的崩潰。一般來說,估值的泡沫,通常需要一些外部因素來引爆,很難完全因為估值高而內生地被戳破。

2.悲觀派:後面美股會不會崩盤?

如果真的出現“崩盤”時刻,一定會有一些基本面的重大變化,例如當市場對經濟產生一定的“硬著陸”共識時。

從當前基本面的角度來講,美股的情緒和資金流入上,都在比較樂觀的區間,有一定的正向動量。再加上,近期公佈的經濟數據顯示美國經濟增長動能仍然較強,想要打破美股上漲的動量,可能是有一定難度的。

此外,海外投行對美國2025年經濟展望都是比較樂觀的。高盛認為美國2025年GDP增長將再次超過預期,摩根大通和摩根士丹利認為或將輕微放緩。

數據來源:公開資訊、廣發基金

數據來源:公開資訊、廣發基金在上周美聯儲公佈的最新經濟預測里,將明年失業率下調、通脹上調了,這說明市場對“美國經濟大概率不會走向硬著陸”存在一定的共識。

所以中期層面,基本面或許不太容易成為引爆美股“崩盤”的導火索,除非有特別超出市場預期的事件發生。

綜上所述,美股是否能夠延續當前的上漲動量,最核心的變量,還是經濟上是否會出現一些惡劣的邊際變化。此外,大型科技股的業績也非常重要,不及預期通常會給市場帶來一些明顯的短期調整。

從資產配置的角度來講,我們在之前的專欄文章中介紹過,加入海外資產後有利於降低組合波動。

對於不想在找額度、跟蹤市場上花費太多時間精力的投資者而言,可以關注我們的海外投顧組合。

主理人會緊密跟蹤市場的變化情況,並且也會儘量選擇額度上可行的基金份額,一鍵跟投非常方便,具體投資理念大家可以在【廣發基金投顧】公眾號中搜索回看這篇《美股再震盪!海外資產配置你可以這樣做!》。

04 海外還有哪些可關註標的?

1.美股的三大指數

投資美股第一步,基本繞不開納指、標普500、道指這三大主流指數。

進入12月以來,之前公佈三季報業績超預期的大型科技股,在經過短期調整後率先補漲,為納指和標普500的上漲提供了支撐。不過,道指最近卻出現了日線“十連跌”,創下50年來最長連續跌勢。

可能就有小夥伴會好奇,為什麼三大指數行情分化這麼大?

其實,核心在於:

最近的上漲很大程度上還是被科技龍頭所帶動的,以科技股為主的納指自然受益最高,其次則是行業分佈均勻的標普500,而道指以工業、金融行業的藍籌股為主,加上美國12月製造業數據略顯疲弱,所以出現了下跌。

- 更多選擇

如果大家有比較充足的時間精力跟蹤市場、資產配置的話,這裏也整理了一些比較主流的海外資產類別可供選擇。

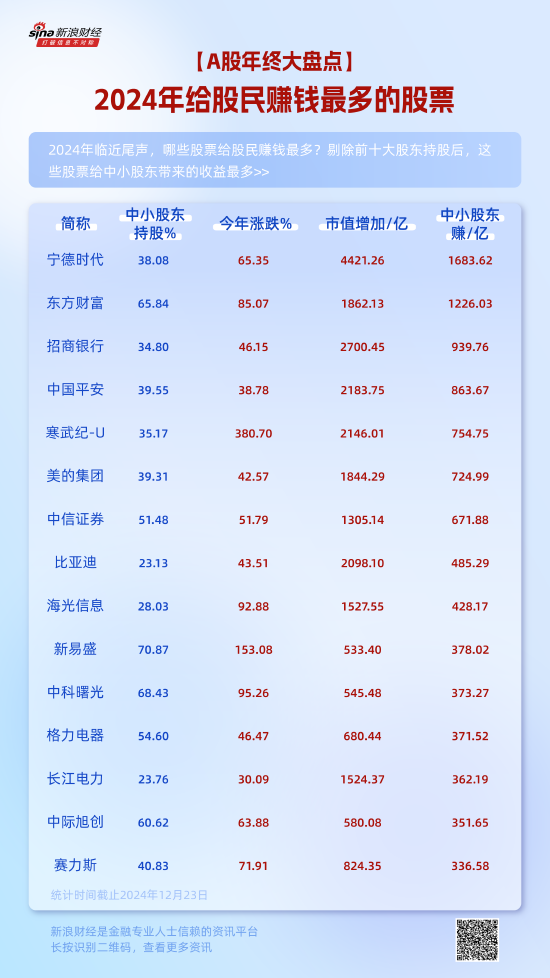

數據來源:Wind、廣發基金;統計區間:2023.12.18-2024.12.18

數據來源:Wind、廣發基金;統計區間:2023.12.18-2024.12.18(長按圖片可保存)

- 被動權益QDII基金

公募基金跟蹤比較多的是標普500、納斯達克100。此外,還有一些細分行業指數,比如石油、醫療、生物、消費等,也是比較有特色的,而且比起寬基而言有更集中的風格暴露,適合對於市場有比較高確定性判斷的投資者朋友。

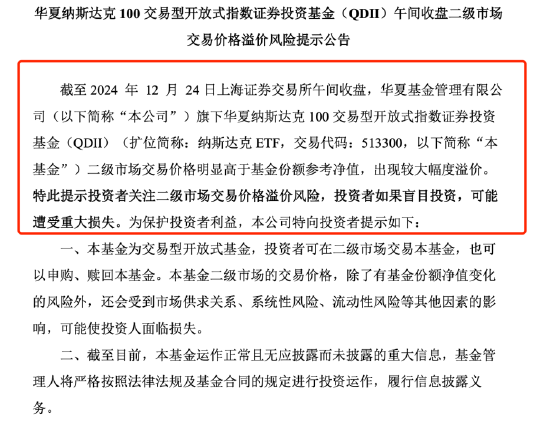

不過,有些美股ETF基金的溢價率比較高,需要注意投資性價比。比如,跟蹤道指的只有一隻場內ETF,沒有場外基金,而且長期以來都有正溢價率,投資時就需要權衡一下性價比了。

- 主動權益QDII基金

公募基金里目前相對較少,整體規模在100億左右,以科技行業主題基金為主。

- 美債基金

在現在的宏觀環境下,美債基金也是值得考慮的。雖然從短期交易的角度來講,當前的美債可能不是非常占優的資產,因為經濟數據強勁的背景下,美聯儲降息預期存在反複的波動。

不過,長期來看,美債有兩個配置優勢:

一是,許多短久期信用債的票息率比較高,這些債券的價格受到市場利率的影響不大(久期短,就意味著對市場利率的變動不太敏感)。如果長期持有,只要不發生違約事件(這需要基金經理精選出一些信用過關的債券),就可以拿到這些比較高的票息收益,以及到期返還的本金;

二是,現在整體的市場利率還是在比較高的位置,後續下行空間很大,對應的資本利得收益也會比較豐厚。

不過美債和中債市場比較不同,美債的波動非常大,不同券種和信用等級的債券表現也有極大分化,不能因為名字裡有“固定收益”,就覺得是穩健的。

如果大家還是想以穩健增值的目標去持有美債、不想承擔太大波動的話,我們建議儘量規避久期很長、包含高收益債的債基。

感興趣的朋友也可以閱讀我們【廣發基金投顧】公眾號專欄中對QDII債基的深度解析長文《投前必讀|在入手QDII債基前,你必須知道的幾件事》。

數據來源:wind,統計區間:2014.1.1-2024.6.6

數據來源:wind,統計區間:2014.1.1-2024.6.6當然,如果你感覺海外投資找額度非常麻煩,不希望在跟蹤市場上花費太多時間精力,還是可以考慮通過基金投顧組合的方式來參與市場,有專業人士幫你跟蹤市場、一鍵配置,對於咱們普通人來說,省心又省力。

你認為未來美股還能投嗎?2025年有增加海外資產配置的打算嗎?歡迎評論區與我們互動。

(本文來自:廣發基金投顧)

風險提示:廣發基金本著勤勉盡責、誠實守信、投資者利益優先的原則開展基金投顧業務,但並不保證各投顧組合一定盈利,也不保證最低收益。投資者參與基金投顧業務,存在本金虧損的風險。基金投資組合策略的風險特徵與單只基金產品的風險特徵存在差異。基金投顧業務項下各投資組合策略的業績僅代表過往業績,不預示未來的業績表現,為其他投資者創造的收益也不構成業務表現的保證。因基金投資顧問業務尚處於試點階段,存在因基金投顧機構的試點資格被取消不能繼續提供服務的風險。投資前請認真閱讀投顧協議、策略說明書等法律文件,充分瞭解投顧業務詳情及風險特徵,選擇適合自身的組合策略,投資須謹慎