華安基金:國資委加強央企市值管理,美聯儲表態偏鷹

行情回顧及主要觀點:

受美聯儲降息預期收緊影響,過去一週港股下跌,紅利板塊小幅回調:恒生港股通中國央企紅利全收益指數下跌0.20%,恒生全收益指數下跌1.25%,恒生科技全收益指數下跌0.79%。恒生一級行業中,資訊科技業、電訊業領漲,原材料、地產建築業領跌。(數據來源:Wind,統計區間為2024/12/16-2024/12/20)

資金流向方面,上週南向資金淨流入邊際小幅增加,上週淨流入259億港元。ETF資金流向方面,紅利類ETF上週資金淨流入居前,共計流入約50億元,在行業主題類ETF中名列前茅。

國資委加強央企市值管理,高股息央國企有望受益。國務院國資委17日對外發佈《關於改進和加強中央企業控股上市公司市值管理工作的若干意見》,提出中央企業要從併購重組、市場化改革、信息披露、投資者關係管理、投資者回報、股票回購增持等六方面改進和加強控股上市公司市值管理工作。其中分紅方面,要求央企製定合理可持續的利潤分配政策,增強現金分紅穩定性、持續性和可預期性,增加現金分紅頻次,優化現金分紅節奏,提高現金分紅比例。在市值管理指揮棒下,分紅意願和能力強、注重股東回報的央企有望受到資金青睞,央國企配置價值突顯。

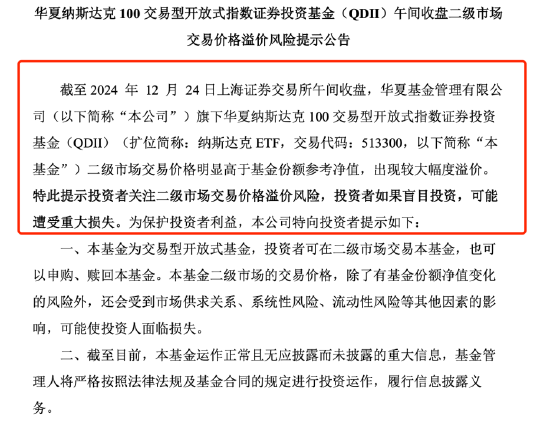

上週美聯儲如期降息25bp,但表態偏鷹。點陣圖方面,將2025年降息幅度從4次削減至2次,長期中性利率進一步上調至3%。經濟預測方面,聯儲上調增長和通脹預測,下調失業率預測,對通脹風險擔憂回升,對就業市場擔憂有所緩解。預期指引方面,鮑威爾多次強調美國經濟保持韌性,聯儲降息進入新的階段,未來降息會更加謹慎。

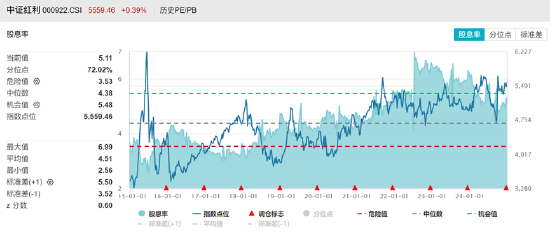

港股通央企紅利指數曆史表現較好,恒生港股通中國央企紅利全收益指數自2021/1/1以來累計收益77%,相對恒生全收益指數超額收益94%;年初至今累計收益33%,超額收益12%。當前指數PE為5.47,股息率達6.84%(vs中證紅利5.26%)(數據來源:Wind,截至2024/12/20)。

展望後市,國內降息週期下的低利率環境利好紅利策略,市值管理指揮棒下央國企的分紅意願和能力均較強,港股通央企紅利的股息率優勢顯著,階段性回調後配置價值較高。

港股通央企紅利ETF(代碼:513920)簡介

華安港股通央企紅利ETF跟蹤恒生港股通中國央企紅利指數,旨在反映可通過港股通買賣並且第一大股東為內地央企的香港上市且擁有高股息的證券的整體表現。隨著央企改革持續推進,該產品將有助於投資者把握央企估值重塑的投資機遇。

華安港股通央企紅利ETF(513920)跟蹤恒生港股通中國央企紅利指數,是全市場首支疊加港股、央企、紅利三重屬性的ETF。場外相關產品有:華安恒生港股通中國央企紅利ETF聯接A(020866)/聯接C(020867)。

港股通央企紅利ETF(513920)上週表現

數據來源:Wind,華安基金,截至2024/12/20

數據來源:Wind,華安基金,截至2024/12/20港股通央企紅利指數前十大權重股表現情況

數據來源:Wind,華安基金,截至2024/12/20

數據來源:Wind,華安基金,截至2024/12/20風險提示:

以上僅為標的指數當前成份股分佈的客觀介紹,不構成任何投資建議,不作為投資收益的保證。指數公司後續可能對指數編製方案進行調整,指數成份股的構成和權重可能會動態變化,請關注部分指數成份股權重較大、集中度較高的風險。

本基金屬於股票型基金,屬於較高風險、較高預期收益的基金品種,主要投資於標的指數成份股及備選成份股,其聯接基金主要通過投資目標ETF緊密跟蹤標的指數的表現。本基金預期收益與風險高於貨幣市場基金、債券型基金與混合型基金,具有與標的指數相似的風險收益特徵。基金管理公司不保證本基金一定盈利,也不保證最低收益。基金的過往業績並不預示其未來表現,基金管理人管理的其他基金的業績並不構成基金業績表現的保證。基金產品收益存在波動風險,投資需謹慎,詳情請認真閱讀本基金的基金合同、招募說明書等基金法律文件。