首席展望丨國泰基金梁杏:2025上證綜指年線或繼續收紅,看好人工智能產業鏈

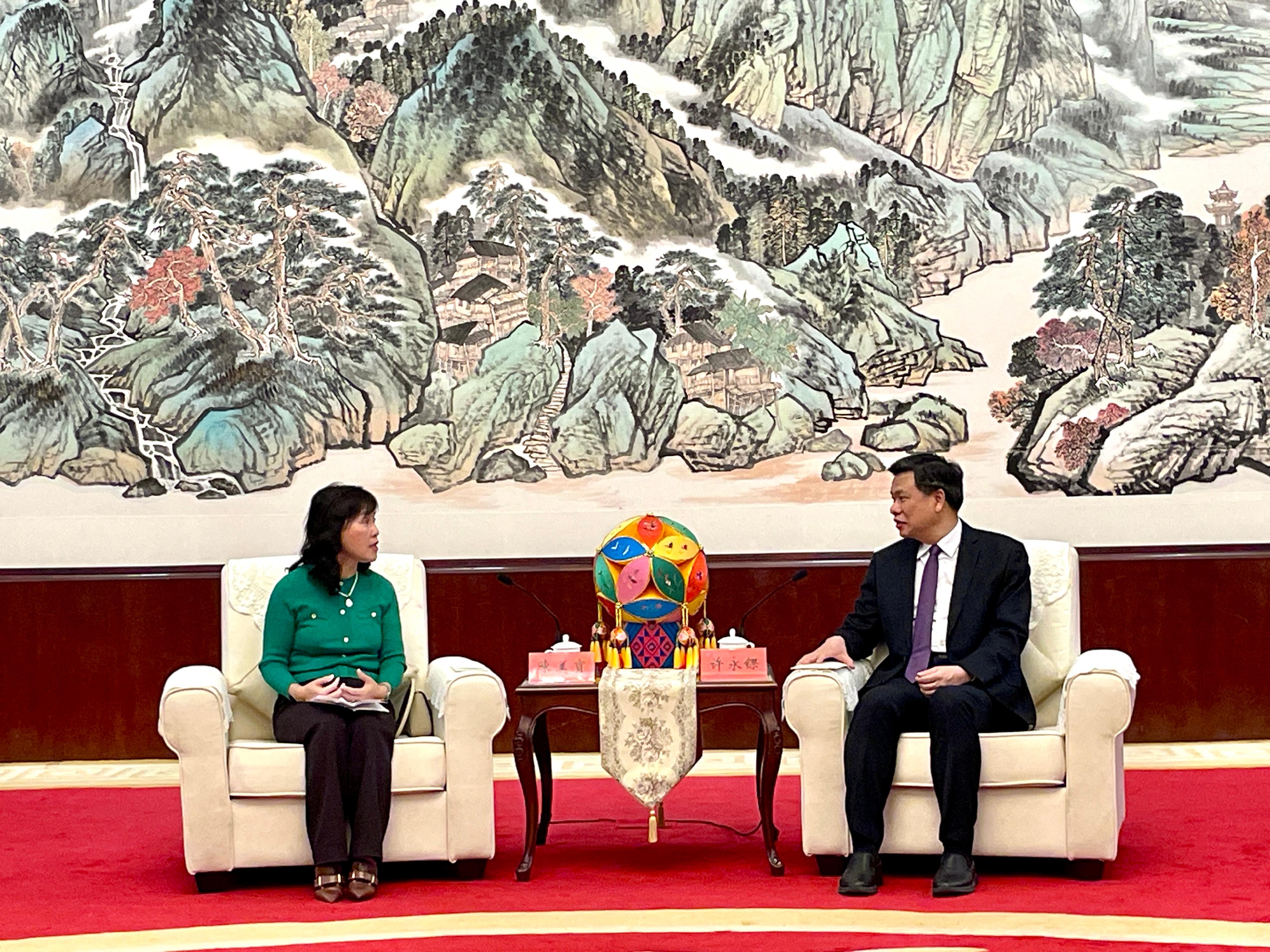

“在2025年,上證綜指年線繼續收紅的概率依舊較大。”2024年12月31日,國泰基金總經理助理、量化投資部總監梁杏在“輕舟必過萬重山”——《首席連線》跨年市場展望節目中表示。

自2011年7月起,梁杏加盟國泰基金,至今已擁有17年證券基金從業經驗,8年基金管理經驗。截至2024年12月末,梁總旗下在管基金規模超300億元,在管產品數量共19只。

梁杏稱,2025年A股市場並不一定是慢牛行情,很有可能依舊是一個波浪式市場,其中一些結構性機會或將給行情帶來正面的貢獻。她進一步表示,“至於2025年是不是有可能去挑戰2024年10月8日的市場高點,我認為是有希望的。”

對於2025年的主流投資方向,梁杏重點提及了人工智能產業鏈,如遊戲行業、影視行業、智能汽車駕駛、機器人等。與此同時,她也看好芯片在2025年的投資機會。

在未來ETF市場配置方面,梁杏則認為,2025年結構化行情或將比較豐富,寬基ETF、行業主題ETF有望呈現百花齊放的格局。

“2025年有希望挑戰2024年10月8日的市場高點”

回顧2024年,梁杏認為,A股市場整體呈現“前低後高”的走勢,其中“9·24行情”是股市的重要拐點。

梁杏指出,彼時9月政策的發佈、落地再到使經濟真正有起色,至少需要一個季度的時間窗口。“對於2025年一季度經濟數據是否能得到改善,我們認為是值得期待的。”

而對於市場還需要多長時間去消化整固此前“9·24行情”時的大漲,梁杏則表示,2024年12月召開了政治局會議以及中央經濟工作會議,會議內容整體超出市場預期。倘若這些內容能夠實現逐項落地,經濟數據或將能帶來邊際好轉。

具體而言,梁杏說道,貨幣政策方面,2025年全球流動性的釋放可能不會成為主旋律,但國內的流動性釋放或將在大家的預期之中。除此之外,市場對於今年的財政政策也有比較大的期待。

與此同時,梁杏進一步指出,在做板塊投資時,中央經濟工作會議的部署也是一個非常重要的指示方向,如會議內容中所提及到的人工智能、平衡投資與消費的關係等,都或將成為未來的投資主線。

“在上述預期的驅動之下,資金會重新回到市場,帶動市場慢慢地整固往上走。至於2025年是不是有可能去挑戰2024年10月8日的市場高點,我認為是有希望的。”梁杏稱。

談及後續A股市場的空間及後市節奏,梁杏判斷道,在2025年,上證綜指年線繼續收紅的概率依舊較大。“但並不一定是慢牛行情,很有可能依舊是一個波浪式市場,其中一些結構性機會或將給行情帶來正面的貢獻。”

看好人工智能所賦能的終端應用

對於2025年的主流投資方向,梁杏重點提及了人工智能產業鏈。她分析道,在人工智能的應用驅動下,遊戲行業、影視行業都會迎來階段性的小表現。

此外,梁杏進一步指出,智能汽車駕駛、機器人也是人工智能非常重要的後端。“實際上,人工智能作為新質生產力中的基礎技術,它可以賦能千行百業,然後使得最後的終端應用能夠更好地提升效率。這是我們比較關注的方向。”

與此同時,梁杏認為,芯片在2025年也存在投資機會。一方面,人工智能技術的驅動對於前端芯片的需求拉動是有幫助的;另一方面,傳統芯片需求同樣在上升,如新能源汽車、計算機、手機等都是芯片的較大用戶;再者,國家的政策支持以及美國對於我國芯片的進口限制,或將會進一步驅動二級市場對於芯片自主可控的情緒,進而加大資本開支,實現“把技術研發出來,並掌握在自己手裡”。

再聚焦到生物醫藥、消費板塊,梁杏坦言道,這兩個行業或許都還需要再蟄伏一段時間。她表示,出海是生物醫藥創新藥比較重要的邏輯,需進一步關注出海能否拉動該行業在支付端的業績,以此彌補該行業在其他方面的損失。

最後,當被問及2025年紅利資產的優勢是否依舊存在時,梁杏回答道,“無論是與10年國債收益率比,還是與GDP的增速比,紅利資產都還是存在優勢的。在市場震盪上行的情況下,紅利資產可以替投資者分散風險。”

寬基ETF、行業主題ETF或呈現“百花齊放”的格局

在未來ETF市場配置方面,梁杏認為,2025年結構化行情或將比較豐富,寬基ETF、行業主題ETF有望呈現百花齊放的格局。

對於A股資產,梁杏認為,可以採用“核心+衛星”的配置方式,其中“衛星”配置可以採用啞鈴策略,以科技作為進攻,以紅利作為防守。她進一步指出,A股之外,還可以配置港股、美股的科技板塊相關標的。

對於黃金,梁杏表示,整體來看,全球流動性相對寬鬆,因此黃金的行情仍未完待續,但與前兩年相比,黃金在2025年的漲幅或將有所收窄。此外,梁杏也認為,債券在2025年的配置價值將會高於它的收益可能性。

“從配置的角度,建議投資者入手各類資產,起到分散風險的作用。但若想要獲得更多收益,或許在A股中把握結構性機會更加重要。”梁杏總結道,倘若投資者的風險偏好較高,可以順著機會最大的結構性主線去突破,即人工智能、芯片、機器人、智能汽車等新質生產力主線。

註:觀點僅供參考,不構成投資建議或承諾。市場有風險,投資需謹慎。