透視A股上市險企年報:壽險聚焦利差損 降新能源車險保費成挑戰

利率下行、股市震盪、利差損風險逼近……2023年,面臨一系列挑戰,上市險企的財報透露了一絲寒意。

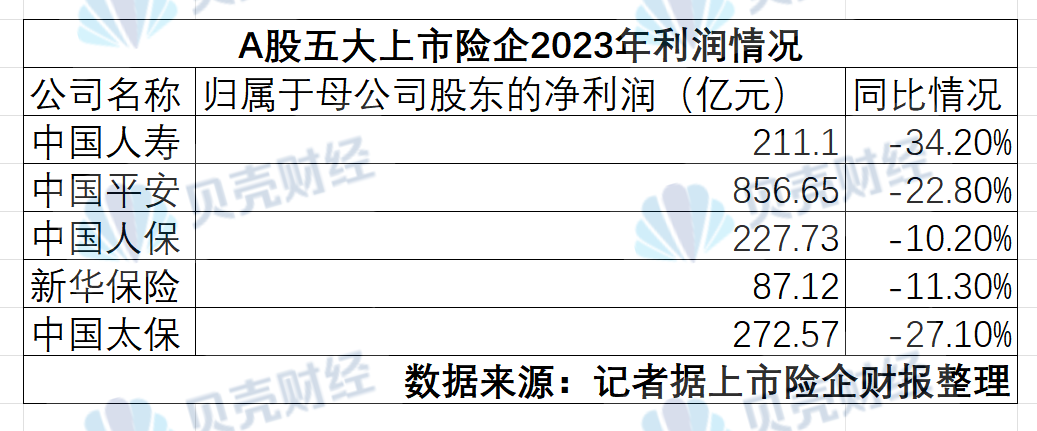

貝殼財經記者統計年報數據發現,去年5家A股上市險企(中國人壽、中國平安、中國人保、新華保險、中國太保)歸屬於母公司股東的淨利潤同比均有兩位數的下滑,其中,中國人壽降幅較大,中國人保降幅則最小,達10.2%。

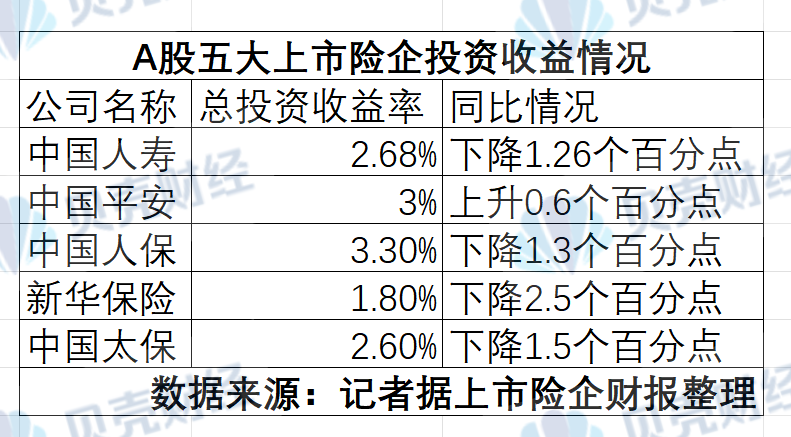

分析來看,上市險企利潤下滑主要受投資端拖累,2023年,除中國平安外,其餘4家上市險企總投資收益率均有不同程度的下滑,5家險企平均總投資收益率僅2.68%。

不過,寒意中也不乏亮點。去年股市表現不佳,銀行存款利率下降,保險產品因兼具保障及收益備受市場歡迎,5家上市險企或旗下壽險公司的新業務價值也大漲。

四家險企總投資收益率下滑壽險聚焦利差損

2023年,5家上市險企歸屬於母公司股東的淨利潤均出現不同程度下滑,主要是投資拖後腿。

數據顯示,除中國平安總投資收益率上升0.6個百分點至3%外,其餘四家險企總投資收益率均有超1個百分點的下降,中國人保、中國人壽、中國太保、新華保險的總投資收益率分別為3.3%、2.68%、2.6%及1.8%。

以中國人壽為例,2023年,其主要業務指標均實現增長,新單保費為2108.13億元,同比上升14.1%,首年期交保費為1125.73億元,同比上升16.7%,但其總投資收益率同比下降1.26個百分點至2.68%,淨投資收益率同比下降0.23個百分點至3.77%。

對於壽險公司來說,投資收益率下滑意味著更需警惕利差損的出現,這也是上市險企業績發佈會上的熱點話題。

一方面,去年股市不佳,存款利率下跌,讓保險在一眾金融產品中脫穎而出,特別是預定利率為3.5%的增額終身壽險產品爆賣,讓上市險企或旗下壽險公司的新業務價值漲了一波。2023年,人保壽險的新業務價值大漲69.6%,新華保險的一年新業務價值增長65.1%,平安的壽險及健康險業務新業務價值增長36.2%,太保壽險則漲19.1%,中華聯合保險集團有限公司研究所首席保險研究員邱劍對貝殼財經記者表示,去年存款費率下調,推動了壽險業務的快速增長。

另一方面,市場利率下行,對於險資這類長錢而言,想找到長期利率較高的投資標的已越來越難,如果資產端的收益率無法覆蓋負債端的成本,極容易出現利差損。

保險公司如何應對挑戰?監管去年已要求保險公司在7月底停售預定利率為3.5%的傳統險和預定利率為2.5%的萬能險產品,近期,部分保險公司還接到窗口指導,要求調降萬能險結算利率和分紅險實際分紅水平,其中,中小險企萬能險結算利率不超過3.3%,分紅險實際分紅水平或降至萬能險同等水平,大型險企則被要求在此基礎上再降0.2個百分點。

從保險公司的角度而言,3月28日,新華保險副總裁龔興峰在公司業績發佈會表示,去年投資市場波動給整個壽險業上了一堂生動的利差損風險課。面對這種情況,首先要從穿透週期的角度看待壽險業務,必須對長期投資收益水平、利潤水平有清醒認識,加強長期主義思想;其次,要提高差異化競爭能力,在激烈的市場競爭、產品服務同質化中走出差異化道路;第三,真正提高資產負債管理的聯動,打穿資產與負債端的壁壘,在公司組織架構上強化對資產負債管理的統籌領導;四是創新,在資產荒、經濟形勢不穩定因素較多的情況下,更需要通過創新來解決問題。

中國人保副總裁、人保壽險總裁肖建友則在業績發佈會上表示,從負債端來說,近三年,人保每年都在降低負債成本,今年仍追求進一步下降。具體措施包括負債端持續優化產品結構,壓縮負債成本高的業務規模,推進預定利率相對較低的新產品銷售,加大保障型險種的銷售力度;其次,加強管理,降本增效,同時,考慮投資收益等因素,合理調整分紅水平和萬能險的結算利率;從投資端而言,具體舉措包括加強對利率趨勢的賽前分析研判,採取動態靈活的資產配置策略,提升投資收益確定性;充分發揮戰略資產配置和戰術資產配置相結合的作用,針對不同賬戶特徵製定投資策略;強化資負聯動管理等。

產險迎新能源車險挑戰 聚焦降低新能源車險費率

壽險業務謹防利差損,產險業務則面臨著新能源車險的挑戰。

貝殼財經記者梳理髮現,受大災及疫情後出險率回歸常態等因素影響,2023年「財險老三家」——平安產險、人保財險、太保產險的綜合成本率同比數別上升1.1個百分點、0.9個百分點及0.8個百分點,其中,車險業務的綜合成本率漲幅更大,分別上漲1.9個百分點、2.4個百分點及1.1個百分點,分別達97.7%、96.9%及97.6%。而在車險中,新能源車險的綜合成本率備受市場關注。

近年來,新能源車產業飛速發展,官方數據顯示,2023年,我國新能源汽車產銷分別達958.7萬輛和949.5萬輛,同比數別增長35.8%和37.9%,市場佔有率高達31.6%。

新能源車市佔率提升,新能源車險也成為財險公司車險業務的新增長點。中國太保年報信息顯示,2023年太保產險新能源車險同比增長54.7%,截至2023年底,其全年為310萬輛新能源車提供保障約7.7萬億元。

中國人保副總裁、人保財險總裁於澤在業績發佈會上表示,車險增長源於新能源車的增速,但新能源車險綜合成本率較高,「公司新能源車險的商業險部分的綜合成本率高於整體車險綜合成本率大概7個百分點。」

太保產險董事長顧越在中國太保2023年業績發佈會上表示,新能源車險成本高有幾個原因:智能化集成度高、車身結構與油車不同、駕駛行為是非線性的、私家車當營運車使用等,從公司出險率看,新能源車出險率比燃油車高出一倍。

受較高出險率的影響,新能源車險保費也相對較高。針對這一市場關注的問題,全國人大代表、國家金融監督管理總局黨委書記、局長李雲澤在全國兩會「部長通道」接受採訪時表示,「正在研究降低乘用車貸款首付比,同時進一步優化新能源車險定價機制」。 同時,在中國電動汽車百人會論壇(2024)期間,商務部副部長盛秋平表示,下一步將研究降低新能源汽車保險費費率,推動提高新能源汽車社會化維修服務能力。

邱劍對貝殼財經記者表示,目前,新能源車險的矛盾在於:一方面車主反映新能源汽車保險的保費偏高,另一方面部分保險公司因為賠付率高導致虧損而不願意承保,而為了保護消費者權益,相關部門提出,要進一步優化新能源車險定價機制,降低新能源車保險費費率。

那麼保險公司該怎麼做?首先,保險公司的新能源車險定價模型要更精準;其次,新能源車市場越來越大,風險也就越來越分散,車險價格存在一定程度的下調空間;第三,保險公司要加強風險減量工作,從技術上降低出險頻率,同時,讓定損服務更專業化;四是應該給予新能源車險發展更多的政策支持,讓老百姓獲利;最後,保險公司可以聯動修理廠,共同降低新能源車的維修成本,這也是讓多方受益的舉措。

邱劍進一步對記者表示,降低新能源車險保費,目的是擴大新能源車消費量,符合國家支持新能源車的發展戰略,也符合促消費戰略,所以,降低新能源車保費近期備受政府關注,保險公司也應盡力而為。

新京報貝殼財經記者 潘亦純

編輯 嶽彩周

校對 薛京寧