今世緣,止步150億

出品 | 妙投APP

作者 | 段明珠

頭圖 | 視覺中國

8月17日今世緣發佈2024年半年報,顯示上半年營收同比增22.35%,淨利同比增20.08%;營收增長符合預期,淨利增速處於機構預測區間的偏低位置。

考慮到今世緣上半年已完成近六成的年度目標,完成122億的年度業績目標是大概率事件。

市場對這份中報業績並不買賬,19日今世緣股價跳空低開,放量下跌;隨後持續下跌,如果從去年4月高點算,至今其市值已跌去40%左右。

雖然這和整個白酒行業週期息息相關,但今世緣交出兩位數增速的業績還這麼跌跌不休,在於市場對其有不少疑慮:

1、在白酒週期下,處於第三梯隊的今世緣,真實經營情況如何?

2、靠著江蘇市場做到百億規模,無論品牌向上還是區域向外均強敵環伺,今世緣是否增長到頂了?

3、越是存量競爭,酒企越要依靠品牌影響力,今世緣的品牌有多能打?

#01

業績成色要打對折

今世緣這份中報也透露不少風險點。

市場最擔心的是,今世緣增速有放緩跡象。

今世緣Q1和Q2營收同比增速分別為22.82%、21.52%,歸母淨利同比增速分別為22.12%、16.86%;相比之下,歸母淨利增速下降較多,給的解釋是理財產品收益波動影響。

根據半年報,今世緣上半年私募基金減值0.79億元,假設扣除一半影響,Q2歸母淨利同比增速能回到20%左右;且Q2是酒企傳統的銷售淡季,單從Q2營收和歸母淨利增速環比走低,不能直接推斷今世緣的增速在放緩。

更該關注的是,今世緣Q2扣非淨利同比增速降到14.79%;多個相關財務指標顯示,其營收的成色還需多加考量。

比如,對白酒企業非常重要的合約負債。

今世緣中報披露的合約負債為6.27億元,較上年期末減少了73.86%,去年同期該數據為11.29億,同比下降44.46%。公司解釋稱,主要系季節性因素導致預收款項的減少。

從歷史來看,今世緣合約負債2021年上半年至2023年上半年分別為6.48億元、10.17億元和11.29億元。對應參考當年的營收情況,今世緣過去這幾年的合約負債與總營收的比值在16%-22%之間;而本期這個比值大幅降至8.5%。

考慮到今世緣自2月29日起停止接收國緣四代開系產品銷售訂單,會導致合約負債減少;但這背後很可能意味著渠道庫存太多,需要時間消化;單從季節性因素來解釋,說服力略顯不夠。

更直觀來看,如果將財報中的營收和合約負債之和算做真實營收,則今世緣24年上半年真實營收增長率為11.7%;江蘇省1到6月菸酒類社會消費品零售總額同比增長12.7%(江蘇省統計局),今世緣沒能跑過大班營平均增速。

橫向對比,發佈2024年半年報的白酒上市公司中,除貴州茅台的合約負債仍在增長,其餘幾家的合約負債均有所回落,不過降幅低於今世緣。

另外,今世緣營收和經營現金流淨額的比例在降低,24年上半年營收/經營現金流淨額為85%,而在23年同期比值大概是96%。可簡單理解為,過去今世緣經銷商96%的支付是用現金,現在則有了討價還價的餘地。

同時,今世緣上半年的存貨高達45.99億元,逼近歷史峰值,呈現較大的庫存壓力。

過往白酒行業品牌強於渠道,如今行業主要挑戰變成終端利潤是否能得到保證,則渠道端的重要性上升;天秤兩端在重新平衡。

以上種種跡象表明,今世緣的經營情況可能並不如表面看上去那樣光鮮亮麗。

#02

市場空間幾乎到頂

資本市場向來交易預期,而今世緣近來更多的爭議點在於:突破百億營收後,新市場空間從何而來?

對白酒企業來說,增收無非來自兩處,量增,或價增。

從白酒行業來看,截至2023年,白酒產量已「七連降」;與此同時,「市場份額向頭部品牌、名酒企業集中的趨勢加快」,頭部酒企擠壓式增長。

今世緣過去幾年的快速增長,一是抓住競爭對手未能顧及的市場空間(量增),二是順應了「少喝酒,喝好酒」的市場趨勢,佈局中高端產品線(價增)。

從產品端來看,今世緣已形成「國緣」、「今世緣」、「高溝」三大品牌結構;按照價位帶劃分,特A+類為出廠指導價300元(含稅,下同)以上的產品,特A類為100—300元價位帶產品,A類為50—100元價位帶產品,B類為20—50元價位帶產品,C類、D類20元以下價位帶產品,其他為非白酒產品。

當前,今世緣絕大部分的營業收入由中高端產品創造:2024上半年,特A+類和特A類產品分別實現收入46.54億元和22.16億元,同比增速為21.91%和26.05%;低端酒表現欠佳,B類、C類與D類產品營收均出現不同程度的下滑,其中C類、D類營收下滑幅度為8.14%。

未來今世緣在量增和價增上,哪一頭更容易走通?

從歷史數據來看,過往市場順風期,今世緣在量價兩端都嚐到過甜頭。

因為其特A+和特A產品營收近幾年均佔整體的90%以上,簡單認為銷售酒量幾乎全用來自這兩款產品,從而比對下銷量、單品營收和總營收的關係(單價*銷售=營收)。

2021年,今世緣特A+產品營收同比增35.71%,特A產品營收同比增14.08%;這一年白酒總銷售量幾乎與前一年持平(同比微增0.76%);白酒總營收同比增25.27%。很明顯看出,這一年今世緣營收增長的動力主要來自中高端產品的提價。

2022年,今世緣特A+產品營收同比增24.78%,特A產品營收同比增22.12%;這一年白酒總銷量同比增21.78%,白酒總營收同比增23.18%。這一年今世緣營收增長動力可能更多來自銷量的增長。

2023年,今世緣特A+產品營收同比增25.13%,特A產品營收同比增37.11%;這一年白酒總銷量同比增19.87%,白酒總營收同比增27.86%。這一年今世緣營收增長大概率同時來自銷量的增長和單品提價。

2024年半年報中,今世緣未披露白酒銷量數據;而其從3月1日起提高五代國緣四開、對開、單開的出廠價。不過以42度500ml的國緣四開為例,市場指導價為588元,在京東等電商平台上465元即可買到,價格倒掛情況嚴峻。

可以推測其進一步加價的空間有限,則價增這條路越來越難走。後續可持續關注今世緣特A+和特A的量價情況,以此觀察其品牌力是否得到提升。

再看今世緣的渠道情況(量增)。

白酒行業向來「30億區域求存、50億區域稱霸、百億奔走全國」;洋河股份在2023年財報中披露的省外營收已超越省內市場,佔比達到55.70%。但今世緣至今仍主要靠江蘇省內市場。

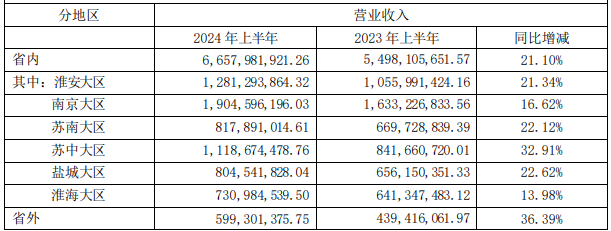

今世緣2024年上半年江蘇省內實現收入66.58億元,同比增長21.10%,佔比超91%;省外收入5.99億元,同比增長36.39%。乍一看今世緣拓新好像做得不錯,但省外市場是在小基數上實現的增長,距離實現全國化佈局的目標仍有較大差距。

且今世緣的省外經銷家數呈下降趨勢。2024年上半年,今世緣省內、外的經銷商數量為1050個;省內經銷商則從期初499個增至534個,省外經銷商數量則從期初的562個降至516個。

2021年,在今世緣的第三個五年規劃中,明確到2025年省外營收要達到20億,佔比約為13.3%。24年年初在接受投資者調研時,今世緣坦言做好省外3-5年持續不盈利的準備,重點放在江蘇及周邊市場。

可見今世緣管理層對省外市場的預期在逐漸下降。

在白酒週期向上時,今世緣未能突破區域限制,如今再想逆勢完成全國化,希望會更加渺茫。

同時,在江蘇白酒市場格局中,容易摘的「桃子」已被瓜分得差不多,後面今世緣要和更多強勁對手正面比拚,如洋河、劍南春等。

舉例來說,今世緣省內銷量佔比最高的南京大區,24年上半年增速僅為16.62%,不及平均線,不排除該區與洋河競爭白熱化的關係。

上面提到今世緣上半年真實營收增速未能跑過江蘇省菸酒零售額平均增速,也算是一個佐證。

#03

核心能力有隱患

在今世緣24年中報的管理層討論與分析第一段提到,白酒行業「最終回到‘品牌+品質’這一白酒競爭的本質」。

對於今世緣,想要持續趕超有兩個難關,一個是品牌積澱,一個是基酒的品質和產量;後者長期積累才能塑造前者。但今世緣對其優質基酒來源及儲備量,一直未能給外界較為信服的解釋。

官方渠道提到基酒主要在招股書和財報里,以及互動平台的回應。

2014年招股書披露,今世緣產能為1.5萬噸,成品酒約為3.4萬噸,且相關產能並不會在募資項目投產出現變化,即暫時沒打算提高基酒產量。

2021年今世緣財報披露產能提高至2.7萬噸,在這之前無擴產信息傳出。當時今世緣給出的回應是,產能提升源於車間智能化升級。但亦有業內人士分析,智能化升級更利於降低人工成本,在增產上助力不大。且如果升級有如此神效,茅台等應該也會積極採用。

2022年今世緣宣佈斥資90.8億元擴產,當年財報中披露實際產能3.5萬噸;2023年財報披露的實際產能為4萬噸。但這次擴產按照規劃會在2024年-2026年陸續投產,也即很難在2022-2023年立即起效。今世緣對此的回應仍是,通過技術改革的實現。

如果再考慮業內高端酒和低端酒產能比例大致在3/7,今世緣這種中高端白酒銷量佔比就顯得不太合群。

當然,這些是針對過去基酒產能的疑問。

根據今世緣董事長去年12月透露的信息,預計到2026年,今世緣將產能從現有的4萬噸提升至10萬噸,儲能從現有的20萬噸擴大到100萬噸。

按照今世緣的銷售結構,達成100億年營收需要銷售成品酒5萬噸左右(2023年白酒銷售量4.67萬噸),則實現150億年營收需要銷售成品酒8萬噸左右。

所以,未來兩年成品酒總體產能應該可以支撐今世緣達成150億的營收目標。但這隻是總量,實際優質基酒較難在短時間內產出。

「白酒窖父」賴高淮曾闡述,新窖(即生產時間不到20年的)一般產不出優級品好酒,20年至50年的可以產出5%至10%的優級品好酒,50年以上的才能產出20%至30%的優級品好酒。

假設如今技術升級可大大縮短新窖出好酒的時間,但優質基酒產能仍可能存在不足。

在今世緣2014年的招股說明書曾披露,上市前三年,其向四川的酒廠採購大量基酒;後來類似披露未再見到。

市面上目前對今世緣酒質評價普遍不錯,但對發力中高端市場,營收超百億的酒企來說,優質基酒持續供應是幫助市場建立對品牌信任的關鍵,這對今世緣還有不小挑戰。

總體來看,今年今世緣業績達標是大概率事件,就算市場會有「控速」的質疑(期權激勵)。

今世緣董事長今年曾重申2025年挑戰150億元的營收目標,這意味著公司營收需繼續保持20%+的增速。

考慮到價格倒掛、全國化進程不順、優質基酒產能問題,以及明年缺少股權激勵、白酒行業週期等外界影響因素,屆時,今世緣能否完成該目標充滿不確定性。

而根據現在的產品、渠道、產能等推演,150億也就是今世緣的天花板了。

*以上分析討論僅供參考,不構成任何投資建議。

—————▪ 作者粉絲群招募▪ —————