「降息」落空 業內:對樓市影響有限,多城房貸利率仍將下降

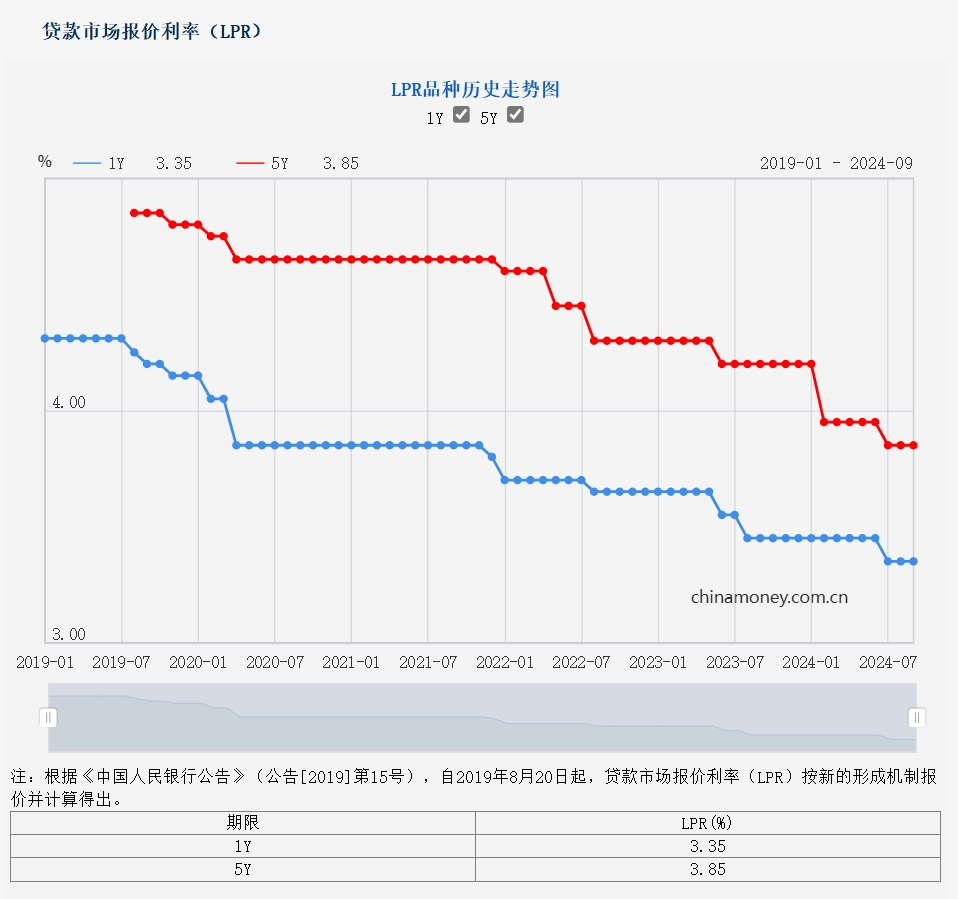

9月20日,中國人民銀行授權全國銀行間同業拆借中心公佈,2024年9月20日貸款市場報價利率(LPR)為:1年期LPR為3.35%,5年期以上LPR為3.85%,與8月份持平。

值得關注的是,在美聯儲降息後市場紛紛猜測LPR將有所下調,而此次LPR「按兵不動」有些出乎市場預料。那麼,LPR為何「按兵不動」?傳遞出怎樣的信號?對樓市又有哪些影響?

央行官網截圖

央行官網截圖LPR變動對樓市影響減弱

雖然美聯儲降息加強了我國降息的預期,但是,基於當前存貸款環境,LPR暫時「按兵不動」。

58安居客研究院院長張波表示:「美聯儲主要關注美國經濟狀況、就業市場、通脹預期等因素,我們LPR的調整併不會和其完全同步,但美聯儲降息往往被視為全球經濟放緩或衰退的信號,這的確會增強市場對中國央行採取寬鬆貨幣政策的預期。在這種預期下,四季度預期LPR將下調的概率明顯增強,以支持經濟增長和穩定金融市場,對於房地產市場也將起到積極作用。」

今年以來,1年期和5年期以上貸款市場報價利率分別累計下降了0.1和0.35個百分點,帶動了平均貸款利率持續下行。

東方金誠在研報中也指出:「當前處於7月降息後的政策效果觀察期。考慮到當前宏觀經濟下行壓力總體可控,各類風險也繼續得到有效控制,貨幣政策有條件堅持‘以我為主’,短時間內連續下調政策利率並引導LPR報價跟進下調的迫切性並不大。」

事實上,在9月5日舉行的「推動高質量發展」系列主題新聞發佈會上,央行貨幣政策司司長鄒瀾就已經指出,「受銀行存款向資管產品分流的速度、銀行淨息差收窄的幅度等因素影響,存貸款利率進一步下行還面臨一定約束。」

由於房貸利率與5年期以上LPR「掛鉤」,LPR的變動影響著房貸利率的變動。但是,當前降息對於樓市的拉動作用正在減弱。

廣東省城鄉規劃院住房政策研究中心首席研究員李宇嘉指出:「降低利率對房地產市場的拉動作用在明顯減弱,各地首套房利率不設下限,但對於商品房的拉動作用在明顯減弱。主要原因在於,市場對房價的預期比較悲觀,二手房掛牌量不斷攀升,且以價換量的趨勢難以扭轉,這是降息所無法改變的。」

房貸利率或進入「2字頭區間」

在今年「5·17」新政宣佈「取消首套住房和二套住房商業性個人住房貸款利率下限」後,目前,除北京、上海、深圳外,全國其餘城市均已取消房貸利率下限。

中原地產研究院統計數據顯示,2024年8月全國首套房平均利率已經降至3.25%左右,二套房貸款平均利率為3.6%。目前,多數城市首套房貸利率已降至2.9%-3.4%之間。其中,5年期以上房貸利率最高是北京和上海,其該項利率均為3.4%,廣州低至2.9%;二線城市普遍為3.1%,南京低至2.95%。

同時,根據克而瑞研究機構統計,目前30個重點城市的首套房平均商貸利率為3.21%,其中,蘇州、廣州部分銀行的首套房貸利率已經降低至2.95%和2.9%。

中原地產首席分析師張大偉認為,在資本寬鬆環境下,預計未來部分股份製小銀行的房貸政策可能會出現全面寬鬆,房貸利率或進入「2字頭區間」。

與存量房貸利率有何關聯?

事實上,LPR下調、降低存量房貸和銀行收益三者之間的「權衡」也製約著當前政策利率變動。

在今年7月LPR下調後,市場上下調存量房貸利率的「呼聲」再起。據克而瑞研究中心的調研報告,目前存量房貸的平均利率約為4%,高於首套房(30大重點城市)平均商貸利率3.21%。

截至今年二季度末,我國存量房貸規模高達37.8萬億元。下調存量房貸利率無疑將對減輕居民債務負擔、拉動消費增長起到積極作用。但是,調降存量房貸利率會影響銀行的息差,導致銀行息差進一步下降,且會對其短期盈利能力、服務實體經濟的能力和抗風險能力產生一定影響。

李宇嘉也指出,截至今年8月底,我國10年期、30年期國債利率分別降至2.1%和2.3%,未來還將會繼續下降,這也導致銀行淨息差繼續在警戒線下方走低。8月9日,國家金融監督管理總局發佈二季度銀行保險業指標數據情況。其中,今年二季度銀行業淨息差為1.54%,連續六個季度低於1.8%的警戒線。

東方金誠在研報中進一步分析指出:「若短期內連續下調政策利率並引導LPR報價跟進下調,加之規模龐大的存量房貸利率也有較大下調空間,下半年銀行淨息差將面臨較大幅度下行壓力,不利於銀行經營的穩健性;若著眼於穩息差而較大幅度下調存款利率,則可能引發銀行存款大規模向理財等資管產品‘搬家’的風險,同樣不利於銀行經營的穩健性。為此,降息過程需要做好多方平衡。」

新京報貝殼財經記者 徐倩 圖/豆包大模型生成圖片

編輯 楊娟娟 校對 楊利