一輪金融改革牛市

自2024年9月18日以來,滬深300指數在短短9個交易日內上漲了27%+,形勢極其迅猛,並且尚未發現放緩的跡象。

對於這一現象,很多投資者把它簡單地歸因於9月那次令人意外的政治局會議,還有一些「踏空」的投資者依舊在跌跌不休去糾結一個東西「中央財政刺激力度」,他們認為,如果後續財政刺激不到位,這波牛市走不遠。

說實話,秉持這種觀點的人,基本上都是半瓶水,既不懂財政,也不懂貨幣。

思考中國的財政問題,我們不能僅僅盯著財政本身,我們還要從貨幣的角度發問,為什麼中國的貨幣都那麼寬鬆了,風險資產卻表現得那麼差?

很多人會鸚鵡學舌地去講,貨幣政策就好比繩子推箱子,所以,貨幣不刺激風險偏好,但是,財政會刺激風險偏好。然而,這幫人又回答不了另外一個問題,為什麼美聯儲能刺激風險偏好,中國央行就不行呢?

事實上,真正的癥結在中央和地方之間權力劃分上,在貨幣這個問題上,中央過於分權了。

這個故事可以追溯到1994年的分稅製改革,在那一波改革中,財政權力從地方集中到中央。作為對價,中央把貨幣的權力下放到地方。

也就是說,雖然地方的稅收權力被削弱了,但是,融資權力被加強了,形成了一個弱稅收,強融資的格局。

於是,在最近30年,我們看到了三大現象:

一、股市融資市,地方企業不斷地從股市籌資;

二、樓市融資市,地方政府需要不斷地賣地籌資,有些人稱之為「土地財政」,但我認為叫「樓市融資市」更妥帖;

三、城投平台,地方政府通過城投平台形成大量的隱形債務。

無論是股票、土地亦或是城投債,均是某種形式的金融產品,包含了巨大的金融屬性。他們一定會分享央行在貨幣上的話語權。在這個架構之上,我們會看到各種各樣的資金池,譬如,非標、理財、p2p等等,這些資金池會嚴重拖累利率的傳導效率。

在《關於利率傳導機制的改革及其對股市和債市的影響》一文中,我們討論過這個問題,在我們這種分權體系下,央行降低資金利率的效果是不確定的,可能會導致風險資產價格的上漲,也可能導致風險資產價格的下跌。

如上圖所示,在理財資金池十分強大的情況下,降低omo利率會對風險資產產生加息的效果。

如上圖所示,之所以6~9月滬深300指數持續下行,有一個很重要的原因在於貨幣寬鬆導致理財虹吸了風險資產。然而,央行又不得不寬鬆,不降低銀行的負債成本,後續就沒法降低存量貸款利率。

那麼,為什麼利率市場化的改革十分緩慢,中央在很長一段時間內接受利率傳導機制不暢的局面呢?這取決於發展階段。

在《是時候做出更多改變了》一文中,我們討論過,建國以來我們維持了75年的趕超經濟體模式。

通過省吃儉用,我們積累了大量的賸餘,這些賸餘一部分轉化為出口,一部分轉化為國內的資本開支。

當國內資本開支空間巨大時,一切都是美好的,供給曲線快速擴張,帶動需求曲線擴張。也就是說,雖然我們壓制了一部分內需,但是,消費增速也很快,畢竟生產增速也很快。

如上圖所示,在這個階段,一切的核心都在於擴大生產。在全國資本開支空間巨大的情況下,放鬆對地方的融資管控是有好處的,中央也樂於在融資問題上對地方放權。

但是,隨著資本開支空間的下降,情況發生了變化。我們看到了越來越多的低效率投資,在融資問題上對地方收權就變成了一個必然。

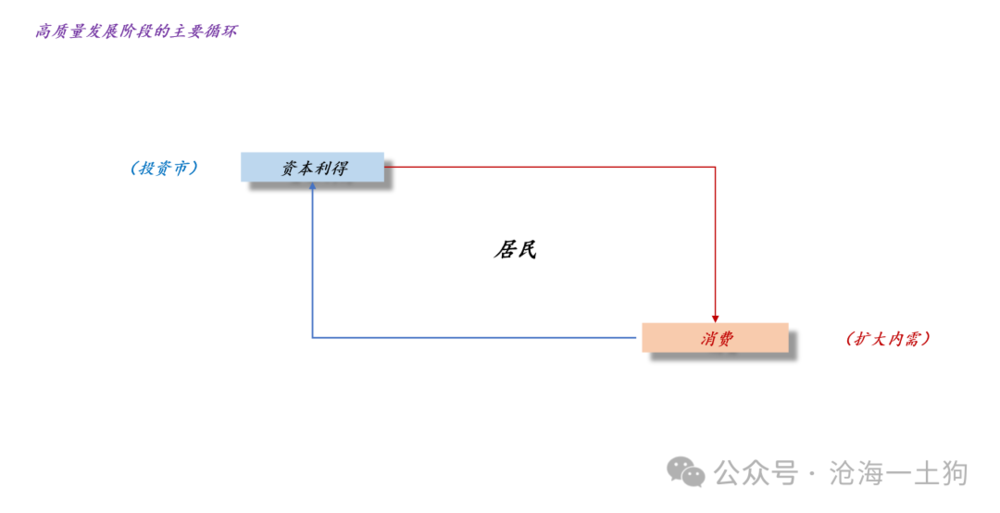

那麼,我們該怎麼辦呢?問題的解又轉移到了需求端,通過擴大內需,我們既可以增加消費,提高居民的獲得感;也可以促使產業升級,讓供給側獲得改革的動力。

在上一個階段,股市的主要方向是變寬變胖,給資本開支融資;在新的階段,股市的主要方向是變高,提高居民的風險偏好,擴大消費。

也就是說,無論是融資市,還是投資市,均在滿足階段性的發展需要。

在這種情況下,如果我們用過去的經驗來看本輪牛市,那麼,一定會得出錯誤的答案。這是因為在過去30年我們的主要任務是做大量的資本開支,擴大產能;在未來的30年我們的主要任務是謀劃好內循環,給產能升級創造空間。

如果消費不振,企業的毛利率會降低,企業向上創新的動力會差很多。

換言之,我們需要一定的通脹,給企業創造出巨大的試錯空間。反之,如果宏觀環境較差,企業的毛利率很低,試錯空間逼仄,那麼,企業只會向下創新,各種效率低下的內卷,畢竟活下去才是第一位的。然而,我們希望企業大膽創新,並不希望企業把心思花在偷工減料上。因此,良好的內需環境,對踐行高質量發展極其關鍵。

如果我們看明白了「擴大內需」的戰略意義,就不難理解金融方面的改革了。我們已經不需要繼續放鬆地方的融資權限了,更多的融資權限將被收歸中央,央行的權力將會越來越大。

在過去很多人會抱怨,央行管不了股市,降準降息後股市經常是下跌的,近期,很多人抱怨,央行對債市的影響力下降,債市大幅上漲,市場無視央行的風險提示,我行我素。

但是,這一輪改革之後,一切都會發生變化,地方的融資權限上收之後,央行對股市和債市的影響力會急劇放大,它會越來越像美聯儲。

在檯面上,我們觀察到了兩個顯著的變化,一、央行可以跟機構做股票和國債互換,支持股票市場;二、央行直接下場買賣國債,影響國債市場。在檯面之下,還有三個更為重要的變化,一、股票融資市變投資市;二、樓市融資市變投資市;三、城投逐步退出歷史舞台。那些架構在這三大類融資之上的資金池也將逐漸消退,央行利率政策的傳導效率將大大提高。

說實話,貨幣政策並不是像某些人所講的那麼無能,我們需要具體問題具體分析,看一看當下的利率傳導環境是不是存在諸多傳導障礙。

在過去,障礙十分多,這是時代背景所決定的,金融放權有莫大的好處;未來,障礙會大幅減少,金融集權有很大的好處。

事實上,美國模式就是一個集權模式,它把全球的金融權力歸結為兩大載體,一、美聯儲;二、美國股市。否則,我們不可能感受到美聯儲極其巨大的影響力,也不可能看到美股的長期牛市。換言之,如果我們理解不了金融集權,我們根本理解不了美股。

對稱的,過去的人民幣實際上是一個較為撕裂的狀態,各個地方政府擁有相當大的金融權限,這種撕裂既給我們帶來了巨大的好處,也製造了很大的麻煩。本輪金融改革之前,我們的狀態接近於歐元區成立之後的歐洲,地區之間的差異製造了很多麻煩,金融放權又會放大這種麻煩。

金融現象總是制度安排的某種映射,為什麼之前「萬年3000點」?因為金融分權。為什麼未來上證指數能走長牛,甚至突破1萬點?因為金融集權。

目前,我們已經觀察到股市表現出與以往不同的運動模式——自上而下——股指期貨帶動300etf,300etf帶動成分股。這其實也在反饋,本輪牛市的底層動力來自於金融改革。如果我們還是刻舟求劍,那麼,我們很容易看不懂這輪牛市。

很多人還在天天講財政刺激,講基本面,他們看的太局部,太片面,太靜態了。

此外,制度上的變化也會對資管行業帶來了巨大的挑戰,在過去找阿爾法是好的,因為金融權力被下放到地方,公募基金作為一個重要的環節,也享受到了很大的權力,即投資經理有很大的定價權。

未來找阿爾法是極其艱難的,因為金融權力被收歸中央了,公募基金的權力也將被上收,被動基金的規模將顯著膨脹,主動基金的規模將大幅萎縮,投資經理們怎麼想將變得不再重要,大家都將淪為一塊塊顯示屏。

最後,不要被「財政」和「貨幣」這樣的字眼所迷惑,真正重要的東西只有一個——「中央和地方的關係」:1、分權;2、集權。

在這背後有兩個層次的關係,1、失序和有序;2、有序下的放鬆和收緊。在過去幾年我們完成了一個質變,從失序到有序;未來很長一段時間,我們即將走有序下的放鬆。

當央行跟美聯儲看齊時,A股也一定能跟美股看齊;未來我們將擁有極其強大的央行和A股,這也是人民幣國際化的必由之路。