狂飆47%!銀行理財也瘋狂

來源:中國基金報

[導讀]近一月權益類理財最高賺47%,平均收益率近25%

中國基金報記者 李樹超 張玲

近日股市表現強勁,權益類銀行理財產品也出現大漲!

睿智新虹理財研究院數據顯示,近一月股市大漲期間,權益類銀行理財產品平均收益率接近25%,收益率最高的理財產品大賺47%,相比大盤指數表現也毫不遜色。

業內人士表示,雖然權益類銀行理財產品在投資業績上呈現出了爆發力,但由於規模偏小、產品數量不多,客戶風險偏好較低等因素,理財公司佈局權益類理財產品還面臨不少痛點。

但業內人士也提到,作為大型資管機構,理財公司需要在固收、權益等各類資產上展現出優秀的配置能力和資產管理能力,加速佈局權益類業務成為必選項。

面對權益類銀行理財產品短期大漲,業內人士也建議投資者要緊跟市場動態,瞭解底層資產,不要追逐短期過高收益,做好理性投資、價值投資和長期投資。

銀行理財狂飆!

近1月最高大賺47%

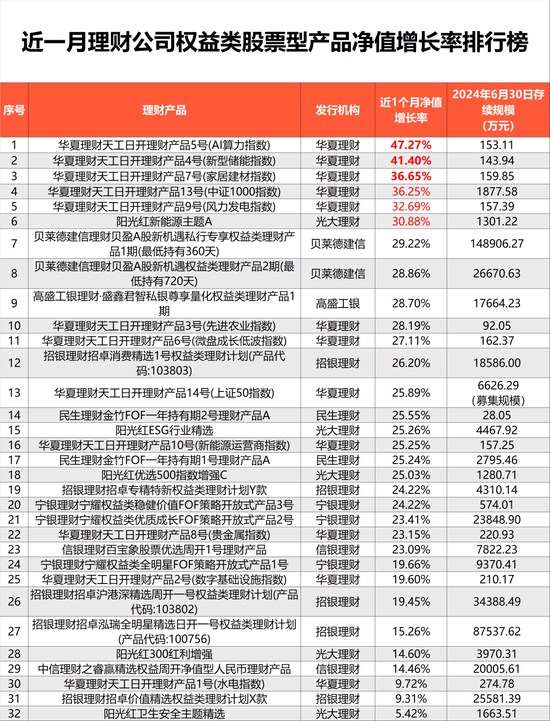

睿智新虹理財研究院統計顯示,截至10月8日,32只權益類銀行理財產品近1個月(2024 年9月9日—10月8日)淨值增長率平均值為24.72%。

其中,主動型產品淨值增長率平均值為21.74%,被動指數型產品淨值增長率平均值為 29.09%。

從具體產品看,華夏理財天工日開理財產品5號(AI算力指數)收益率最高,單月大漲47.27%,在權益類銀行理財產品中位居榜首。另外,華夏理財天工日開理財產品4號(新型儲能指數)、光大理財旗下陽光紅新能源主題A等多隻產品,近一月淨值增長率都超過了30%。

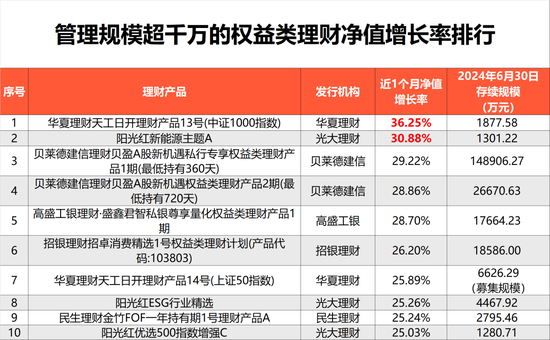

不過,睿智新虹理財研究院認為,基於合理規模之上的產品業績排名更有意義。

從不同產品規模的投資業績來看,今年二季末規模大於1000萬元的權益類理財產品中,淨值增長率最高的是華夏理財天工日開理財產品13號(中證1000指數),淨值增長率為36.25%,在偏大規模的理財產品中,收益率位居榜首。

另外,光大理財陽光紅新能源主題A,淨值增長率為30.88%;貝萊德建信理財貝盈A股新機遇私行專享權益類理財產品1期(最低持有360天),淨值增長率為29.22%。

貝萊德建信理財貝盈A股新機遇權益類理財產品2期(最低持有720天),以及高盛工銀理財·盛鑫君智私銀尊享量化權益類理財產品1期,兩隻產品淨值增長率也都超過了28%,展現了不俗的賺錢效應。

針對投資業績排名需要考慮產品的不同規模,睿智新虹理財研究院認為,一是不同規模的理財產品,管理難度不同;二是不同的產品規模對投資者實際進行該產品投資的可行性有不同影響,對業績的可持續性也有較大影響。

權益類理財整體規模偏低

雖然業績飆升,但從管理規模看,權益類理財產品整體呈現管理規模偏小的情況。

睿智新虹理財研究院數據顯示,目前32只權益類銀行理財產品平均管理規模為1.41億元。其中,規模過億元的產品只有9只,佔比28%;規模低於1億元的多達23只,佔比72%;而規模不及1000萬元的也有12只,佔比38%。

談及這種現象,普益標準研究員楊劍超表示,長期以來,銀行理財在資產配置上重固收輕權益,絕大多數客戶也將銀行理財當成低風險的產品。客戶若想購買偏權益類的產品,通常傾向於轉投公募基金。在當前的市場行情下,理財公司想要加快佈局權益市場較為困難。

中郵理財權益部相關負責人也坦言,理財公司佈局含權類理財產品的痛點很明顯:一是投資者風險偏好較低。投資者對理財的印象大都停留在存款替代產品,對淨值波動的容忍度較低,保本觀念仍未完全扭轉,需要長期的投資者教育工作;二是絕對收益的權益投資體系尚不完備。這是由理財公司從銀行資管轉型而來的歷史決定的,理財公司普遍在獨立後才開始搭建權益投研團隊,相對公募、保險、證券競爭優勢不明顯。

但該負責人也提到,理財公司相對其他資管機構的優勢主要在於兩點:一是強大的渠道端。母行渠道先天的優勢和協同溝通機制讓理財公司在渠道推廣上具有相對優勢;二是體量優勢,銀行理財公司產品線多元,權益類投資作為成長和創新方向可以容忍一定的培育期。

「目前理財公司存量資管規模較大且相對穩定,同時積累了較多的合作機構資源和策略,這些能夠為提升權益管理能力提供各方面的經驗和支持。而且目前整體權益佔比較低,配置權益資產的波動率可適配客戶偏好。」該負責人稱。

濟安金信基金評價中心主任王鐵牛也認同上述觀點,並認為理財公司佈局含權類理財產品,優勢在於投資者對於銀行體系理財產品信任度較高,同時,理財產品具備銀行渠道推廣的先天優勢。

「權益團隊建設需要一個過程,這使得銀行理財公司在管理權益類資產時也面臨較大挑戰。另外,銀行理財產品的投資者通常對高波動性產品接受度不高,理財公司在設計含權產品時需要平衡收益和風險,以滿足投資者的需求。」王鐵牛稱。

加速佈局權益類業務成為必選項

從產品類型看,32 只權益類銀行理財產品中,淨值增長率最高的3只產品均為被動指數類產品,投資資產主要為跟蹤指數標的的成份股。三隻產品雖然淨值增長率突出,但它們今年二季度末規模並不大,均低於200萬元。

從持倉組合來看,截至二季末三隻產品穿透後的權益類資產佔比均在 90%以上,其第一大重倉股分別為寒武紀、國電南瑞、顧家家居。

榜單中規模超1億元的有9只,其中貝萊德建信理財貝盈 A 股新機遇私行專享權益類理財產品1期(最低持有360天)規模最大,二季末規模近15億元。

據2024年二季度報告數據顯示,其權益類資產佔比94.28%,前五大重倉股包括貴州茅台、招商銀行、美的集團、五糧液、格力電器等。

在股市賺錢效應下,加速佈局權益類業務成為必選項。但理財公司整體追求穩健和絕對收益目標,權益類投資與之如何相容,成為一個重要的課題。

中郵理財權益部相關負責人表示,理財作為全能型的資管機構,佈局權益類產品是必然的趨勢和方向,市場的階段性表現不會影響行業整體的發展目標。

該負責人分析,一方面,權益作為長期能夠跑贏通脹的資產,投資者對權益的需求是一直存在的。因此,理財公司作為大型資管機構,權益是必須佈局並不斷提升管理能力的資產類別。

另一方面,理財公司目標是成長為全球領先的資管機構,那麼在各個資產上必須具備優秀的配置能力,而權益是最重要的資產類別之一。特別是目前在國內衍生品等市場規模相對不大,權益與固收是最大的兩類資產,是長期配置上不可或缺的。因此,權益市場將是持續投入研究資源,提升客戶回報的領域。

王鐵牛也建議,考慮到銀行理財的客戶風險偏好相對較低,同時市場依然波動較大,銀行理財公司在佈局權益類產品時,可以優先考慮靈活配置、「固收+」、中性策略等投資策略,伴隨著A股市場穩定,以及權益管理經驗累積,再增加風險波動較大類型產品的佈局。