指數月報|美麗中國ESG指數與碳中和指數9月趨勢與收益

摘要:

貝殼財經中誠信美麗中國ESG指數收漲10.41%,貝殼財經中誠信碳中和指數上漲11.30%,CCX1800指數上漲12.51%(CCX1800是滿足中誠信指數可投性定義且市值排名在前1800名的股票,該指數相對更能表徵當月市場整體表現)。

本月相較於CCX1800,在風格層面,ESG指數的主要正收益來自於低配的動量和波動率因子,負收益主要來自於低配的市值和流動性因子;碳中和指數的正收益主要來自於低配的動量因子和超配的BETA因子;負收益主要來自於低配的市值因子。在行業方面,ESG指數相對於基準低配的電子、銀行行業和超配的輕工製造行業貢獻了主要的正收益,相對於基準低配的非銀金融、計算機行業以及超配的公用事業行業產生了主要的負收益;碳中和指數相對基準低配的電子、銀行和國防軍工行業貢獻了主要的正收益;指數相對基準低配的非銀金融和有色金屬行業,以及超配的化工行業產生了主要的負收益。

本月ESG行業動態方面,CFA協會發佈ESG基金分類系統報告;氣候債券倡議組織發佈2024年上半年可持續債券市場報告;新交所監管公司開始將國際財務報告準則可持續發展披露準則納入氣候報告規則;首個上海溫室氣體自願減排交易產品SHCERCIR1正式上線運行;香港會計師公會發佈香港可持續財務報告標準徵求意見稿;EPA發佈新標準和標籤建議以確定可持續產品;FCA推遲「命名和營銷」可持續發展規則生效時間;巴西監管機構與CDP宣佈建立合作夥伴關係,簡化ISSB報告。

本文具體分析了電力設備行業的ESG表現,從該行業上市公司ESG信息披露情況、ESG評級表現分析等角度進行展示。

一、 指數本月走勢概覽

1. 指數本月表現分析

中誠信指數選取在2024年8月26日-2024年9月27日的數據,觀察貝殼財經中誠信美麗中國ESG指數與碳中和指數的表現。

本月ESG指數上漲10.41%,碳中和指數上漲11.30%。我們選取CCX1800做為基準指數對比,其中ESG指數和碳中和指數與CCX1800點位變化、收益率變化均具有一定程度的正相關性。整體而言,本月ESG和碳中和指數均較CCX1800有超額收益。

2. 成分股表現情況

二、 歸因分析

中誠信指數選取在2024年8月26日-2024年9月27日的數據,利用中誠信股票風險模型,對美麗中國ESG指數與碳中和指數持倉進行歸因分析,內容包括組合和主動收益部分的風格暴露和收益歸因。

1. ESG指數歸因分析

(1)指數暴露情況分析

下方圖示分別展示指數的CCX股票風格因子暴露值和申萬行業佔比分佈,指數超配了中市值、成長、高盈利和低估值等因子。在公用事業、醫藥生物和化工行業佔比較大。較上月而言,機械設備、國防軍工、汽車等行業佔比有所升高,醫藥生物、非銀金融和有色金屬等行業佔比有所降低。

註:上述統計為各行業、風格因子當月的平均值

(2)指數相較於基準的暴露情況

下方圖示分別為ESG指數相對於CCX1800基準的CCX股票風格因子暴露和申萬行業暴露。指數相對於基準,超配了中市值、高盈利、低估值以及beta因子。行業上超配了公用事業、輕工製造、化工和採掘行業,低配了非銀金融、銀行、食品飲料和電氣設備等行業。較上月而言,汽車、休閑服務、建築裝飾行業的超配程度有所增加,醫藥生物、交通運輸行業的超配程度有所降低,非銀金融、電氣設備和有色金屬行業低配程度有所增加,銀行和通信行業的低配程度有所降低,國防軍工以及機械設備行業由低配轉為超配,鋼鐵行業由超配轉為低配。

註:上述統計為各行業、風格因子當月的平均值

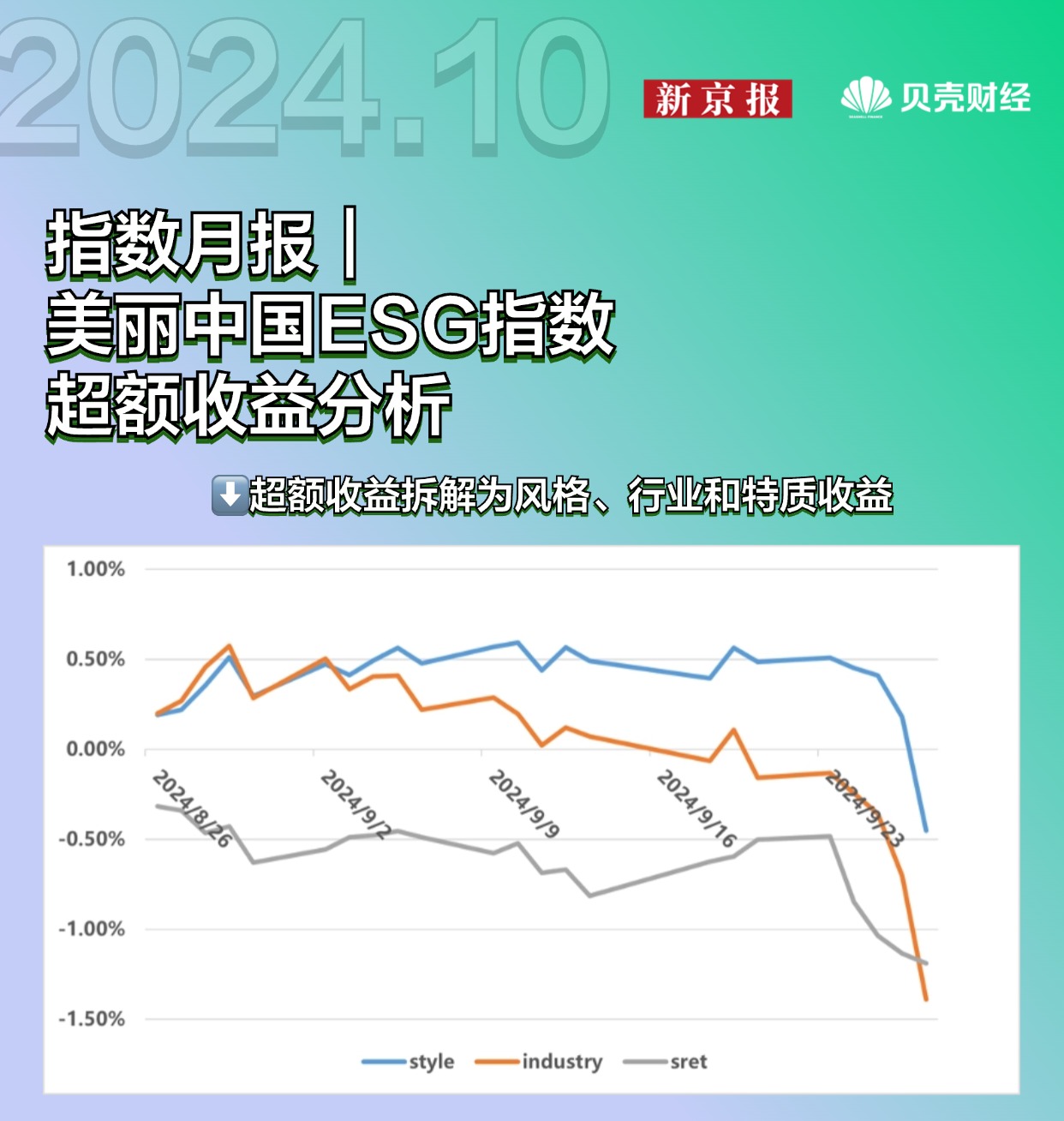

(3)ESG指數超額收益分析

下圖所示為股票收益相對CCX1800指數收益的超額收益拆分為風格、行業和特質收益三部分,可以發現指數本月超額正收益主要來自風格與行業收益。

結合風格因子相對暴露和行業相對暴露,對風格收益和行業收益進行拆解,以分析各因子或各行業的收益情況。

如下圖所示,指數風格因子帶來的主要正收益來自於低配的動量和波動率因子,負收益主要來自於低配的市值和流動性因子。

如下圖所示,指數相對於基準低配的電子、銀行行業和超配的輕工製造行業貢獻了主要的正收益,相對於基準低配的非銀金融、計算機行業以及超配的公用事業行業產生了主要的負收益。

2. 碳中和指數歸因分析

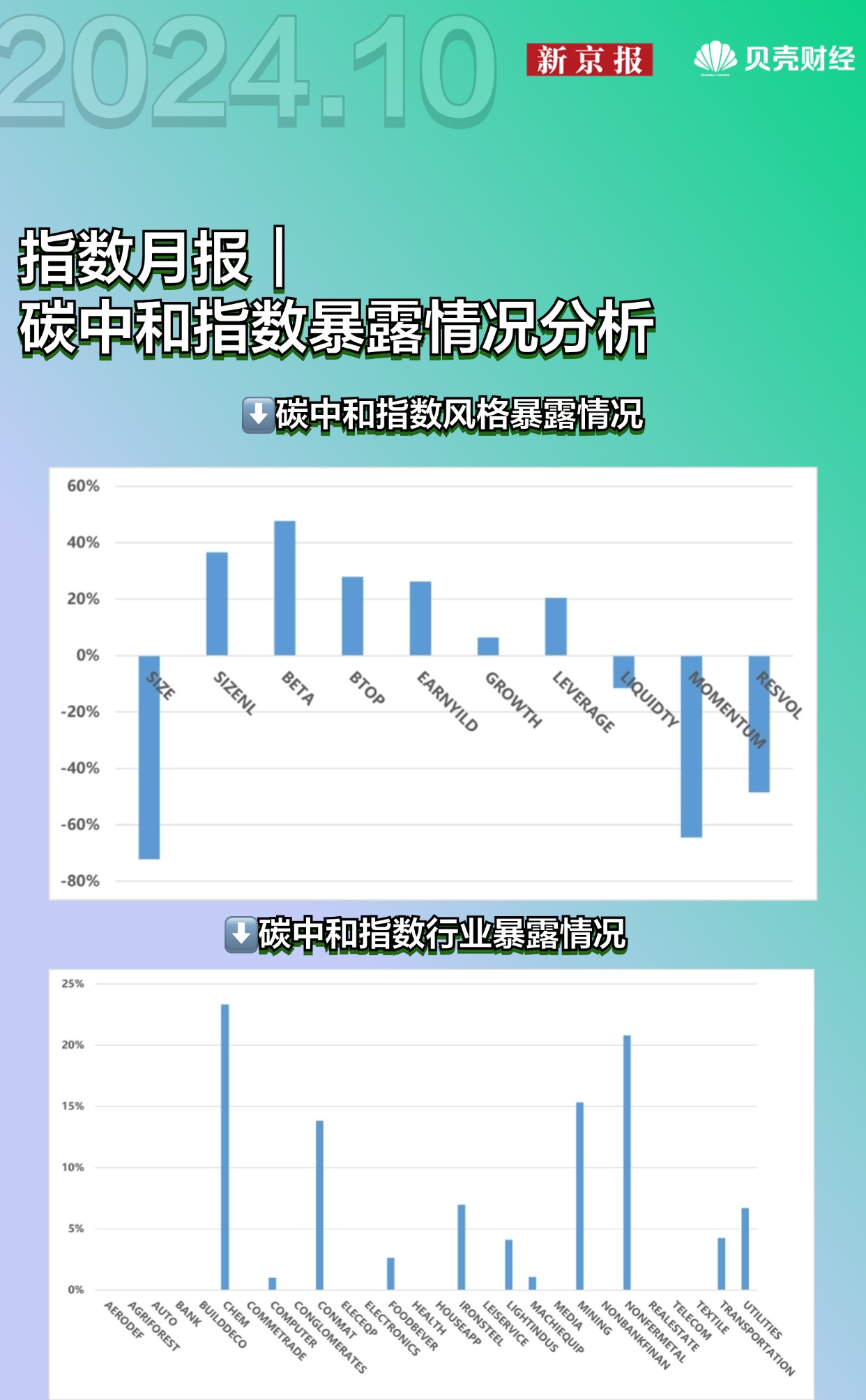

(1)指數暴露情況分析

下方圖示分別展示指數的CCX股票風格因子暴露值和申萬行業佔比分佈,指數超配了BETA、中市值和盈利因子,低配了市值、動量和波動率因子。行業方面,在化工、非銀金融、採掘和建築材料行業佔比較大。相對於上月而言,建築材料、有色金屬和化工行業佔比有所上升,電氣設備和汽車行業佔比有所下降。

(2)碳中和指數相較於基準的暴露情況

下方圖示分別為碳中和指數相對於CCX1800基準的CCX股票風格因子暴露和申萬行業暴露。指數相對於基準,超配了BETA因子、中市值因子、賬面市值比因子和盈利因子,低配了市值因子、動量因子、流動性因子和波動率因子。相對於上月而言,賬面市值比因子和槓桿因子的超配程度大幅提升,動量因子、市值因子和波動率因子的低配程度大幅提升。行業上超配了化工、非銀金融、建築材料和採掘行業,低配了銀行、非銀金融、醫藥生物、電氣設備和電子行業。

(3)碳中和指數超額收益分析

下圖所示為股票收益相對CCX1800指數收益的超額收益拆分為風格、行業和特質收益三部分,可以發現指數相對於基準的超額正收益多數時間來自於行業收益和風格收益。

結合風格因子相對暴露和行業相對暴露,對風格收益和行業收益進行拆解,以分析各因子或各行業的收益情況。

如下圖所示,指數風格因子正收益主要來自於低配的動量因子和超配的BETA因子;負收益主要來自於低配的市值因子。

如下圖所示,指數相對於基準低配的電子、銀行和國防軍工行業貢獻了主要的正收益;指數相對基準低配的非銀金融和有色金屬行業,以及超配的化工行業產生了主要的負收益。

三、 ESG發展動態國際組織

CFA協會發佈ESG基金分類系統報告

CFA協會研究與政策中心(CFA Institute Research and Policy Center)發佈ESG基金分類系統報告,旨在總結全球ESG基金分類情況,並提出一種新的ESG基金分類系統。

CFA協會認為自2010年ESG被用於基金名稱後,投資者、資產管理公司和監管機構一直在定義和澄清ESG基金的含義,但市場仍未達成一致意見。CFA協會從產品分類系統設計的角度研究這一問題,並兼顧現有ESG基金分類系統的特徵。

該報告回顧了資產管理公司、行業協會和監管機構(包括來自歐盟、美國和英國的監管機構)創建的各種ESG基金分類框架。報告得出結論:這些框架在很大程度上不足以進行實際分類,因為它們缺乏可觀察的特徵、嚴格的定義或必要的邏輯,無法將資金分類為有用的、互斥的組。

為了應對這些問題,CFA協會定義了基金的三個可觀察特徵,這些特徵可以作為構建穩健的ESG基金分類體系的基礎:

特點1:存在一個或多個考慮ESG信息以提升風險調整後回報的流程。

特徵2:存在一項或多項政策影響基金投資者對特定系統性ESG事項的風險敞口和貢獻。

特徵3:存在明確的意向聲明和行動計劃,以幫助在環境和/或社會條件下實現目標未來狀態,以及衡量進展的過程。

基於上述三個特徵,CFA協會將ESG基金劃分為三個不同的組別,並以Group A、Group B和Group C作為區分:

Group A:1個部分組成,即有且只有特徵1的基金;

Group B:2個部分組成,分別是有且僅有特徵2的基金,和具有特徵1和特徵2但不具有特徵3的基金;

Group C:4個部分組成,分別是有且僅有特徵3的基金,具有特徵2和特徵3但不具有特徵1的基金、具有特徵1和特徵3但不具有特徵2的基金,和具有特徵1、2、3的基金;

對於不同投資者而言,CFA協會的ESG基金分類系統適合:

Group A:不基於道德需求和偏好進行投資的投資者;

Group B:不希望實現特定環境、社會未來目標狀態,但仍希望基金對系統性ESG事項產生影響的投資者;

Group C:希望投資有助於實現特定環境、社會未來目標狀態的投資者;

CFA協會分析了現有ESG投資分類方法與ESG基金分類系統的關係:

Group A:ESG整合;

Group B:負面篩選、正面篩選、基於規範的篩選、ESG指數、ESG主題基金、主動管理;

Group C:影響力投資、社區投資;

CFA協會繼續在後續研究中為特徵2提供更詳細的分類,並考慮將適用的範圍由基金推廣至其他金融資產,並邀請市場參與者反饋基金分類系統的測試結果。(資料來源:TodayESG)

氣候債券倡議組織發佈2024年上半年可持續債券市場報告

氣候債券倡議組織(Climate Bonds Initiative,簡稱CBI)發佈2024年上半年可持續債券市場報告,旨在分析全球可持續債券市場的最新發展趨勢。

報告指出:

截至2024年6月30日,CBI記錄顯示,綠色債券、社會債券、可持續性債券以及與可持續性相關的債券(SLBs)累計發行規模已達到5.1萬億美元,這些債券統稱為GSS+債券。

2024年上半年,與GSS+債券規模達到5540億美元,與2023年上半年相比,年增長率為7%。

綠色債券佔上半年對齊量的70%,達到3851億美元。其次是可持續性債券和社會債券,分別貢獻了939億美元(17%)和705億美元(13%)。

1月份是上半年對齊GSS+交易最活躍的月份。

2024年上半年,歐洲是對齊GSS+債券規模的最大來源地,發行規模達到了2911億美元(53%)。(資料來源:TodayESG)

亞太地區

新交所監管公司開始將國際財務報告準則可持續發展披露準則納入氣候報告規則

新加坡交易所監管(SGX RegCo)加強了其可持續發展報告制度。從2025財年開始,SGX RegCo將要求所有發行人開始報告範圍1和範圍2的溫室氣體(GHG)排放,其氣候相關信息披露必須納入國際可持續發展準則委員會(ISSB)發佈的IFRS可持續發展披露準則中的氣候相關要求。

要求使用國際財務報告準則(IFRS)可持續性披露標準,是基於氣候相關財務信息披露工作組(TCFD)的建議,自2022財年起,SGX RegCo已分階段強製實施這些建議。

大多數參與諮詢的受訪者支持所有發行人發佈強製性氣候相關報告的要求,但目前僅要求特定行業發佈。這一過程中存在挑戰,尤其是對於小型發行人來說,因為範圍3溫室氣體(GHG)排放的測量和報告方法在不斷髮展變化。儘管如此,國際財務報告準則(IFRS)可持續性披露標準為範圍3溫室氣體排放的披露提供了一年的過渡期。

因此SGX RegCo在製定報告範圍3溫室氣體排放的實施路線圖之前,將審查發行人的經驗與準備情況。目前的計劃是,從2026財年起,按市值計算較大的發行人將被要求報告範圍3溫室氣體排放。在計劃生效之前發行人將得到充分的預先通知。

為了讓發行人有時間在2025財年專注於這些氣候相關披露,從2026財年起,可持續發展報告中除氣候相關披露外的其他主要組成部分將得到強製要求。

未對其可持續發展報告進行外部鑒證的發行人必須從2026財年起將其可持續發展報告與年度報告一起發佈。進行外部鑒證的發行人將繼續在財年結束後最多有五個月的時間發佈其可持續性報告。額外的一個月旨在作為過渡措施,以鼓勵發行人進行外部鑒證。(資料來源:SGX Group)

首個上海溫室氣體自願減排交易產品SHCERCIR1正式上線運行

2024年9月13日,上海溫室氣體自願減排交易產品SHCERCIR1在上海環交所正式上線運行。這標誌著上海碳普惠體系與上海碳市場實現互聯互通,也為構建多層次的碳普惠減排量閉環消納途徑邁出了堅實的一步。

上海碳普惠以「人人低碳,樂享普惠」為核心理念,堅持「低碳引領、合力推進、公眾參與、逐步深化、示範創新」的原則,依託本市「一網通辦」數字化平台,運用大數據、互聯網、區塊鏈等數字技術賦能,開發了方法學申報、減排項目和減排場景申請、減排量簽發、交易、激勵等全流程電子化功能,為機關、企事業單位、社會團體、其他社會組織以及個人等各類社會主體積極參與減碳行動提供了直通道,實現了與碳市場的有效銜接,多渠道、多方式推動減排量形成閉環消納渠道。

本次上線的交易產品是依據上海碳普惠I類方法學產生的減排量(交易代碼:SHCERCIR1),主要來自於符合要求的分佈式光伏發電減排項目。SHCERCIR1可以用於上海碳市場配額履約抵銷、生態環境損害賠償、自願碳抵消、自願碳註銷或者公益捐贈。

SHCERCIR1以61.80元/噸開盤,最高價67.98元/噸,最低價61.80元/噸,收盤價64.71元/噸,漲幅4.71%,成交量4,580噸,成交額29.64萬元。12家分佈式光伏項目業主,9家納管企業積極參與了SHCERCIR1首日交易。(資料來源: 上海市生態環境局)

香港會計師公會發佈香港可持續財務報告標準徵求意見稿

香港會計師公會(Hong Kong Institute of Certified Public Accountants,簡稱HKICPA)發佈香港可持續財務報告標準意見徵求稿,旨在針對香港可持續發展披露的兩項規則徵求意見。

香港政府於今年早些時候發佈《關於在香港發展可持續發展披露生態系統的願景聲明》,旨在使本地可持續發展報告要求與國際標準接軌,並適用於上市公司和受監管的金融機構(如銀行、基金經理和保險公司)等實體。並計劃在今年晚些時候發佈路線圖,為香港企業概述可持續發展報告的途徑。

HKICPA表示,在考慮了一系列因素(包括與利益相關者的廣泛接觸,以及於2024年6月完成關於ISSB準則在香港應用的技術可行性研究)後,已提議將其新準則 HKFRS S1和HKFRS S2與IFRS S1和IFRS S2完全融合。該研究所表示,HKICPA相信完全融合「將加強全球資本與當地企業以及中國大陸和其他地區的企業之間的聯繫」。

HKICPA表示,此次徵求意見稿徵求意見的公眾諮詢將持續到10月27日。(資料來源: ESGToday)

北美地區

EPA發佈新標準和標籤建議以確定可持續產品

美國環境保護署(Environmental Protection Agency, EPA)宣佈發佈對聯邦採購規範、標準和生態標籤建議的擬議更新,旨在幫助政府採購商和其他採購商選擇環境可持續的商品。

EPA的建議用於幫助買家識別35個產品和服務類別中的數千種更可持續、氣候友好或包含更安全化學成分的產品和服務,並涵蓋環境屬性,例如節能、節水、使用更多回收材料,以及減少PFAS(含氟化合物)和一次性塑料的使用。

新提案是在拜登政府去年發佈新的可持續產品和服務採購規則之後提出的,該規則要求聯邦政府買家優先考慮可持續產品和服務,並指示各機構遵循EPA的規格、標準和生態標籤建議,並將聯邦採購的EPA生態標籤標準類別擴大到一系列新部門。這些規則於2024年4月最終確定。

該建議通過14項新標準和生態標籤將建議擴展到醫療保健、實驗室以及服裝和製服行業,並擴展了現有的食品服務用具子類別,以涵蓋可重覆使用、經認證可堆肥和經認證可回收的產品。除此之外還提議刪除七項不符合EPA最近加強的納入資格標準的標準或生態標籤,或者已經停止或不再被法規要求的標準或標籤。(資料來源: ESGToday)

歐洲地區

FCA推遲「命名和營銷」可持續發展規則生效時間

英國金融監管局(Financial Conduct Authority,簡稱FCA)發佈可持續披露要求(Sustainability Disclosure Requirements,簡稱SDR)臨時措施,為公司提供一定時間寬限,將可持續基金命名和營銷規則的生效時間推遲至2025年4月2日下午5點前,此措施適用於符合以下條件的公司:

公司已在2024年10月1日下午5點前提交了一份完整的申請,以批準符合ESG 5.3.2R規則的修改後的披露;

公司目前正在使用「可持續的」「可持續性」或「影響」(或這些術語的變體)中的一個或多個術語作為該基金的名稱,並打算使用標籤或更改該基金的名稱。(資料來源:Financial Conduct Authority)

南美洲地區

巴西監管機構與CDP宣佈簡曆合作夥伴關係,簡化ISSB報告

巴西監管機構Comissão de Valores Mobiliários(CVM)已同意與可持續發展信息披露平台CDP建立合作夥伴關係,以支持巴西符合ISSB標準的可持續發展報告。

通過此次合作,CDP將向CVM提供來自1,100家巴西公司的符合IFRS S2的氣候數據。

CVM計劃從2026年起將ISSB標準作為強製性標準,這些數據旨在支持其監控氣候相關披露要求的實施情況,並通知其監管活動。

此外,CVM與CDP的合作關係將簡化巴西公司的報告流程,通過CDP平台披露的與ISSB一致的氣候信息將自動被CVM認可。

此次協議還提供了一些措施,旨在提升巴西公司和CVM在披露與ISSB標準一致的氣候數據方面的實際技能,同時CDP將向監管機構提供有關國內外氣候披露趨勢的洞察見解。(資料來源:Corporate Disclosures)

四、 電力設備行業ESG信息披露與表現分析

(一)電力設備行業上市公司ESG信息披露情況

電力設備行業是電力系統的重要組成部分,涵蓋了從發電到輸變電、配電和電能質量控制等各個環節。電力設備行業在可持續發展中具有重要地位,作為供電系統正常運行和可靠供電的基礎,其行業運行與發展皆對於社會經濟的發展具有重要的推動作用。

電力設備行業上市公司可持續信息披露比例持續上升,接近全行業平均水平

根據中誠信綠金統計,截至2024年6月30日,2024年度A股和中資港股上市公司共6500家,披露ESG相關報告的公司共3160家,披露比例為48.62%。電子設備行業A股和中資港股上市公司共392家,披露ESG相關報告的公司共181家,披露比例為46.17%。電力設備行業在2021-2024可持續發展信息披露比例呈上升趨勢,有望在未來達到全行業平均水平。

電力設備行業ESG報告已為可持續信息披露主要形式

根據中誠信綠金統計,2021-2024年間,電力設備行業可持續信息主要披露形式由社會責任報告轉變為ESG報告。2021-2022年間電力設備行業多以社會責任報告披露形式為主。2023年ESG報告披露比例超過社會責任報告,佔比50.8%。2024年ESG報告(包含單獨披露與年報披露)披露比例達到66.9%,其中單獨披露ESG報告佔比95.0%。

電力設備行業上市公司可持續信息披露比例參差不齊

依據《申銀萬國行業分類標準(2021版)》,電力設備行業可分為六個二級行業,分別為電池、電機、電網設備、風電設備、光伏設備以及其他電源設備。截至2024年6月30日,電池、電機、電網設備、風電設備、光伏設備以及其他電源設備可持續信息披露比例分別為51.33%、28.57%、37.59%、55.56%、58.21%、41.94%。其中電池、風電設備及光伏設備行業可持續信息披露比例高於全行業平均水平,電機行業可持續信息披露情況仍有較大提升空間。

(二)電力設備行業ESG評級表現分析

電力設備行業ESG評級整體呈中等水平

中誠信綠金依據《中誠信綠金行業ESG評級方法》,並基於ESG公開披露信息,對387家A股和中資股上市公司進行了ESG評級。行業整體ESG級別前三分別為BBB、BB及A級別,分別佔比35.9%、32.0%、26.1%,行業整體評級基本呈正態分佈。

上市公司社會及治理維度表現良好,環境維度亟待提升

從不同維度來看,2023年電力設備行業環境維度級別前三分別為C、B、BBB,合計佔約76.5%;社會維度級別前三分別為BBB、A、AA,合計佔比85.5%;治理維度級別前三分別為A、BBB、BB,佔比約為92.0%。社會及治理維度整體表現略優於環境維度,環境維度整體表現較低水平,環境維度C等級佔比39.3%。

(1)通過對環境緯度下各二級指標的分析發現,電力設備行業內上市公司指標得分整體偏低。環境管理體系多數公司得分大於60分,個別公司得分低於10分;環境風險管控及其他排放物管理得分分佈在5-100分之間,整體異質性較強,呈負偏態分佈,多數公司獲得滿分;材料管理、能源管理、環境投入、大氣汙染物管理、氣候風險管理、水汙染物管理得分多數低於40分,生態環境保護得分多數低於10分,表現情況較差;綠色發展得分分佈在0-60分之間,基本呈正態分佈。綠色低碳轉型是實現可持續發展目標的重要途徑,電力設備行業應積極促進以新能源為主體的新型電力系統等發展,推進能源結構調整。同時目前國內外政府和監管機構正在加強對氣候風險的監管,未來應對氣候風險將成為趨勢,電力設備行業也應重視將氣候風險納入全面風險管理體系,緊跟國際形勢。

(2)通過對社會維度下的二級指標結果分析發現,電力設備行業內上市公司在產品質量與責任管理得分較高,多在90分以上,個別公司得分低於20分;員工發展與溝通相對較高,部分趨近滿分,員工培訓、職業健康、薪酬福利得分分別在50-65分、50-90分、40-75分之間,勞工管理得分相對偏低,在20-35分之間;供應鏈管理、供應商準入/退出管理得分異質性較高,得分分別在30-100分、10-100分,並皆呈正偏態分佈,低分相對較多,供應商考核與評價得分在10-50分之間,呈負偏態分佈,高分相對較多;其他指標如分包商能力提升、分包準入/退出管理、分包商考核與評價、分包商管理等得分大多低於20分,整體得分偏低。電力設備行業在重視員工溝通的同時,也應全面增加培訓機會促進員工發展,重視職業健康體系、薪酬體系建設,供應商、分包商管理也應受到更多重視。

(3)通過對治理緯度下各二級指標得分的深度分析發現,電力設備行業內上市公司在審計情況、風控與合規管理、監事會治理得分整體較高,大多在85分以上;黨建引領、廉政管理、行業競爭力分析得分異質性較強,公司水平參差不齊,得分分別在0-60分、0-80分、10-85分之間;信息披露得分在30-75分之間,整體呈正偏態分佈,大部分公司信息披露情況不佳;技術創新得分在30-55分之間,基本呈正態分佈。整體來看,電子設備大部分上市公司較重視監事會治理、風控與合規管理等建設,信息披露是確保公司治理透明度、促進可持續發展的重要保障,技術創新是推動公司發展的核心動力,未來電力設備行業應著力加強兩者發展。

註:以上評級結果最新更新時間為2024年10月10日,未來若公司發生ESG相關信息變更或重大事件,ESG級別和排序可能隨之變動。

免責聲明:本報告內容旨在進行行業相關探討、經驗交流、模式評述。本報告及其所含任何信息均不構成任何證券、金融產品、衍生品或其他投資工具或任何交易策略的投資依據或建議。本報告中的信息、觀點以及數據有可能因提供日之後的行情或其他因素的變更而不再準確或失效,對任何因直接或間接使用本文內容而造成的損失,包括但不限於因有關內容不準確、不完整而導致的損失,中誠信指數不承擔任何法律責任。在遵守中國有關法律與本聲明的前提下,任何機構或者個人可基於非商業目的瀏覽、使用本報告的內容,但非經中誠信指數事先同意,任何機構或個人不得在任何媒介上予以【非法】轉載。

校對 陳荻雁