衝鋒衣,怎麼就成了中產標配?

天氣漸冷,衝鋒衣越來越熱。

10月21日天貓雙11開啟4小時,15個運動戶外品牌GMV破億,52個品牌破千萬,1388個品牌成交翻倍。其中伯希和同比增長180%,可隆增長85%,均價過千元瑞士百年戶外品牌猛獁象,「軟殼鼻祖」,只用20分鐘就完成去年4個小時的銷量,同比增長超100%。衝鋒衣在秋冬季節肩負起品牌衝刺銷量的關鍵任務。

霸榜雙11的品牌和去年一樣,北面、駱駝,前者衝鋒衣價格大多在1000~2000元範圍,後者三位數就能買到。衝鋒衣覆蓋的消費人群之廣,直接佐證品類的火爆。

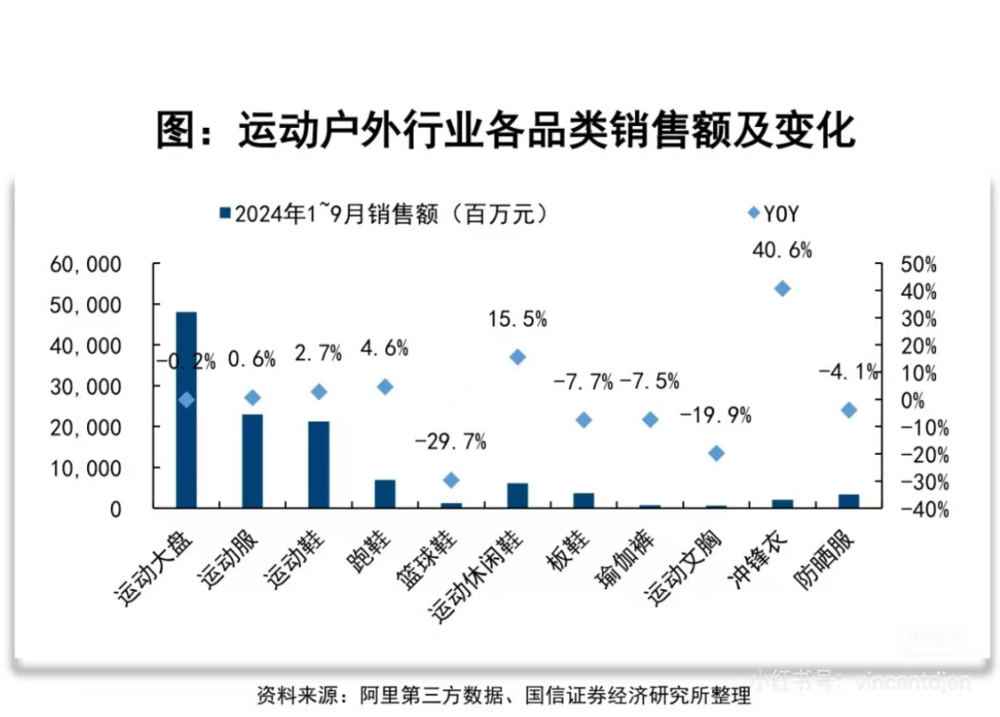

2023年被稱為「衝鋒衣元年」,2024年持續升溫,從2023年8月至2024年9月,魔鏡數據顯示衝鋒衣在主流電商平台銷售額突破100億元。另據國信證券研報,運動戶外所有品類中衝鋒衣的增長斷崖領先,超過40%。瑜伽褲下滑,防曬服顯頹勢,最防風的衝鋒衣,正在被時尚之風勁吹。

浙江省台州市三門縣,當地流傳著「十件衝鋒衣,六件三門造」的說法,2023年三門衝鋒衣產量達8000萬件,銷售額125億。當地一家企業老闆鄭源森2007年就開始賣衝鋒衣,客戶基本是老外,「當時國內市場基本空白,企業但凡做就很好賣」,接受媒體採訪時他說:「疫情之後電商帶動產業出現第一次爆發。抖音一場直播就能賣幾萬件,甚至十萬件」。時尚產業獨立分析師、上海良棲品牌管理有限公司創始人程偉雄對剁椒印證了產業帶老闆的說法,「從線上走到線下,線上很容易把一個單品做成爆品。」

如今追根溯源潮流從何而起很難,剁椒認為基本兩條路徑並行,電商打開消費基本面,近兩年雙11排進前三的駱駝、伯希和都從線上發跡,還有數量更龐大的白牌工廠貨;品牌塑造品類認知,始祖鳥的出圈有里程碑意義,加速品類時尚化,奠定消費者的品類認知。

今年以來,戶外品牌加速佔領購物中心顯眼地段。8月英國戶外品牌Montane在北京SKP~S開出中國首店、日本品牌Montbell在北京、上海、蘇州、寧波等一二線城市開了17家店。遑論始祖鳥,今年1月在上海南京西路開設全球規模最大的旗艦店「始祖鳥博物館」。線上起家的伯希和剛拿到數億元融資,品牌總監趙樂告訴剁椒要以經銷商為主的模式開店,「經銷商能幫助品牌快速擴張。」

2010年前後中國的大街上零星有人穿起衝鋒衣,到如今成為全民追捧的穿搭單品,網上甚至流傳段子,領導如果穿始祖鳥,下屬得穿迪桑特或者可隆。加之近期品牌、資本、明星代言人紮堆湧現,衝鋒衣儼然這個冬天服裝業「最大的機會」。

風一旦吹起,就只會越來越卷,直到下一陣風再起。

一、衝鋒衣的品牌金字塔

「上海中產標配」,在當下消費語境中幾乎就是流行趨勢的代名詞。

「身穿montbell上衣,腳踩KEEN溯溪鞋,身背Lemaire牛角包,在華山路、衡山路之間一邊Citywalk一邊點上一杯霸王茶姬。」滬語博主G東僧總結出新的上海消費符號。上世紀七十年代誕生在日本的戶外品牌,2023年6月進軍中國市場,第一家旗艦店開在北京西單大悅城。

被稱為「戶外優衣庫」的Montbell,在日本以性價比搶佔市場,不錯的性能,均價換算人民幣300~500元。進入中國市場搖身一變身價翻番,衝鋒衣產品幾乎全部在千元價位,最貴的超過5000元。哪怕價格不菲依然備受追捧。「Montbell」關鍵詞小紅書筆記4萬+、「Montbell穿搭」關鍵詞一萬+,相關詞條瀏覽量破億。

「日本品牌,不像歐美戶外品牌看起來那麼硬核,顏色更明豔跳脫,店舖風格也不像歐美品牌高冷,女性用戶會比較多」,19年時尚服裝行業從業者,行業品牌產品顧問鄭榮昇描述他對Montbell門店的觀感,偏日系的設計風格較之始祖鳥、凱樂石等品牌形象更輕快時尚,中國市場的日系戶外品牌此前不多見,帶來一股新風。

更重要的是性價比,一件使用GORE-TEX面料日常系列衝鋒衣雙11期間售價1749元,比日本貴300元,但始祖鳥使用同樣面料的產品能賣到5000+、凱樂石3000元左右、北面、猛獁象都在2500元以上。相對便宜、品牌小眾、審美在線,躥紅不是意外。

即便如此,鄭榮昇還是認為Montbell進中國晚了,早兩三年在潮流剛起時會做得比現在更好。「當競爭對手從5個變成10個,難度成倍增加。」雖然地理位置接近,日本戶外品牌對中國市場的反應都比較慢,另一家日本戶外品牌 Goldwin 2022年1月在北京三里屯開中國首店,直到今年上海第一家店才姍姍來遲。

長期生活在上海的鄭榮昇回憶,目前上海街頭上身最多的可能還是駱駝衝鋒衣。「大街上的駱駝比沙漠里的還多」足以形容這個全球銷量第一的品牌。

今年雙11數據還未跑全,去年同期駱駝三合一衝鋒衣在天貓賣了30萬件,在抖音賣了60萬件。2023年全年駱駝衝鋒衣全網銷量超過320萬件,銷售額增長超過400%。駱駝的成功要素不難總結:踩準戶外風口、抓住線上紅利、用價格敲開市場,靠設計完成年輕化。

駱駝衝鋒衣年平均售價在500元上下,丁真同款幻影黑三合一衝鋒衣吊牌價2198元,線上活動價699元,自媒體KOL渠道最低能到389元。程偉雄採訪中表示品牌定價時,提高高價價格區間,讓低價和中價價格區間更具性價比,是近些年很多品牌的常規操作。

駱駝是最早完成電商全平檯布局的戶外品牌之一,僅在抖音駱駝就佔平台衝鋒衣總銷量的34.7%。便宜還好看,駱駝會選擇流行色與品牌色「駝色」呼應,根據駱駝首字母「C」和品牌Logo演變出服裝上的拱形結構設計,剪裁設計突出戶外元素……一位消費者告訴剁椒:「買衝鋒衣只是為了好看、適合拍照打卡,不追求功能性,也沒必要買貴的。」

把平替和性價比玩到極致,駱駝很難成為衝鋒衣熱潮下的代表品牌,但卻是撐起這股流行趨勢的中堅力量。

不聊品牌鄙視鏈,但衝鋒衣市場確實存在一個金字塔結構——塔尖是始祖鳥,上層是一眾海外品牌,大多是數十年深耕戶外賽道的專業品牌,更大面積的塔基由國產品牌佔據,伯希和、駱駝等。唯一例外的是凱樂石,國內幾乎唯一堅持高端、專業、正價的戶外品牌。但在產品性能和應用場景幾乎全面劍指始祖鳥的凱樂石,依然不敢把價格定得過高,只有始祖鳥的一半,此前凱樂石告訴剁椒:工廠、工藝都是一樣的,但必須壓低利潤率,「我們堅持賣極致、專業的產品,但賣貴了沒人買,所以必須在大家接受的價格區間銷售」。

國產品牌的高端化之路註定艱難,極專業的凱樂石如此,再看看安踏,高端線還得靠收購來的海外品牌支撐。

以三合一衝鋒衣起家並做到數十億收入,年增長翻番的伯希和正在做高端化嘗試。專業登山硬殼衝鋒衣「北極星」系列,雙11售價接近兩千,日常銷售在2400元左右。營銷層面伯希千萬級別重金簽約的流量明星成毅並不用於推廣高端專業產品,高端和大眾市場完全切割。成毅同款產品售價大多在400~800元區間。

行業從業者對剁椒說:國產品牌想要從大眾市場往高端邁進很難,成果至少兩三年才會凸顯。「先做出過硬的產品,此後幾年再逐步根據市場反饋做調整」。

據剁椒瞭解,伯希和的高端產品無論線上線下都以吊牌價6~7折出售。售價三位數的三合一衝鋒衣仍是品牌基本面,哪怕線下門店中高端產品的陳列位置也要讓位給暢銷產品。此外駱駝也發佈高端品牌喜馬拉雅,最高定價3219元;和伯希和幾乎同時段拿到融資的UPPERVOID二普緯度喊出要把衝鋒衣賣到5000元的口號。

或許行業最終會從金字塔形捲向紡錘形的格局。

二、衝鋒衣的面料之戰

高端化是衝鋒衣市場的顯著趨勢。

魔鏡數據顯示,2023年淘寶平台1000~3000元價格段衝鋒衣銷量漲幅遠大於500元以下區間,3000元以上產品銷量漲幅高達142%。過去一年本土品牌駱駝、伯希和、凱樂石、探路者近一年均價同比上漲25%至65%不等。UPPERVOID二普緯度創始人畢怡然接受《叁拾代》採訪時表示:「越是在這個時候,我們越要把品牌調性和價格咬住,吸引高消費人群。」

的確,高端化幾乎是所有想在行業里長期生存的品牌必須面對的課題。時尚潮起潮落,今天紅得發紫的風潮可能明天就偃旗息鼓,衝鋒衣的時尚紅利不可能一直持續,大浪淘沙之後一定是產品過硬、品牌有更強認知的企業能活下去,一味卷低價在產品和品牌上都沒有積累,「做戶外終歸還是要有戶外基因的沉澱」,鄭榮昇說。

行業從業者表示:「戶外裝備與時裝巨大的不同在於前者具有科技含量,門檻高且研發投入大。功能越強,成本越高,價格也就越高,與大眾消費需求不一致。因此,現在許多衝鋒衣品牌都把性價比作為主要競爭力,打和替概念,功能性上不如專業級產品,通過打動消費者情緒獲得短期性的銷售和關注熱潮。」

衝鋒衣要做高端,眼下的路徑幾乎只有一條——卷面料。

目前市場賣得最多的還是三合一衝鋒衣。天貓10月中旬發佈的衝鋒衣熱銷榜數據,前20名的產品中有11款為三合一衝鋒衣。國產品牌為主流,伯希和、駱駝、拓路者和安踏等多款產品上榜。價格都不會超過三位數。行業人士表示:「從面料和工藝來看,三四百和五六百的衝鋒衣差距不大,更多的是看品牌價值和消費者的體驗感。」

這也是為什麼卷低價最終只會卷無可卷的原因。

GORE-TEX在衝鋒衣領域幾乎就是高端的代名詞。普通面料一米20到30塊,一些商家還會選擇日本東麗公司的面料,一米成本80~200元,而GORE-TEX面料一米百元到千元不等。根據不同使用場景和產品需求,GORE-TEX分為黑標、白標兩大類,其下還有多條支線。例如GORE-TEX PRO多用於極端環境和高難度活動的硬殼衝鋒衣;GORE-TEX PERFORMANCE 常用於專業入門級衝鋒衣等,這是市面上最常見的GORE-TEX面料。

用在成衣上,175cm身高一件衝鋒衣最少用料兩米,面料成本佔衝鋒衣總成本約35%。

但要明確的是,使用GORE-TEX大概率是高端專業衝鋒衣,但並非所有高端專業衝鋒衣只能使用GOER-TEX。

例如伯希和「北極星」系列選擇了eVent面料。同為頂級防水材料,eVent相比GORE-TEX透氣性更強,穿著舒適度有所提升。據剁椒瞭解,品牌用eVent面料每米價格少說要比GORE-TEX便宜50元。GORE-TEX的高溢價、獲取授權的高難度、使用限制多,品牌一定程度會被束縛手腳,逐漸讓越來越多品牌選擇其他性能接近的面料。

今年不少實力更強的運動品牌掀起另一股潮流,以安踏、361度為代表推出自研面料。2023年9月,安踏推出國內首款自主研發高性能防水透濕材料,命名為「安踏膜」,被應用在安踏風暴甲衝鋒衣上,這款衣服定位是防暴雨級舒適衝鋒衣。上個月,361度發佈名為「屏科技」的自研面料,應用在衝鋒衣和防水跑鞋上。

361度告訴剁椒,自研科技在防水、透濕、保暖、防風、防汙、耐磨性上,「主打六邊形全能戰士的功能點」。相應面料應用的產品價格在400~600元價格段。

品牌不希望核心技術捏在別人手中,相關技術、供應鏈掌握在自己手裡,不但能逐漸形成產品優勢壁壘,品牌還有更大定價權。但自研科技要面對的是消費者心智的積累,畢竟GORE-TEX太深入人心。

但鄭榮昇認為面料之爭絕不是衝鋒衣的終局之戰,「衝鋒衣品牌供應商可能30%~70%以內是重疊的,捲到最後各家產品的性能會越來越趨同,無非你比我軟一些,我比你更滑一些」,另外衝鋒衣產品形態相對單一,款式版型相對固定,可變化餘地也不大。

哪怕現在消費者買衝鋒衣,也會被看起來很像,性能數據接近的產品挑花了眼。

三、衝鋒衣最後到底比什麼?

衝鋒衣品牌營銷也捲起來了。

伯希和簽約成毅,品牌告訴剁椒他們的營銷訴求很清晰,就是找頂流明星,「商業價值最高的頂流從高到低挨個兒問,排除已簽約同類品牌的藝人,最高能觸達誰就是誰。」

代言人官宣當天伯希和的目標是全網1億銷售額,當然深諳電商平台流量打法的伯希和自然也會匹配相應的投流、傳播資源。據剁椒對代言人市場的觀察,實現1億銷售額背後的投入恐怕至少得在億元級別。頂流帶貨能力確實強,當天幾乎在伯希和各平台帳號評論區里都是粉絲曬單的留言。

運動戶外市場的代言人快不夠用了。王一博代言安踏,肖戰代言李寧,哥倫比亞今年9月簽約蔣奇明,還有此前蕉下籤約周杰倫、楊冪,跨界入局戶外的波司登簽約於適、駱駝找王俊凱當全球代言人,蕉內旗下有趙露思……加上伯希和與成毅。

頂流明星越來越成為帶貨的手段,在衝鋒衣乃至戶外市場,想要夯實品牌恐怕還得走別的路徑。產品得不斷迭代,獲得專業認可找職業運動員恐怕比明星藝人更合適。伯希和簽約2006年出生的登山運動員徐卓媛,她16歲登頂珠穆朗瑪峰,並以個人身份完成慕士塔格峰的登頂。

作為專業賽道的「新人」,伯希和必須從小處積累,專業戶外領域的頂尖大神多被始祖鳥、凱樂石簽約,伯希和另闢蹊徑從新生代女性選手簽起——品牌超過半數消費者都是女性,打好女性市場也是一種策略。

在與鄭榮昇和程偉雄交流中,兩人一致認為衝鋒衣市場的終極之爭在於供應鏈能力,誰能更好地實現本土化、有更強的渠道能力,能更快根據市場反饋做出調整,誰才有可能在中國市場長久發展。

事實上國產品牌沒有過分擔心海外品牌大規模擠佔生存空間,一方面產品、消費者定位有差異,但更重要的是大多海外品牌很難做到快速大規模搶佔中國市場。2005年就進入中國的頂級戶外品牌Patagonia一直維持小而美的生意規模,montbell中國團隊在品牌選址上希望向一線商場靠攏,但其渠道的優勢並不明顯。

始祖鳥是成功的先例,但今年要重點關注的品牌是迪桑特和可隆。

安踏集團董事局主席曾公開表示:「可隆是今年上半年集團增速最快的品牌,不管是店效還是利潤,都取得了很大突破」,今年1~9月可隆品牌收入增幅達到50%,對比出現負增長的FILA,安踏的品牌矩陣格局或發生變化。今年上半年安踏主品牌收入160.8億元,同比增長13.5%,但營收佔比下降;第二大品牌FILA收入130.56億元,佔營收比重下降到38.7%;包括可隆和迪桑特在內的其他品牌收入達到46.02億元,營收佔比提升5.59%至13.63%。

可隆增幅最大,迪桑特有望成為安踏旗下第三個百億品牌。程偉雄對剁椒表示。安踏依靠收購策略,準確接連踩中風口,FILA踩中了運動時尚風潮,而可隆和迪桑特則踩中戶外風潮,至於為何這兩個品牌能在競爭激烈的戶外賽道跑出來,程偉雄說:「安踏賦予的渠道能力」。

目前可隆的負責人是安踏創始人丁世家之子丁思榕,他全方位改造品牌,搭團隊、建流程,鋪全新的零售體系。設置東北、華北、西南、華東四個零售大區,並在國內設立研發中心,擴大市場。

目前可隆在國內約160家門店,幾乎都在一線和新一線城市的核心商圈,在中國消費環境下,開有調性、位置好的大店被普遍認為是有效的積累品牌形象的方式。據報導可隆雖然門店數量不算多,但售罄率高、店效表現也很出色,安踏內部給品牌製定的目標是2023~2026年復合增長率30%~35%。

品牌定位上,可隆走輕戶外路線。產品審美在線、功能齊備的同時價格不算貴,加上優質的渠道能力,品牌逐漸被消費者選擇。

迪桑特門店近200家,同樣重點佈局一二線城市,產品兼顧大眾和專業,價格較可隆更高基本在千元往上。迪桑特總裁是1995年出生的丁少翔,他做出的重大改革是徹底本土化:在華業務安踏全權操盤,產品與日本完全差異。其餘股東只是財務投資,不參與經營層面的核心決策。據媒體報導,迪桑特自產商品比例已超過80%。

行業從業者一再向剁椒強調:海外品牌想做好中國市場,一定要實現生產和產品的本土化,此前剁椒對NIKE的深度報導中也曾指出,NIKE本土化程度的不足一定程度會製約品牌在中國的動作。NIKE尚且如此,其他品牌恐怕要付出更多努力。

今年3月,Goldwin就宣佈與蘇州願景零售有限公司達成合作,雙方將於2024年4月在江蘇常熟建立合資公司。Goldwin和願景零售在合資公司中的持股比例分別為65%和35%。企查查顯示願景零售是美妙商貿(蘇州)有限公司持股90%的公司,美妙商業集團是戶外品牌的全渠道代理公司,代理品牌包括北面、哥倫比亞、狼爪、添柏嵐等。

品牌和單一品類想要真正在市場紮根立足,潮流只能起到助推作用,當潮水退去方知誰在裸泳,品牌需要有乘風而起的能力,更要有風停人不停的紮實準備。