英偉達一季報淨利漲超6倍 黃仁勳已經在迎接下一波增長點

沒有懸念,英偉達(NVIDIA)再次拿出超預期的成績單,營收和數據中心業務均創下曆史新高。

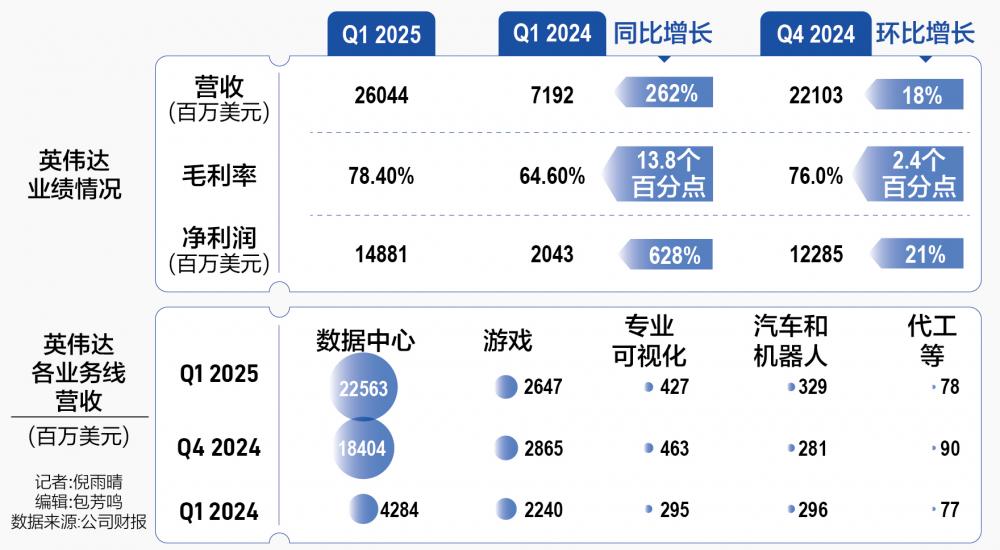

5月23日,英偉達發佈了2025財年的第一季度財報,美國通用會計準則(GAAP)下,其營收達260.4億美元,同比增長262%,環比增長18%;淨利潤148.8億美元,同比上漲628%,環比上漲21%。

同時,英偉達一季度毛利潤率高達78.9%,預計第二季度營收在280億美元,上下浮動2%,同樣高於分析師預期。英偉達還預計,全年毛利率預計在70%左右。

英偉達創始人兼CEO黃仁勳直言:“我們已準備好迎接下一波增長。Blackwell平台已全面投入生產,為萬億參數級生成式AI奠定了基礎。”

值得注意的是,英偉達宣佈了1拆10拆股計劃,6月7日收盤後,持有英偉達普通股的股東將收到額外九股,從6月10日起以拆分調整後的基準開始交易。在此基礎上,季度現金股息提高了150%,達到每股0.01美元。而拆股使投資者更容易購買英偉達股票,這通常被認為是美股市場的利好消息,也體現了英偉達對公司增長的信心。

近期,各大機構也紛紛調高英偉達股價預期,摩根士丹利發佈的報告顯示,預計英偉達股票的目標價格為1000美元;彙豐報告則將目標價格提高到1350美元(此前為1050美元)。

截至美東時間5月22日收盤,英偉達股價為949.50美元/股,市值為23356億美元,不過盤後股價突破1000美元。年初至今,英偉達的股價累計漲幅約92%,今年3月以來,其市值就在2.3萬億美元上下波動,在科技公司中僅剩微軟和蘋果在前,黃仁勳坐三望二。

數據中心營收猛增427%,占比近9成

具體到核心業務線上,在占比最高的數據中心板塊,英偉達第一季度營收達到創紀錄的226億美元,環比增長23%,同比增長427%。

以此計算,英偉達數據中心營收占比已經高達87%。談及增勢,黃仁勳表示:“數據中心的增長,得益於對Hopper平台上生成式AI訓練和推理的強勁需求。除了雲服務提供商之外,生成式AI還擴展到消費者互聯網公司以及企業、主權AI、汽車和醫療保健客戶,創造了多個價值數十億美元的垂直市場。”

與此同時,Blackwell新架構的芯片產品正在生產出貨過程中,這也將成為英偉達的新“印鈔機”。彙豐報告指出,英偉達的芯片定價進一步上漲,其中,GB200的ASP(平均售價)為60000美元至70000美元,而獨立B100 GPU的ASP(平均售價)為30000至35000美元,並且,報告還認為英偉達有望在2026財年實現1960億美元的收入。

摩根士丹利近日發佈的一份報告顯示,供應鏈已經啟動了GB200 DGX/MGX服務器系統項目的合作,正在進行設計優化和各種測試。根據亞洲半導體供應鏈狀況,基於CoWoS(封裝技術)產能,估計2024年下半年將向下遊供應約42萬個GB200超級芯片,從芯片出貨到下遊組裝可能會有一個季度的滯後。預計到2025年,按照CoWoS產能分配,大約有150萬至200萬個GB200芯片產出。

Blackwell之外,黃仁勳還提到:“Spectrum-X(交換機)為我們打開了一個全新的市場,能夠將大規模AI引入以太網專用數據中心。NVIDIA NIM是新軟件產品,它通過廣泛的生態系統合作夥伴網絡,提供企業級、優化的生成式AI,可在任何地方(從雲端到本地數據中心和RTX AI PC)的CUDA上運行。”

可以看到,從算力芯片、傳輸環節再到軟件系統,英偉達正在構建新的體系,以更加全面的解決方案來售賣“數據中心”,而不是單純的芯片。

再看遊戲和AI PC業務,第一季度英偉達的相關收入為26億美元,環比下降8%,同比增長18%;同時,期內英偉達的專業可視化業務營收為4.27億美元,環比下降8%,同比增長45%;汽車和機器人業務營收為3.29億美元,環比增長17%,同比增長11%。數據中心之外的業務,也都實現了兩位數的增長,目前來看,英偉達在四大核心業務上都保持著動力。

在黃仁勳看來,人工智能將為幾乎每個行業帶來顯著的生產力提升,“下一次工業革命已經開始,企業和國家正在與英偉達合作,將耗資數萬億美元的傳統數據中心轉變為加速計算,並建立新型數據中心,即人工智能工廠,來生產新商品——人工智能。”

而AI的需求還在增長,Counterpoint Research半導體研究副總監Brady Wang向21世紀經濟報導記者表示,行業從僅在LLM上訓練AI模型轉向部署多模態模型,再加上AI推理的重要性日益提高,促使超大規模數據中心大幅擴展其基礎設施,從而使英偉達成為AI硬件供應商中最大的受益者。

同時,英偉達通過增加GPU銷售及其多樣化的AI軟件收入來實現增長,按照其企業AI軟件套件以每GPU每小時1美元的定價模式,英偉達也將顯著提升軟件收入。

雲廠商積極採購AI服務器,芯片需求看漲

英偉達業績猛增的核心驅動力是數據中心等AI基礎設施,大客戶正是頭部的雲廠商們。近年來,雲廠商們將大筆的資金投入到AI基建當中,其資本支出也成為芯片廠商成長預期的一個重要指標。

從各家機構預估的數據看,今年頭部雲廠商對於AI的開支還在繼續增加。但是芯片場上的競爭更加激烈,即使“地表最強”的英偉達也在進行更多籌謀,來穩固地位。

Counterpoint數據顯示,2023年全球雲廠商的資本支出增長了4%,但預計在2024年將激增42%,主要由美國雲廠商在AI基礎設施上的大量投資驅動。

根據摩根士丹利預估的數據,2030年全球雲計算的資本支出達到3000億美元,其中AI半導體相關資本支出將為2300億美元,AI硬件700億美元。

與此相應的,2024年超級客戶們更積極地進行了AI服務器採購。這些超級大廠包括微軟、亞馬遜、Google、Meta、特斯拉、字節跳動、騰訊、阿里巴巴、百度等,而從資本支出比例看,其中微軟降低了占比,特斯拉則大幅提升。

具體到英偉達產品中,摩根士丹利報告顯示,2024年英偉達HGX/DGX服務器需求占比中,微軟占23%,Coreweave占11%、戴爾占10%、亞馬遜MataOracle三家都占9%、Google占8%。

毫無疑問,英偉達的產品依然全球搶手,但並不意味著英偉達可以高枕無憂,英特爾、AMD都在虎視眈眈搶占份額,一眾互聯網廠商也在大力自研AI芯片來互為補充。

比如,英特爾發佈了最新一代5納米AI芯片Gaudi3,預計將於2024年第二季度面向OEM廠商出貨,主要對標英偉達H100 GPU,Gaudi3尤其強調其更高的能效和更低的成本;AMD去年就推出了MI300系列產品,MI300X芯片擁有超過1500億個晶體管,對標的同樣是英偉達H100,其在推理工作負載上有一定優勢,微軟也在日前的大會上表示採用了MI300X芯片。

眼下,AI芯片市場正處於一個高速發展和激烈競爭的階段,在這場沒有硝煙的戰場上競技,強者們在各大核心領域尋求佔據有利位置。

需要指出的是,更智能的數據中心自然是必爭之地,但是巨頭的競賽已不局限於此,AI PC也在牽引新需求。PC市場湧動著新的力量,英特爾、AMD固守“Windows+x86”陣地,而英偉達、聯發科、高通紛紛攻向PC腹地,“Windows+Arm”已經加入戰局。

摩根士丹利的報告指出,英偉達正在推出一款高度集成的PC芯片,通過將其遊戲圖形技術與聯發科的Arm架構SoC結合起來,可能在明年CES上發佈,使遊戲筆記本電腦更薄並具有AI功能。

報告還表示:“台積電的CoWoS技術和英偉達的NVLink接口是將英偉達和聯發科兩家技術結合到一個芯片中的關鍵技術。我們的PC供應鏈調研表明,高通將在2024年初開始WoA PC芯片出貨,初期出貨量約為200萬片,隨後英偉達和聯發科共同設計的PC芯片將在2025年發佈,年出貨量達到1200萬片。”

從服務器、銅纜到玻璃基板,持續拉動產業鏈

自英偉達Blackwell產品發佈以來,進一步帶動了上下遊產業鏈的增長空間。從存儲、封裝技術、通信連接技術,再到服務器組裝、算力租賃,資本市場上也持續掀起熱潮。

從全球來看,GB200超級芯片的半導體相關供應商包括生產HBM的SK海力士、芯片代工的台積電、封裝設備商的ASM Pacific,芯片測試企業KYEC、BMC芯片廠商ASpeed等;AI服務器硬件相關的供應商包括富士康、緯創,提供電力和冷卻解決方案的Delta,收發器廠商Innolight,導軌廠商KingSlide等。

回看國內市場,國內算力產業鏈上,工業富聯、浪潮信息、立訊精密、光模塊供應商中際旭創、算力租賃廠商鴻博股份都備受關注。僅從股價看,截至記者發稿,工業富聯股價年初以來漲幅65%,浪潮信息漲幅18%,中際旭創漲幅51.47%,不過立訊精密下跌5%,鴻博股份下跌36%。

具體到服務器領域,工業富聯董事長鄭弘孟在近日的業績會上表示,2024年預計AI貢獻占公司雲計算總收入40%,AI服務器占全球市場份額的40%。浪潮信息董事長彭震也表示,公司目前在手訂單量較可觀,二季度預計仍然保持增長態勢。

從機構數據看,今年服務器的銷量還將增長。TrendForce集邦諮詢預估,2024年全球服務器整機出貨量年增2.05%,AI服務器占比約12.1%。同時,市場仍聚焦部署AI服務器,AI服務器出貨占比約12.1%。

此前,銅纜高速連接概念走紅,英偉達採用銅纜背板的新連接方式帶動了市場對“銅纜高速連接”概念的關注,不少通信連接產業鏈公司因此股價攀升。

在供應商方面,雖然海外市場中安費諾、Molex和泰科作為領先企業,佔據了背板連接器市場的60%到80%,但國內企業也在快速發展,立訊精密、華豐科技與兆龍互連等企業也在加速研發。

國泰君安研究所電子首席分析師舒迪向21世紀經濟報導記者指出,英偉達新款芯片中GPU採用高速銅纜實現電連接,可進一步減少損耗、降低成本並提高散熱效率。從供應鏈看,比如立訊精密目前擁有DAC、ACC等高速銅纜產品,結合其光連接(佈局高速大帶寬和矽光高端產品)、熱管理等其他產品佈局,在櫃間以及櫃內的高速互連均有完備的解決方案。

近日,玻璃基板正在成為新的熱點。有信息指出,英偉達GB200採用的先進封裝工藝將使用玻璃基板,此外,英特爾、三星、AMD、蘋果等大廠均表示將導入或探索玻璃基板芯片封裝技術。

日前,CINNO Research首席分析師周華表示,英特爾2023年宣佈推出用於先進封裝的玻璃基板,並計劃在未來幾年內向市場供應。目前國內在有機基板領域的代表企業包括興森科技、深南電路、珠海越亞等,未來它們均有可能提供玻璃基板的解決方案。

摩根士丹利在報告中指出,玻璃基板非常堅硬平整,還具備減少功率損耗、耐高溫、耐濕性等優點,預計玻璃基板將在未來兩年內被用於高級封裝。隨著玻璃基板製造工藝的建立和採納過程變得更加明確,雖然成本更高,但是預計芯片製造商將把玻璃基板用於GPU、CPU、DPU和HBM。

隨著英偉達的繼續迭代,產業鏈的變動也將持續更新。