微軟:大力沒奇蹟,AI夢擱淺?

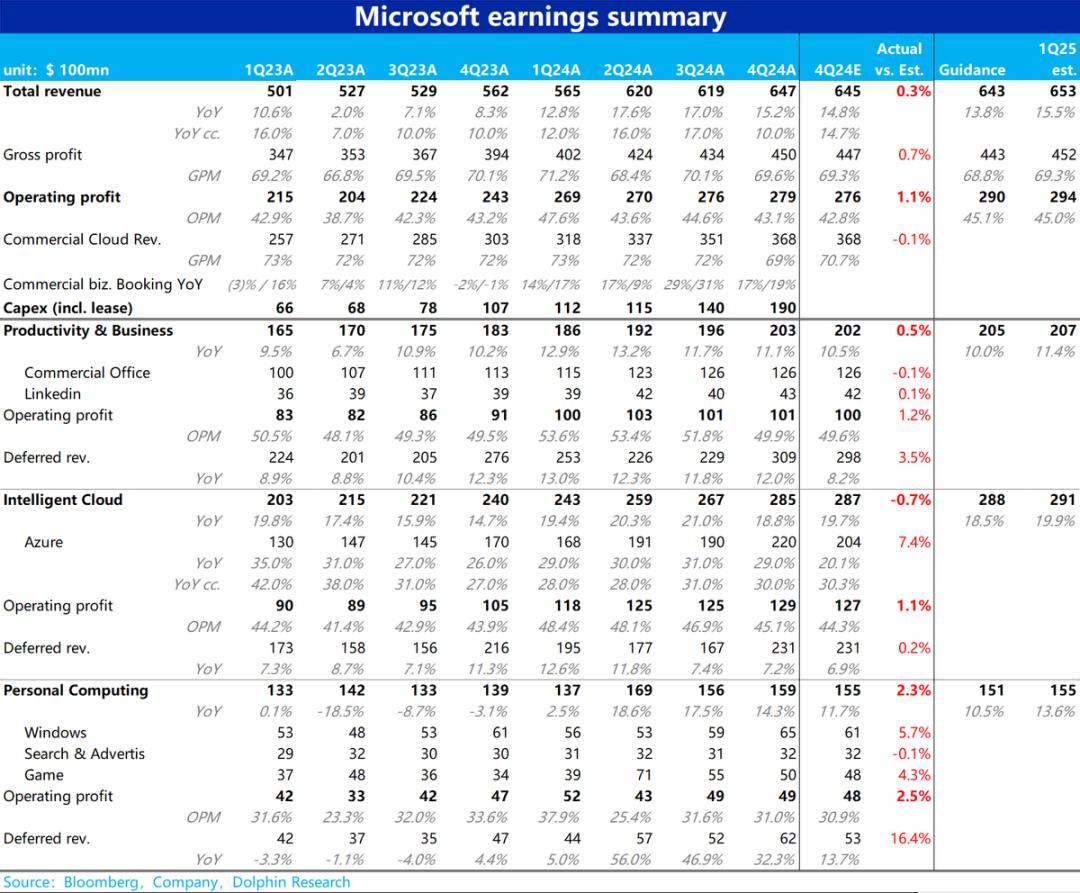

微軟(MSFT) 7月30日美股盤後公佈了截至6月底的2024財年四季度財報。雖然從絕對角度來看,營收和經營利潤雙15%的增長顯然無法稱之為差。但在高預期和高估值下,沒有明顯亮點的業績,即會導致回調的壓力。而AI投入不斷攀升,但貢獻的收入卻無明顯增長,則是對微軟乃至整個AI中小遊相關產業最大問題,具體要點如下:

1、「頂樑柱」的Azure沒能帶來驚喜:Azure作為與AI最為相關,同時貢獻了最多增量營收的業務,已是「萬事繫於一身」,市場最關注的點。相比市場原先普遍樂觀,乃至環比提速的預期,Azure本季實際同比和恒定彙率下增速分別為29%和30%,環比下降了2pct和1pct。雖然絕對增速不低,但在高預期下還是讓人失望的。據管理層披露,本季AI相關收入已佔8%,較上季度提升1pct。AI貢獻的收入仍無明顯提速跡象。

2、Office業務增長平平,Copilot推廣預期內遲緩:與AI緊密性第二的Office 365業務本季收入增長13%,較上季度同樣環比降速約2pct。由於Copilot等AI功能的推廣尚無爆發性增長已是行業共識,而企業用戶數量增長越發艱難。缺乏通過Copilot等附加功能提價的情況下,企業Office的收入增長也未現明顯起色。

3、「AI PC」的時刻仍需等待:個人計算板塊的本季剔除並表暴雪影響後,可比營收增速為2%,仍在低位。其中Windows OEM業務收入同比增長4%,和當季PC出貨量接近,沒有明顯提速。雖然微軟先前已推出了AI PC產品,但在缺乏爆款AI應用的情況下,尚不能真正刺激換機週期的到來。

4、營收領先指標巨大波動:新簽企業雲合約金額增速從上季的29%大幅下滑到17%。恒定彙率下,增速同樣環比下滑了12pct。雖然尚無法判斷本季的波動是反映了增量需求的減弱,還只是單純的季節性波動,但在本季營收增長已環比放緩的同時,領先指標同樣走弱多少是一個讓人擔憂的信號。

5、營收趨緩、投入增加、盈利提速週期告終?由於三大板塊普遍的增長趨緩,微軟整體營收本季同比增長了15%,較上季放緩2pct。同時經營利潤也同比增長15%,較前兩個季度的放緩更為明顯,已和收入增速完全同頻。經營利潤率也自24財年以來首次同比下降(-0.1pct)。

經營利潤率的下滑的主要原因是,毛利率下降了0.5pct, 研發費率則同比提升了0.4pct,儘管營銷和管理費用仍在同比收縮,最終導致經營利潤率仍下降了0.1pct。可見,儘管微軟在其他費用支出上仍相當節儉,但AI相關投入導致的折舊、研發人員和設備的投入扔給利潤率帶來了不小的壓力。

而本季的Capex投入再度環比提升36%到$190億,年化後已相當於25財年預期經營利潤的7~8成,如此巨大的投入下,後續利潤率恐怕有更大的壓力。

6、下季度指引是過於保守or真差?針對25財年一季度的指引,三大板塊的營收,和公司整體的毛利、經營利潤指引中值,普遍比市場原本預期略低小幾億。雖然差距並不大,微軟也普遍有指引保守的習慣,實際交付情況大多高於指引上限。但所以指引指標全面低於預期無疑是偏負面的。最關鍵的Azure恒定彙率增速公司預期在28%~29%較本季度繼續下行,也略低於預期。仍未見AI需求引發收入明顯提速的跡象。

海豚投研觀點

如前文所述,營收和經營利潤雙增15%,和Azure達29%的收入增速,從絕對角度並不差,甚至可以說有相當不俗的增長。但問題在於微軟當前相當於25年利潤30x上下的PE估值,15%上下盈利增長預期顯然也是無法支撐的。

市場願意給微軟明顯估值溢價的原因來自與投資人對AI後續可觀增量營收的想像,和微軟在AI賽道的中下遊中相對最高的可見性。因此,本季和對下季度的指引中無論Azure還是Office copilot等與AI最密切的業務都沒能明顯體現出AI帶來的增量收入空間,而大幅拉升的Capex投入則已開始、且會繼續拖累公司的盈利。勢必會讓市場考慮AI是否真的能帶來的收入>需要的投入,ROI是否有吸引了。

尤其是這兩天Meta和Google兩家公司的CEO雙雙說出了,自己和同行公司對AI都有非常大的可能性過度投資了,只是對他們來說,面對一個10-20年級別的機會,投資步子上邁得太小得風險比過度投資的風險大得多。字裡行間表達的都是短期回報可能算不過來,需要更長的週期才能看到更好的效果。

而微軟財報表達的信息與這兩位CEO表達其實是近似的信息:近1-2季度營收無法因為AI明顯提速,但這並不是真正意義上偽中長期(可能最早在25下半年)內AI的想像空間。因此我們認為,本次業績後微軟大概率會短暫回調一段時間,但尚不會導致中期尺度內估值邏輯的大幅下修。

以下是財報詳細點評

一、Azure和Copilot都沒能驗證「AI」時刻

1.1 Azure增速環比略降

隨著微軟(包括其他大科技股估)值不斷走高,且傳統業務增速和宏觀經歷都並非樂觀的情況下,無論是對業績還是估值的支撐,可以說全繫於Azure一身。業績前外資行對Azure的預期也普遍樂觀,但實際是Azure本季的同比和恒定彙率下增速分別為29%和30%,雖絕對而言增速並不差,但增速分別環比下降了2pct和1pct,相比相當一部分偏樂觀投資人原本預期的增長加速,從預期差的角度顯然多少是讓人失望的。

不過據我們測算,智慧雲板塊內非Azure業務本季度收入增長再度同比轉負到約-6%。海豚投研從外行調研中國也關注到目前企業的IT投入預算雖已重回增長趨勢,但其中相當部分都是用於AI相關的投入,導致投向傳統需求的預算仍比較緊張。

整體上,因Azure的增長高位放緩,而其他業務則再度同比收縮,智慧雲板塊整體營收增速本季環比下降約2pct到19%,實際營收略微低於預期$2億。

1.2 Office增長平緩,Copilot推進無亮點

與AI緊密度第二高的Office業務中,體量最大的企業Office 365本季收入增長13%,較上季度同樣環比降速約2pct。不過,OfficeCopilot等AI功能被用戶採用的進展不佳已算行業共識,市場也並未預期Office業務會有多少亮點,實際表現算是驗證了預期。

從量價角度拆分來看:1)本季企業Office 365訂閱客戶數同比增長繼續放緩到7%,由於用戶滲透率趨於飽和和並不算好的宏觀經濟預期,用戶增長趨緩也已是市場普遍預見到的問題之一。

2)由於用戶量難以明顯提速,價格是驅動營收增長的主要動力,據我們測算,本季度Office 365客單價同比提升了5%,增速略微放緩1pct。可見企業增加使用E5等高單價產品驅動的客單價提升仍在繼續。但因Copilot等額外付費功能推進不佳,後續繼續提價的空間和速度在收窄。

生產力板塊中的其他業務中:① 個人Office增速在低個位數的水平繼續下滑,② Dynamics的增速同樣放緩了3pct,但16%的增速仍是PBP板塊中增長最快的業務;③ LinkedIn繼續維持10%的增速。

整體上,由於AI功能未能推進Commercial Office這一核心業務的提速,其他業務中大多數也平穩放緩。本季生產力流程板塊營收增長11%,較上季繼續降速1pct,算是預期之內的無亮點。

二、個人PC板塊仍然疲軟,廣告業務意外提速

個人計算板塊的本季營收同比增速為17%,剔除收購影響原有業務可比增速為2%和上季基本持平,個人計算板塊仍在低位增長。實際營收比市場預期略多4億,但無關大局。

細分業務上:①Windows OEM業務收入同比增長了4%,和PC出貨量增速大體一致。雖然微軟已推出了第一批的「AI PC」產品,但在2C端爆款AI應用誕生前,顯然不能立刻驅動PC的換新週期;

② 收購暴雪後,遊戲業務收入同比增長44%,但其中48%是來自並表暴雪的影響,原有業務收入仍是繼續下滑的,同樣未見扭轉趨勢;

本季廣告業務收入同比增長5%,雖絕對增速不高但環比上季提速了2pct,剔除買量成本後廣告收入增長則達到19%較上季提速了7pct,是本季少有明顯提速的細分業務。這或許意味著AI功能的確給Bing Search帶來了更多的用戶時長,和隨之而來的廣告。關注電話會中對此的解釋。

三、營收領先指標的放緩更讓人擔憂?

小結前文三大板塊本季度營收增長的表現,更多沒有帶來超預期的亮點、絕對增長並未出現明顯的滑坡,也大體符合市場預期。

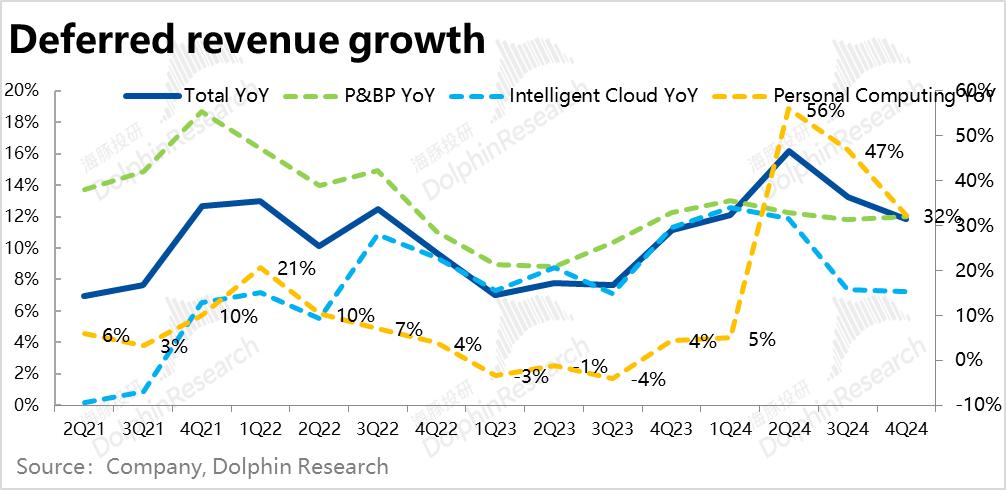

而反映後續營收增長趨勢的領先指標出現了現了更為明顯的波動。其中,新簽企業雲合約金額增速從上季的29%大幅下滑到17%。即便是恒定彙率下,增速也環比下滑了12pct。雖然僅從單個季度的波動,我們尚難以判斷這反映的是增量需求的減少,或更多隻是季節性的波動,但多少是一個讓人擔憂的信號。

尚未確認收入(遞延收入)指標中,P&BP板塊同比增長仍大體持平,但智慧雲和個人計算板塊都出現了明顯的下滑,導致整體遞延收入增速進一步下滑1pct到12%。且其中還包含了因併購導致遊戲遞延收入暴增的影響。

不過,存量的待履約合約餘額(即已收到付款未確認收入的遞延收入+未收到付款但已簽訂合約的金額)本季為2350億,同比增速則是持平在20%。雖然當季新增合約放緩,但存量角度尚未出現明顯問題。

四、整體業績:營收未提速、投入增加、盈利提速週期告終?

1)由於三大板塊普遍的增長略降,整體營收本季同比增長了15%,較上季放緩了2pct,但其中有1pct是來自彙率的負面影響。剔除並表暴雪的影響後,總營收實際可以增速為12.2%。同樣是大約環比放緩1pct。換言之整個24財年微軟的營收增長實際一直在12%~14%小範圍內波動,沒有特別明顯的改善或惡化。

2)毛利角度,本季微軟實現毛利450億美元,同比增長14.3%,增速環比降速近4pct。毛利率為69.6%,同環比都下降了0.5pct。據公司解釋客觀原因有上財年延長折舊利好結束和併購暴雪的成本。但Capex大幅增加導致折舊和其他成本上升或許也是原因之一。

3)費用角度,同比來看微軟的營銷和管理費率較去年仍同比收縮了0.5%和0.4%,可見微軟的費用支出仍是比較謹慎,近期微軟繼續裁撤數百到小千人的報導也驗證了這點。

但研發費用率則是同比提高了0.4pct,則大概率是因為AI相關研發人員和設備投入的增長。

4)整體上,因研發費用和成本的增長高過營銷和管理費用的節儉,本季公司的經營利潤率是同比下降了0.1pct到43.1%,是24財年以來內首次利潤率同比下降。經營利潤同比增長15%,較前兩個季度明顯放緩,且已和收入增速完全同頻。表明因投入的增加,微軟自3Q23以來利潤增長高於營收的利潤改善週期可能將告終。

5)本季度微軟的Capex支出則是環比增長36%,大幅拉升到了$190億。即便假設後續季度不再環比增長,那麼年化後的Capex投入也相當於23財年的2.4x。而760億的年化投入億相當於近70%~80%的25年預期經營利潤。巨大的投入,勢必對盈利會產生無法忽視的壓力。

6)分板塊來看,即便我們忽略因並表拖累了經營利潤率的個人PC業務,不受影響的生產力和智慧雲板塊本季經營利潤率環比都明顯的走低1pct以上。

本文來自微信公眾號「海豚投研」(ID:haituntouyan),作者:海豚君,36氪經授權發佈。