情緒衝擊結束,配置價值回升!四大行帶領銀行重啟升勢,銀行ETF(512800)逆勢拉漲

今天上午,滬指繼續下探迭創階段新低,關鍵時刻還是銀行站了出來!

以行業頂流銀行ETF(512800)為例,10時一過,銀行ETF(512800)掉頭向上,場內價格一度漲近0.9%;午後創業板指開啟反彈,銀行也沒有掉隊,銀行ETF(512800)全天收漲0.66%。

板塊個股方面,國有四大行帶頭,超30只銀行股飄紅,截至收盤,中行、建行均漲超2%,農行、工行漲超1%,此外滬農商行漲逾3%,上海銀行、浦發銀行、北京銀行等城農商行漲幅居前。

8月末以來銀行板塊顯著波動,截至昨日(9月9日)收盤,銀行ETF(512800)跟蹤的中證銀行指數自8月27日高點以來累計下跌了9.2%。究其原因,主要系房貸利率再下調及轉按揭政策傳聞對銀行基本面預期的擾動,疊加今年以來銀行板塊漲幅迅猛,短期負面情緒衝擊較強。

註:中證銀行指數近5個完整年度漲跌幅為:2023年,-7.27%;2022年,-8.78%;2021年,-4.41%;2020年,-4.23%;2019年,22.65%。指數過往業績不預示未來表現。

站在當下,負面擾動影響如何?年內銀行強勢上漲邏輯是否發生了根本變化?

政策預期上,9月5日,國新辦舉辦“推動高質量發展”系列主題新聞發佈會,央行作出最新表態,年初降準的政策效果還在持續顯現,目前金融機構的平均法定存款準備金率大約為7%,降準仍有一定的空間。而受銀行存款向資管產品分流的速度、銀行淨息差收窄的幅度等因素影響,存貸款利率進一步下行還面臨一定的約束。

此外,已有多家機構發佈測算數據,即使房貸利率再下調,對銀行息差影響有限,且現階段轉按揭可能性不高。如廣發證券測算數據顯示,即使存量按揭貸款利率下調50BP,靜態利潤增幅影響6.4%,考慮到對提前還款和不良生成的動態影響,實際動態影響要更小。

中金公司也表示,雖然存量按揭利率的調整對銀行息差可能形成影響,但考慮負債成本大概率同步調整,即存款利率下調,預計對於息差的總體影響是中性的。

值得一提的是,年初以來銀行板塊的強勢上漲行情其實與銀行業績關係不大,核心驅動是以市場低風險偏好資金對高確定性資產的配置邏輯,在資產荒背景下,上述邏輯或不會發生變化,適度調整有望帶來配置機會。

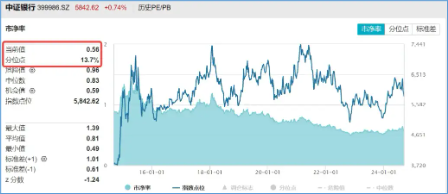

截至今日收盤,銀行ETF(512800)跟蹤的中證銀行指數最新市淨率PB僅0.56倍,位於近10年13.7%分位點的曆史低位。與此同時,中證銀行指數股息率為5.5%,較無風險利率水平(10年期國債收益率)2.13%顯著溢價超3個百分點,配置性價比依舊突出。

股息鑄就價值!看好銀行板塊配置性價比的投資者可以關注銀行ETF(512800)。銀行ETF(512800)被動跟蹤中證銀行指數,成份股囊括A股42家上市銀行,近三成倉位佈局工商銀行、農業銀行、交通銀行等國有大行,捕捉“高股息”主題機會;約七成倉位聚焦招商銀行、興業銀行、江蘇銀行等高成長性股份行、城商行、農商行,是跟蹤銀行板塊整體行情的高效投資工具。

數據來源:滬深交易所、Wind、華寶基金等。

風險提示:銀行ETF被動跟蹤中證銀行指數,該指數基日為2004.12.31,發佈於2013.7.15。指數成份股構成根據該指數編製規則適時調整。文中指數成份股僅作展示,個股描述不作為任何形式的投資建議,也不代表管理人旗下任何基金的持倉信息和交易動向。基金管理人評估的該基金風險等級為R3-中風險,適宜平衡型(C3)及以上的投資者。任何在本文出現的信息(包括但不限於個股、評論、預測、圖表、指標、理論、任何形式的表述等)均只作為參考,投資人須對任何自主決定的投資行為負責。另,本文中的任何觀點、分析及預測不構成對閱讀者任何形式的投資建議,亦不對因使用本文內容所引發的直接或間接損失負任何責任。基金投資有風險,基金的過往業績並不代表其未來表現,基金管理人管理的其他基金的業績並不構成基金業績表現的保證,基金投資須謹慎。