騙貸團夥「圍獵」智障人士

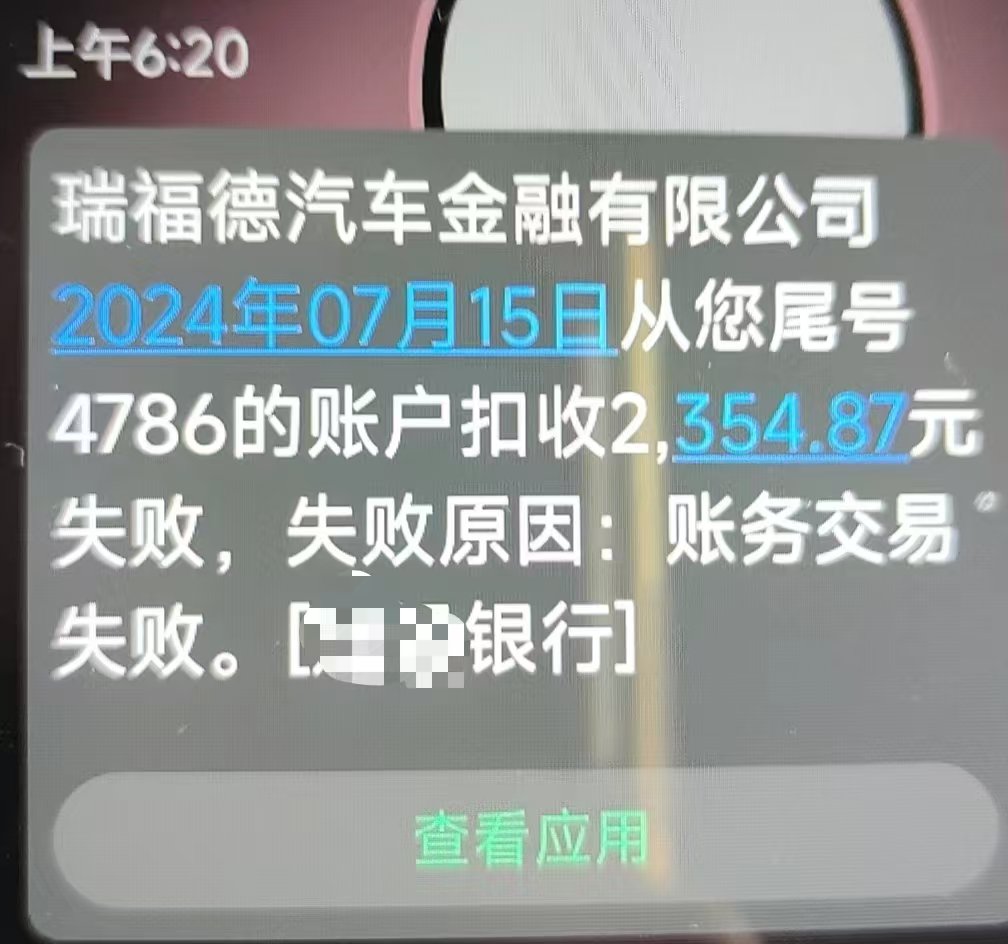

9月4日,陽憲勇又收到了「扣款失敗」的短信。

這是一筆近七萬元的汽車貸款,因未按月還款,屢次被催債。家人不解的是,常年待在農村、不會開車的陽憲勇為何多出了這筆貸款。更重要的是,持有湖南省殘聯製發殘疾證的他,是一名智障人士。

陽憲勇的遭遇並非孤例。新京報記者梳理髮現,最近幾年,全國曝出多起智障人士背上汽車貸款的案例。無一例外,他們均是被人利用,在被哄騙情況下辦理了汽車貸款。由於沒有徵信汙點,他們甚至成為一些騙貸團夥眼中的理想「背債人」。

一位從業多年的汽車金融人士表示,智障人士能辦下來車貸,說明一些銀行或者汽車金融公司在放貸審核方面存在比較大的問題:很多小銀行只知道放款,內部管理混亂,說到底還是風控能力差。

中國汽車流通協會汽車金融分會副秘書長周偉建議,汽車金融機構在做貸款審核時應運用更多的數字化技術,增強對無民事行為能力申請人的識別能力。在合規的前提下,也可以嘗試爭取與民政部門共享數據,提高識別風險的能力。

陽憲勇7月15日收到的汽車金融公司「扣款失敗」的短信。受訪者供圖

陽憲勇7月15日收到的汽車金融公司「扣款失敗」的短信。受訪者供圖智障人士突然背上車貸

52歲的陽憲勇常年生活在湖南常德農村老家,無業。

其弟陽憲剛說,哥哥智商從小就低於正常人。兄弟姐妹陸續成家後,只有哥哥一人繼續留在農村生活,家裡人也曾給他張羅過另一半,但最後都沒能留下。

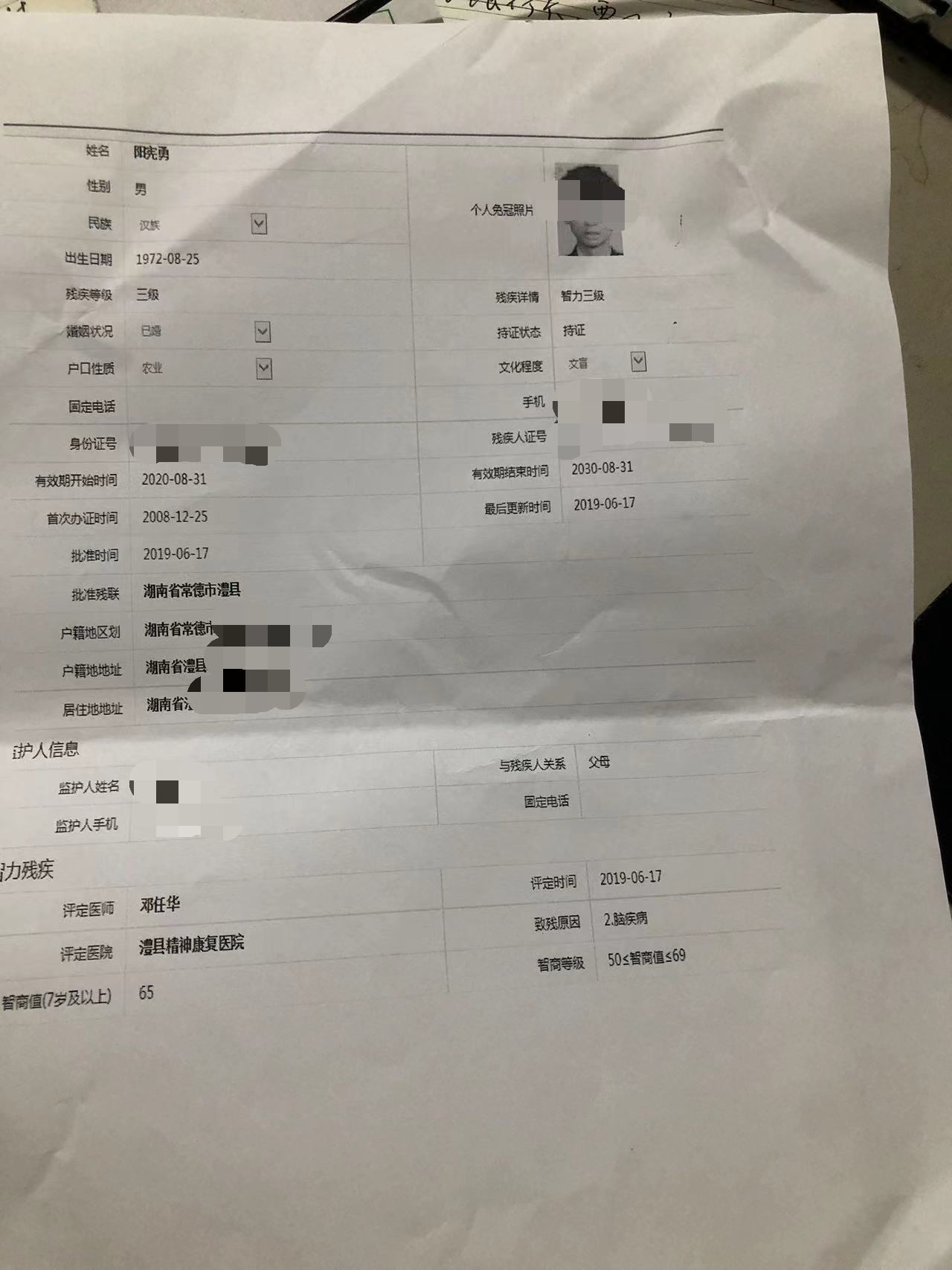

陽憲剛提供給新京報記者的一份智力評測報告顯示,陽憲勇的智商值是65,為智力三級殘疾,「屬於特困群體,生活主要依靠政府救濟,目前是村里的五保戶。」

今年六月下旬,陽憲剛發現哥哥手機號碼關聯的微信換了名字,經過一番耐性追問和四處查證,才知道哥哥陽憲勇前不久居然通過微信申請辦了汽車貸款。

當地醫院出具的智力評測報告顯示,陽憲勇的智商值是65,為智力三級殘疾。新京報記者 韓福濤 攝

當地醫院出具的智力評測報告顯示,陽憲勇的智商值是65,為智力三級殘疾。新京報記者 韓福濤 攝「住在隔壁村的一個旁系親屬以遊玩的名義把哥哥帶去常德市區,先辦了銀行卡,之後就帶他去貸款買車。」陽憲剛說,哥哥根本不會開車,也沒駕照,買的車家裡人也沒有見到,說是買完直接被那個人開走了,連購車以及貸款手續都不在哥哥手上,「如果不是發現了他手機上的異常情況,我們家裡人還一直蒙在鼓裡。」

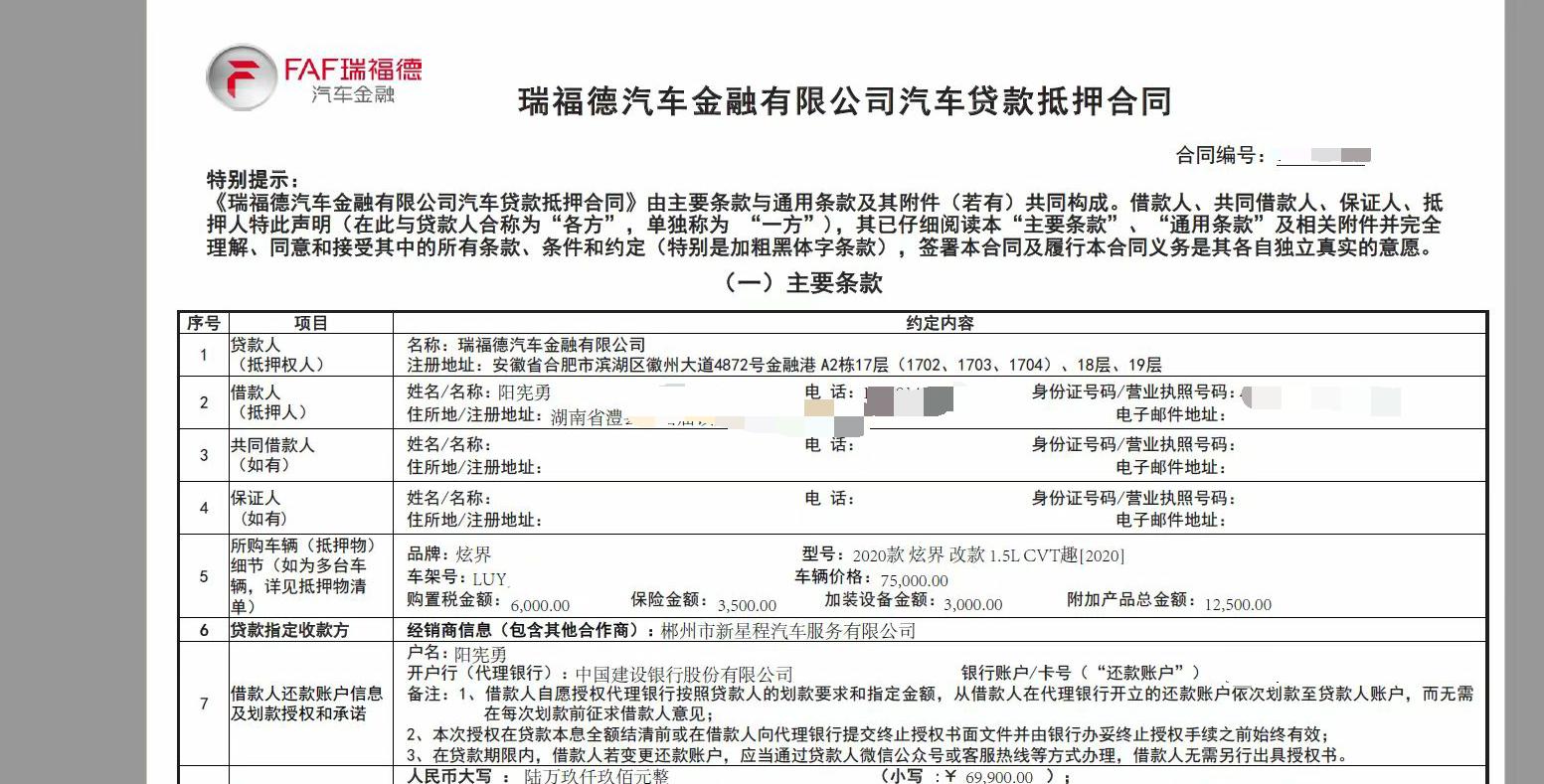

陽憲剛後來拿到的購車發票顯示,哥哥「購買」的是一輛全新的凱翼牌2020款炫界乘用車,車價為75000元,銷售單位為常德市鬆意汽車貿易有限公司,汽車貸款抵押合約顯示,這輛車貸款69900元,借款人為陽憲勇,貸款人為瑞科迪汽車金融有限公司,貸款期限為36個月,還款方式為等額本息,首期還款金額為2354.87元。

陽憲剛告訴新京報記者,發現哥哥名下存在汽車貸款這一情況後,他報了警。當地派出所介入後,那名村民不久後將汽車歸還給了貸款人瑞科迪汽車金融有限公司,不過由於車身已經有剮蹭痕跡,且有近千公里的行駛里程,車輛折舊費是一筆不小的損失。

在陽憲剛看來,哥哥是一名智力三級殘疾的限制行為能力人,居然能通過貸款審核,讓他覺得有點匪夷所思。

更讓陽憲剛擔心的是,名下突然多出一輛車是否會影響哥哥繼續享受政府救助政策,「其他地方有先例,有的低保戶名下有車之後,大數據排查出來了,就會被取消低保待遇。」

發現這筆汽車貸款後,陽憲剛第一時間讓家裡人帶著陽憲勇去查詢他名下是否還有其他貸款,「好在發現及時,目前只查詢到這一筆汽車貸款。」陽憲剛告訴新京報記者,經過幾個月的投訴和溝通,9月底,哥哥名下的貸款已顯示「結清」,不過他也擔心這筆貸款解決後,哥哥會不會又被人利用背上其他貸款。

「貸款只需一張身份證」

在瑞科迪汽車金融有限公司的官網上,該公司宣稱從該公司辦理汽車貸款需滿足幾個條件,第一條就要求申請人年齡最低需為18週歲,最高不超過60週歲,具有完全民事行為能力,另外還要求申請人有合法穩定的收入來源。

陽憲剛說,哥哥陽憲勇顯然不符合這兩條要求:既不具備完全民事行為能力,也沒有合法穩定的收入來源。

一名智障人士是如何通過貸款審核的?陽憲剛認為汽車銷售人員和辦理車貸的業務員也有不可推卸的責任,「他們應該見過我哥哥,也知道誰是實際買車人,卻視而不見。」

陽憲剛表示,他懷疑有人通過提交虛假材料的方式,將哥哥包裝成一個符合條件的貸款申請人。為查清來龍去脈,他曾要求瑞科迪公司提供哥哥申請貸款時提交的申請材料,以確定申請材料中是否有虛假內容,不過多次溝通後瑞科迪公司始終沒能提供陽憲勇的申請材料。

智障人士陽憲勇「背貸」的合約。 新京報記者 韓福濤 攝

智障人士陽憲勇「背貸」的合約。 新京報記者 韓福濤 攝10月21日,新京報記者撥打了瑞科迪官網公佈的客服電話,就貸款審核方面的問題提出採訪要求,接線客服告訴記者,會把採訪要求記錄後彙報,不過截至發稿前,瑞科迪公司方面一直沒有聯繫記者。

儘管瑞科迪公司未解釋陽憲勇如何能申請下來汽車貸款,但新京報記者探訪發現,審核不嚴甚至造假過審,已成為汽車金融貸款行業一個突出問題。

今年10月5日,新京報記者以購車人的身份,在安徽某地汽車市場諮詢貸款業務,對方表示,貸款手續十分簡單,只需提供一張身份證便可以,按照身份證查下徵信,只要徵信沒有問題,當天便能發放貸款。發放貸款的機構既有銀行,也有汽車金融公司,「銀行的貸款利息低一點,審核也會嚴一些,如果從銀行辦不下來汽車貸款,我們再推薦你去辦理金融公司的貸款。」這位銷售人員說,相比於前幾年,最近車貸審核明顯寬鬆了很多,「以前業務員還要去客戶家裡看看,做一些背景調查之類的,現在都不需要了。」

在另一家汽車銷售網點,記者表示想以別人的名義辦理汽車貸款,銷售人員表示也可以,確定購車後他們會把汽車金融公司的業務員叫來,現場辦理貸款手續,一般當天就能放款。

一位汽車金融公司的地方代理商對新京報記者表示,汽車銷售公司,尤其是銷售人員,還有辦理貸款的業務員,只要促成一單交易,就能拿到不菲的提成。以陽憲勇的購車情況為例,賣車佣金、貸款提成和保險提成這些加在一起最起碼有七八千塊錢,他們為了拿到這些提成,就會想辦法促成交易,「現在金融公司內卷比較厲害,公司層面給業務員下放了很大權限。」

這位地方代理商介紹,為了業績一些業務員哪怕是明知一些購車人不符合辦理貸款的條件,他們也會睜一隻眼閉一隻眼,「出現智障人士都能辦下來貸款的情況,很大可能是通過材料造假的方式矇混過關的。」

智障人士被包裝成「工兵型」

事實上,陽憲勇的遭遇並非孤例,智障人士淪為「背債工具人」的案例並不少見。新京報記者梳理多起案件發現,為了順利辦下來貸款,騙貸者通常會在申請貸款的材料上造假,把智障人士包裝成各種身份。

2022年,有智力障礙的李女士被人從老家騙到河南鄭州,背負了9萬餘元的汽車貸款和一筆21.6萬元的車貸擔保。

新京報記者調閱相關貸款資料後發現,日常在河南南陽老家務農、沒任何收入的李女士,成了年收入10萬元的「工兵型」人士。而她已去世的配偶,也被編造為仍在工作,且年收入10萬元。

李女士購車的4S店工作人員介紹,申請車輛貸款時,放款方只核實申請人身份證、手機號等信息,而貸款人供職的工作單位只要是真實存在,收入一般是貸款人自行填寫,並不查證銀行流水,配偶的信息也是由當事人提供,這些信息不需核實。

同樣是在河南鄭州,據河南廣播電視台報導,2023年1月29日,一名在快遞網點工作的智力二級殘疾男子,名下突然多出15萬元車貸。家屬查詢徵信信息才發現,這名智力障礙男子的工作單位居然變成了某醫院。據發放貸款的銀行工作人員介紹,當時看到申請材料均符合要求,其便通過遠程影片的方式為他辦理了貸款業務。

2024年初,江西撫州市公安局臨川分局破獲了一起類似的貸款詐騙案。據警方介紹,該詐騙團夥有專人對貸款客戶進行全方位包裝,在「背債人」、金融機構和第三方銷售公司之間詐騙,靠出售「套貸車」獲利,讓「背債人」背債,而自己逍遙法外。智障人士、低保戶、殘疾人等群體成為他們眼中理想的「徵信白戶」。

以陽憲勇名義貸款購買的汽車。警方介入後,他的家人才第一次見到這輛車。受訪者供圖

以陽憲勇名義貸款購買的汽車。警方介入後,他的家人才第一次見到這輛車。受訪者供圖另據檢察日報報導,2023年廣東省恩平市法院審理一起借貸案件時,就發現被告馮新(化名)是一名智障人士,但是卻在某銀行辦理了分期購車貸款業務,後因拖欠還款被銀行訴至法院,出庭時馮新的母親情緒非常激動,認為他兒子是被人利用了,「我的兒子連話都說不清,怎麼可能去貸款?」

廣東省恩平市法院認為該案可能存在刑事犯罪,遂將線索移交公安機關。後經公安機關調查發現,原來有兩名與馮新相熟的人,故意利用他騙取貸款。他們瞭解到當地有一個車行能夠貸款買車,便帶著馮新到銀行填寫資料,順利辦理了車貸,還以馮新的名義提走了一輛車,之後那輛車很快被變賣。

像馮新這樣的智障人士背上貸款是否為個案?是否還有其他類似的受害人?為此,恩平市檢察院進行了全面排查,從當地衛健、殘聯、民政等部門調取相關數據後,分別將嚴重精神障礙患者名單與中國球證文書網的當事人信息、低保金髮放人員名單等進行碰撞比對,篩選出金融領域案件中當事人為嚴重精神障礙患者的相關信息,相關精神障礙患者因存款超過限額被取消低保資格、因名下登記車輛被取消低保資格等相關線索,經初步排查,未發現異常情況。

恩平市檢察院還向相關部門發出檢察建議,督促依法核查相關情況,全面排查低保戶、殘疾人、嚴重精神障礙患者等特殊困難群體救助情況。

中國汽車流通協會汽車金融分會副秘書長周偉表示,出現智障人士背上車貸的情況,說明一些金融機構審查流程不嚴謹,業務方面存在一定的漏洞。據他瞭解,目前很多汽車金融機構在作業流程上其實相對比較嚴謹,但由於有些金融機構自身對市場風險瞭解不夠清楚,加之一些汽車金融機構比較依賴合作商在地方上開展業務,這些因素都會降低汽車金融機構的風控管理能力。

周偉建議汽車金融機構在做貸款審核時應運用更多的數字化技術,增強對無民事行為能力申請人的識別能力,在合規的前提下,也可以嘗試爭取與民政部門共享數據,提高識別風險的能力。

多家汽車金融機構因風險管控不到位被罰

一名汽車金融業內人士告訴記者,近年來汽車騙貸案件總體呈多發態勢。

新京報記者檢索公開資料發現,最近一兩年各地公安機關公佈了數起規模較大的汽車騙貸案件:2023年寧夏賀蘭縣公安局打掉一個跨省購車騙貸犯罪團夥,抓獲犯罪嫌疑人6名,涉案金額達1370餘萬元;2023年6月,山東德州警方偵破一起特大涉汽車貸款詐騙案,涉及全國24個省份,貸款詐騙金額達6000餘萬元;2023年2月,山東棗莊警方破獲一起汽車貸款詐騙案,抓獲犯罪嫌疑人16人,20多家金融機構被騙貸……

「汽車貸款有抵押物,比信用貸款看起來更為可靠,這幾年銀行或者金融公司介入比較多,導致行業內卷,追求審核速度放款速度,風控能力沒有提上去。」一位業內人士告訴記者,汽車金融行業信息不透明,市場缺乏健全的信用體系,加之平台自身風控能力不足,造成企業無法有效地規避包括騙貸在內的欺詐行為。

另一位就職於汽車金融公司的業內人士解釋說,壞賬率過高會導致金融公司經營成本過高,而這些成本最終也會以提高貸款利率的形式,轉嫁到貸款客戶身上。

新京報記者梳理各地金融監管部門開出的罰單,發現近期確有不少汽車金融公司因內控管理不到位、轉嫁經營成本等違規違法行為被監管部門處罰。

2024年9月20日,重慶金融監管局公開的一則行政處罰信息公開披露,長安汽車金融有限公司涉及三項主要違法違規事實:附加貸發放審核不審慎;侵害金融消費者的自主選擇權,違規將自身風控成本轉嫁給客戶;二手車業務風險管控不到位。

2023年10月31日,浙江金融監管局對平安銀行股份有限公司汽車消費金融中心溫州分中心作出處罰決定,其主要違法違規事實包括對合作機構管理不到位,準入盡職調查、審查不到位,日常管理缺失,汽車金融業務開展不審慎。

2022年6月23日,寶馬金融(中國)有限公司也曾因貸款業務開展不審慎、轉嫁經營成本、內控管理不到位等3項違法違規行為,被監管部門責令改正並被罰款120萬元。

「在當前激烈的競爭環境下,所有的汽車金融企業都要合規有序地展業,在合規的基礎上做創新,保障好消費者的權益,這是企業長久發展的生命線。」周偉認為,汽車金融機構也要承擔起社會責任,幫助普通人樹立風險意識,避免一些弱勢群體成為一些騙貸團夥的利用工具。

今年年初,國家金融監管總局製定發佈的《汽車金融公司監管評級辦法》中明確提到,對於風險較大的汽車金融公司,限制開展高風險業務,引導汽車金融行業規範化發展。周偉介紹說,這一監管舉措通過施加外部壓力的辦法,無疑能促使汽車金融公司健全自身的風險管理體系。

新京報記者 韓福濤 程亞龍

編輯 甘浩

校對 劉越