特朗普宣佈勝選:會否打亂美聯儲降息路徑,如何攪動全球金融市場

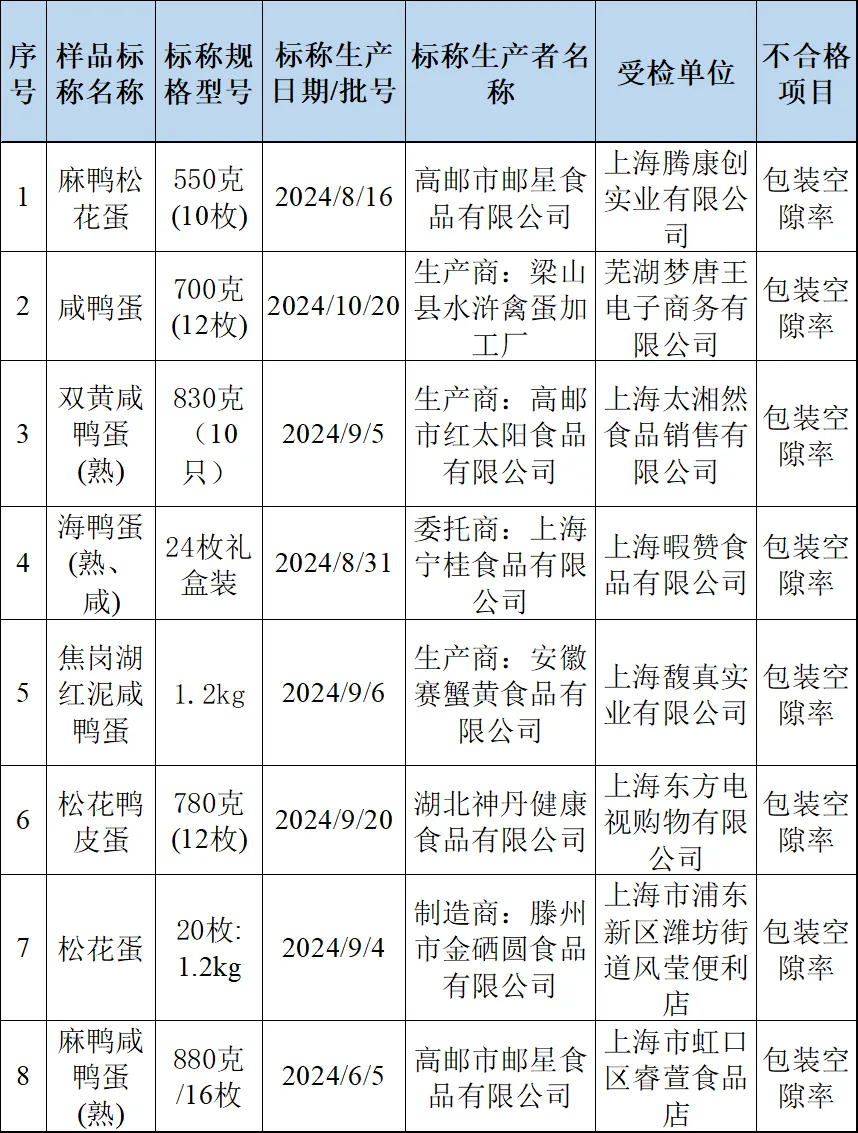

美聯儲 新華社 資料圖

美聯儲 新華社 資料圖涵蓋美國大選、美聯儲議息,以及國內增量政策審議落地三件大事的「超級周」已過半。據新華社報導,美國共和黨總統候選人特朗普11月6日淩晨宣佈在2024年總統選舉中獲勝。美聯儲議息結果將於香港時間11月8日(週五)淩晨揭曉,這也是美國總統大選塵埃落定後的首次議息會議。

特朗普當選美國總統後,將如何影響美國經濟以及美聯儲的政策路徑?又將會如何攪動全球金融市場?

美聯儲本週降息25個基點的預期未變

低於預期的非農數據、出現反彈的CPI或許並不是美聯儲想要的數據。美國10月非農新增就業人數驟降至1.2萬人,遠低於預期。美國9月CPI同比上漲2.4%,高於市場預期的2.3%;核心CPI同比漲幅則出現反彈,從8月的3.2%反彈至3.3%。

儘管如此,市場仍押注美聯儲將於11月議息會議上降息25個基點。芝商所CME Group的數據顯示,截至發稿,市場預計美聯儲11月將聯邦基金利率的目標區間下調25個基點的概率為97.5%,維持不變的概率為2.5%。

中國人民大學經濟學院原常務副書記兼副院長、教授王晉斌對澎湃新聞分析稱,從通脹趨勢角度看,美國通脹仍明確處於下行階段。儘管美國9月核心CPI有所反彈,但PCE(個人消費支出價格指數)與CPI下行趨勢仍較為明顯,且PCE正在向2%收斂,疊加美國近期勞動力市場軟化等情況,綜合來看,美聯儲將於11月如期降息25個基點。

東方金誠研究發展部高級副總監白雪對澎湃新聞表示,9月核心CPI反彈並不影響美聯儲漸進式降息步伐,11月會議美聯儲將降息25個基點。她分析,美國去通脹進程總體較為順利,通脹水平延續向下已超過6個月,且核心通脹中權重最大的房租價格也處於下行通道,9月核心CPI增速反彈主因運輸和醫療價格、二手車價格的推動作用,尚不足以形成「再通脹」的基礎。同時,美國10月非農新增就業數據與3個月新增就業平均值趨勢、就業結構、失業人數、職位空缺數以及勞動參與率均顯示,美國就業已經放緩。在二次通脹風險偏低以及就業放緩的背景下,預計美聯儲11月仍將繼續降息25個基點。

聯合資信主權部總經理李為峰對澎湃新聞表示,目前,美聯儲的貨幣政策處於「進退兩難」的局面,面臨就業市場走軟和通脹壓力回升的矛盾。考慮到目前美國的利率中樞依舊很高,可能會對美國經濟的投資和消費產生擠出效應,進一步製約未來經濟增長,美聯儲11月大概率會繼續降息25個基點。

特朗普經濟政策會否改變美聯儲政策路徑

特朗普宣佈獲勝亦被認為是美聯儲下一步貨幣政策需要面對的一個重要的不確定性因素。

特朗普的經濟政策傾向於「對內減稅,對外增加關稅」,同時限制移民,放鬆企業管製。美聯儲一直標榜其獨立性,但新任總統的經濟政策或將推高美國國內通脹,從而影響美聯儲降息路徑。多位接受採訪的專家告訴澎湃新聞記者,特朗普的稅收政策和移民政策將推高通脹,從而影響美聯儲貨幣政策。

王晉斌認為,特朗普的稅收政策將增強美國通脹。對美國國內,特朗普降低企業稅的政策將減輕企業負擔,對美國本土企業投資、吸引全球製造業流向美國都有所影響;對外,特朗普徵收高關稅或將推高進口價格,抬高美國通脹,從而影響美聯儲未來貨幣政策的變化。

李為峰表示,特朗普的稅收政策傾向於通過對企業減稅激發企業活力,配合美國的製造業回流政策,吸引更多的外商直接投資,形成經濟增長閉環。然而,其稅收政策和移民政策的疊加可能會導致勞動力市場用工短缺,助推成本推動型通脹走高。同時,加征關稅可能推高進口商品價格,轉嫁成本給消費者,加劇輸入性通脹。如果美國通脹壓力再度走高,美聯儲的降息節奏或將放緩,不排除出現暫停降息甚至加息的可能。

上海交通大學上海高級金融學院教授、美聯儲前高級經濟學家胡捷對此的看法有所不同。他對澎湃新聞表示,特朗普當選對通脹帶來的不利影響基本可以忽略,其限制非法移民的政策雖然不利於抑制通脹,但影響有限,不至於導致明顯的通脹反彈。加關稅不利於物價,但隨著彙率的反向浮動,通脹效應也會逐漸消失,這已為歷史數據所證明。同時,特朗普大概率會放鬆對傳統能源的管製,從而增加產量,抑制油價,有利於通脹的降低,使得降息過程更加順利。特朗普支持傳統能源工業,也會導致原油供給增加價格降低。從控制通脹的角度看,特朗普當選會讓通脹反彈的風險降低。

白雪分析,特朗普對外加征關稅、對內減稅政策(包括對企業以及個人),以及限制移民的政策都有引發通脹的風險。總體看,特朗普經濟政策組合將推升美國通脹壓力,加之其政策必然會導致財政大幅擴張,可能導致美聯儲在進行貨幣政策決策時更加謹慎,降息步伐可能會放緩。但由於短期內美國經濟總體來看易下難上、通脹仍處於趨勢性回落狀態,加之新政府的政策效果需要在長期得以體現,特朗普的經濟政策並不會對美聯儲貨幣政策的整體方向造成本質影響。

被攪動的全球金融市場

進入「超級周」以來,金融市場亦高度關注美國大選。11月6日,隨著特朗普領先優勢更趨明顯,美元指數出現了大漲。截至發稿,美元指數站上105,漲幅超過1.3%。與此同時,國際黃金和原油價格均出現下跌,跌幅均超過1%。股市方面,日經225收漲2.61%,歐洲主要股市也出現了不同程度的上漲。 美股股指期貨也出現了大幅上漲,截至發稿,道鍾斯股指期貨日內漲3%,納指期貨漲1.66%,標普500指數期貨漲2.3%。

多位專家對澎湃新聞分析稱,特朗普的經濟政策或將有利於美元走強。

王晉斌表示,特朗普希望用「對內減稅、對外加關稅」的政策吸引企業去美國建廠生產,吸引製造業回流。這一政策支持美國經濟,但帶來全球貿易摩擦,同時帶來通脹,促使美聯儲將利率維持在相對高位,有利於美元走強。不過,具體走強幅度還有待觀察。

白雪分析,從對美元彙率的影響上看,由於其移民與關稅計劃將刺激通脹,而減稅和放鬆管製會在一定程度上刺激經濟增長,以及特朗普的貿易政策將導致被加征關稅經濟體貨幣貶值,總體上看將推動美元走強。

李為峰也認為,特朗普經濟政策將導致美元走強。他表示,儘管特朗普提出的加征關稅政策可能引發貿易夥伴的反製並對美國經濟及就業造成負面影響,但其提出的降低企業稅率、獎勵國內生產、放鬆監管、降低能源價格等措施還是有望吸引更多美國製造業回流及部分外資流入。特朗普一直希望通過美元走弱來推動對外貿易及製造業發展,但其當選意味著美國財政赤字及通脹有進一步上升的可能,美國利率水平可能會在較長的時期內維持相對高位,這實際上將導致美元走強。

同時,多位專家提到,特朗普經濟政策利好部分美股,但會給新興金融市場帶來一定的壓力。

王晉斌認為,特朗普本次的稅收政策、移民政策、能源政策較上一任期有一定的延續性,總體延續了此前對富人和企業的低稅率,對外的高關稅,對傳統能源的支持與對移民的限制。不過,與8年前相比,特朗普對金融、技術創新的管製更加有所放鬆,包括支持加密貨幣等,這也是眾多高科技企業支持特朗普的重要原因之一。

李為峰表示,特朗普在加征關稅、降低企業稅率、放鬆監管等方面的政策與上一任期基本保持一致,但在細節及力度上有所差別。例如,特朗普在加征關稅方面可能會更加激進,計劃對美國所有進口商品加征10%的關稅,範圍較上一任期的政策明顯擴大;特朗普在上一任期將企業所得稅率從35%降至21%,本次當選後計劃降至20%,對於在美國生產的公司則可以進一步降至15%;放鬆監管的範圍可能會進一步擴大,涉及能源、金融、人工智能、汽車、加密貨幣等多個行業。

李為峰表示,對於美股而言,部分行業,如石油、天然氣等傳統能源行業,以銀行為代表的金融行業,以汽車為代表的製造業,基建行業等,可能受益於特朗普提出的相關政策。對於新興市場而言,美元走強、利率維持相對高位及貿易保護措施等或將導致新興市場面臨彙率波動、外資流出、資本市場動盪等風險,尤其是那些對出口及美元融資較為依賴的國家。

白雪表示,美元升值將對新興市場經濟體,特別是依賴美元融資的國家產生負面影響,加劇其本幣貶值、融資及償債壓力,並引發因資本外流而導致的資產價格與金融市場動盪風險。

王晉斌也認為,美元走強會給其他新興市場的貨幣市場或彙率市場帶來一定的壓力。