ETF日報:市場可能會走一段時間的寬幅震盪行情,近期或比較適合網格交易策略

今日大盤早間縮量震盪,午後單邊下跌,截至收盤,上證指數跌1.73%報3379.84點,深證成指跌2.83%,創業板指跌3.4%,量能方面,A股全天成交1.87萬億元,小幅縮量。盤面上,軍工、電子回調較多,銀行板塊逆市飄紅。

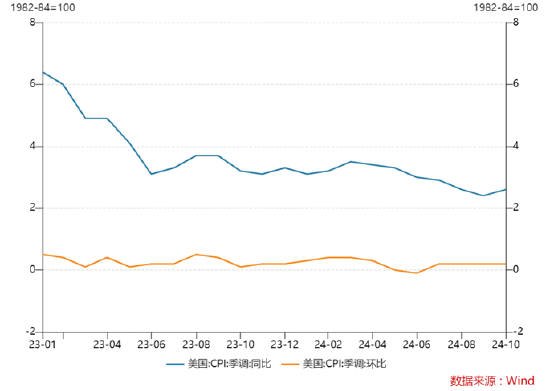

海外方面,美國10月CPI數據公佈,10月CPI同比增長2.6% ,高於前值、符合預期;環比持平前值的0.2%。核心CPI同比增長 3.3%,環比增長0.3%,均持平前值、符合預期。分項看,核心CPI的粘性可能主要由於權重較大的住房項價格導致(10月住房價格環比0.4%,前值0.2%)。

整體來看,美國通脹持續回落。數據公佈後,明尼阿波利斯聯儲主席Kashkari指出“通脹往正確的方向移動”。市場對於後續降息的預期也小幅升溫,Fed Watch數據顯示的12月降息25bp和不降息的概率分別為80.7%和19.3%(前值分別為58.7%和41.3%)。2年期美債收益率回落6bp至4.28%,但受特朗普交易影響,10年期美債收益率小幅上升3bp至4.45%;美元指數繼續走高、金價走低。

目前美國的經濟數據依然顯示出一定韌性,美國24年10月ISM服務業PMI為56.0,高於預期及前值,創2022年7月以來新高。11月美國密歇根大學11月份消費者信心指數報73.0,高於預期及前值,為7個月以來最高,超預期上行。結合此前11月FOMC會議上,鮑威爾偏鴿發言, “美聯儲開啟降息週期+海外經濟具韌性”的海外宏觀背景下,曆史經驗看對於國內權益資產可能依然構成一定利好。

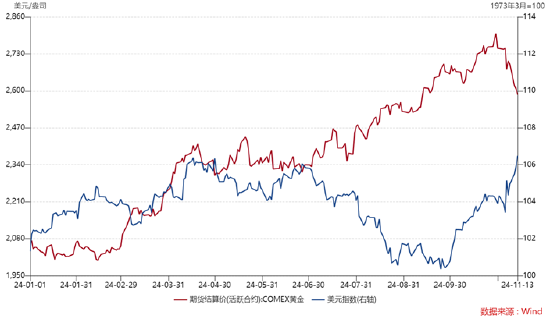

金價最近回調較多, COMEX黃金跌破2600點,11月以來跌幅約6.88%(數據來源:WIND,時間區間2024/11/1-2024/11/14)。

回調原因可能來自多方面:一方面,美國大選“靴子落地”,不確定性緩解,對於金價有一定壓製;另一方面,“特朗普交易”下,美元持續走高,壓製金價。此外美國大選前,金價再創曆史新高,短期利多出盡、多頭或有了結意願,也一定程度加速了金價下探。

短期市場博弈情緒較重,波動可能放大;但中長期金價或有支撐。特朗普的政策主張來看,強美元、平息地緣政治衝突等主張可能對金價有一定影響,但中期抬升的通脹預期、擴大的財政赤字對於金價可能有一定利好。

後市長期看,貨幣超發及財政赤字貨幣化背景下,美元信用體系受到挑戰;加上全球地緣動盪頻發推動資產儲備多元化,黃金作為安全資產的需求持續提升。全球“去美元化”的趨勢使得黃金有望成為新一輪定價錨,使得貴金屬有望具備上行動能。感興趣的小夥伴可以繼續關注,或可考慮逢低佈局黃金基金ETF(518800)。

上市以來,中證A500ETF(159338)持續吸金,截止昨日收盤,該基金份額超232億份,規模超234億元。今日全天成交仍舊活躍,換手率12.63%,成交額約29.33億元。資金關注程度持續高漲。

中證A500指數從各行業選取市值較大、流動性較好500只證券作為指數樣本,反映各行業最具代表性上市公司的整體表現。93個中證三級行業中,中證A500指數覆蓋了91個,覆蓋率達到98%,而滬深300對中證三級行業的覆蓋率僅為68%。

此外,中證A500指數包含至少80個中證三級行業“龍一“,至少100個三級行業“龍二“或“龍三”,真正實現了“龍頭薈萃”。 從業分佈來看,中證A500指數攻守兼備,包括了約50%傳統價值型行業(金融、原材料、消費、能源、公共事業)和約50%新興成長型行業(工業、信息技術、通信服務、醫藥衛生行業,占比合計高於滬深指數約10%)。

結合本輪行情特點,中證A500這樣行業均衡的龍頭標的組合或是當下較優選擇。此輪行情特點較為鮮明。首先,反彈速度極快,幾乎沒有右側參與機會;而超預期的單邊行情結束後,回調深度亦超出預期,或是中長期配置良機。其次,之前較長時間內價值風格較占優,成長風格由於風險偏好壓製,表現偏弱,近期隨著市場風險偏好的提升,成長風格有望跑出超額。

最後,本次行情市值因子區分度並不顯著。近120交易日內,中證A500指數雖然相對於中證2000略有跑輸,但結合最大回撤來看,押注小盤似乎性價比不高。因此,穩步、配置中大市值行業龍頭——中證A500或是當下的較優選擇。

數據來源:wind,國泰基金量化投資部

中長期來看,中證A500指數當下的位置決定了較為理想的賠率,而勝率或取決於投資者的時間和耐心。向下來看,中證A500指數4300點附近存在跳空缺口。這樣的交易籌碼斷層來自於估值邏輯的切換。因此,在邏輯證偽以前,4300點存在較強的支撐。而向上來看,20-22年的核心資產牛市中,上方籌碼集中。籌碼密集區下沿對應A500指數點位5500點,可能有一定的拋售壓力。

因此,中長期來看,中證A500仍處於相對位置偏低的區域,當下配置的賠率依然較為理想。而隨著經濟基本面預期的改善和市場風險偏好的逐步抬升,在底部支撐不斷夯實的當下,投資的勝率或取決於投資者的時間和耐心。感興趣的投資者可繼續關注中證A500ETF(159338)。

數據來源:wind,國泰基金量化投資部

近期來看,“強預期弱現實”的投資環境下,中證A500指數或維持寬幅震盪的走勢,可考慮高拋低吸的網格策略。複盤近年來的震盪行情,我們發現,震盪多發生於短期單邊行情後。分析其原因,估值定價角度來看,單邊運行通常源於中長期估值邏輯的短期切換。單邊走勢後較大概率會圍繞新的估值中樞進行震盪。籌碼結構角度來看,市場的單邊運行通常帶來較大規模的套牢盤或者獲利盤,需要較長時間的消化和籌碼換手。因此,我們判斷市場可能會走一段時間的寬幅震盪行情,近期或比較適合網格交易策略。

整體來看,投資者可以關注場內規模最大、流動性最好的中證A500ETF(159338),或可考慮“中長期把握底倉,短期內高拋低吸”的“底倉+網格”策略。

風險提示:投資人應當充分瞭解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資並不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。無論是股票ETF/LOF/分級基金,都是屬於較高預期風險和預期收益的證券投資基金品種,其預期收益及預期風險水平高於混合型基金、債券型基金和貨幣市場基金。基金資產投資於科創板和創業板股票,會面臨因投資標的、市場制度以及交易規則等差異帶來的特有風險,提請投資者注意。板塊/基金短期漲跌幅列示僅作為文章分析觀點之輔助材料,僅供參考,不構成對基金業績的保證。文中提及個股短期業績僅供參考,不構成股票推薦,也不構成對基金業績的預測和保證。以上觀點僅供參考,不構成投資建議或承諾。如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,並根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。基金有風險,投資需謹慎。

特約作者:國泰基金