龍年首場發行大戰來襲!十大公司“官宣”!

龍年第一場基金髮行大戰即將上演。

2月2日,國內首批10只中證A50ETF同時獲批,而趕在春節前夕,上述10只中證A50ETF已經悉數發佈相關招募文件,“官宣”發售日期。

相關公告顯示,2月19日,也就是春節後的第一個週一,10只中證A50ETF同時開賣,發行時長僅10個工作日。業內人士預測,可能會有基金公司選擇“閃電戰”的方式迅速結束髮行,搶占上市先機。

此次首批中證A50ETF也選擇限額髮行,均統一設置了20億元的募集上限。

在多路資金湧入下,股票ETF過去一年增勢迅猛。Wind數據顯示,截至2月8日,股票ETF自2023年年初以來“吸金”逼近8000億元,股票ETF也是基金公司在權益基金規模爭奪上的主戰場。作為國內又一個重磅寬基指數產品,中證A50ETF勢必又將在頭部基金公司引發新一輪比拚。

首批中證A50ETF即將來襲

從正式獲批到定檔、發行,首批中證A50ETF正在緊鑼密鼓地向前推進。

隨著10只中證A50ETF近期先後披露招募說明書等相關文件,首批中證A50ETF的發行日期也正式敲定。

相關公告顯示,上述10只中證A50ETF選擇在2月19日同時開賣,募集截止日為3月1日,前後近10個工作日時間。

首批中證A50ETF均控製首發規模,紛紛設置了20億元募集上限,這也意味著10只基金最高募集總額也僅有200億元。

10家基金公司的中證A50ETF認購費率也趨同,均設置了50萬份以下0.8%;50~100萬份0.5%;100萬份以上1000元/筆的銷售費率。

尤為值得一提的是,首批中證A50ETF均設置了較低的費率,管理費率加上託管費率僅0.2%,處於目前股票ETF的最低水平。

首批中證A50ETF在認購方式上有所差異,工銀瑞信、易方達、華泰柏瑞、平安4家基金公司旗下中證A50ETF目前僅開通網上現金認購和網下現金認購2種方式,暫不開通網下股票認購,其餘6家基金公司則採用包括網上現金認購、網下現金認購、網下股票認購在內的3種認購方式。

從銷售機構上看,各大券商都不會缺席中證A50ETF的發行大戰,例如,光大證券、華泰證券、海通證券、國信證券分別擔任易方達中證A50ETF、華泰柏瑞中證A50ETF、工銀中證A50ETF、嘉實中證A50ETF的發售協調人。多家滬深交所會員單位也均會參與中證A50ETF的發行。

“漂亮50”新典範

實際上,目前市場上有上證50、深證50、MSCI A50、富時A50等“漂亮50”指數,而2024年1月2日正式發佈的中證A50指數,是在各行業中選取50只代表性大市值公司,並創新引入ESG可持續投資理念,旨在更全面、真實地反映國民經濟中重要行業龍頭公司的整體表現,被市場稱為“漂亮50”典範。

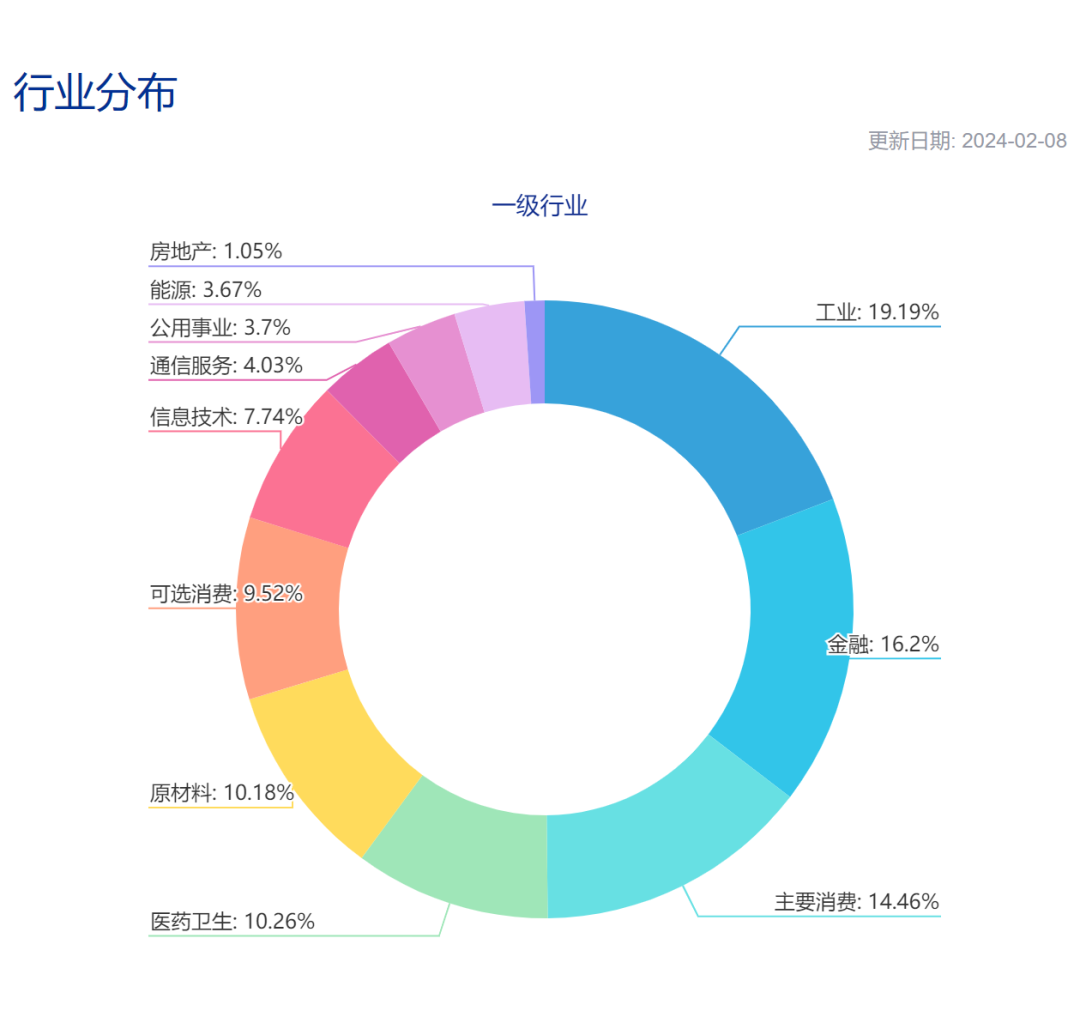

具體來看,中證A50指數樣本兼具大市值屬性與行業代表性。截至2024年2月8日,指數自由流通市值達到6.95萬億元。從行業分佈來看,工業占比最高,為19.19%;隨後是金融和主要消費,占比分別為16.2%和14.46%,三大行業共計占比近一半。

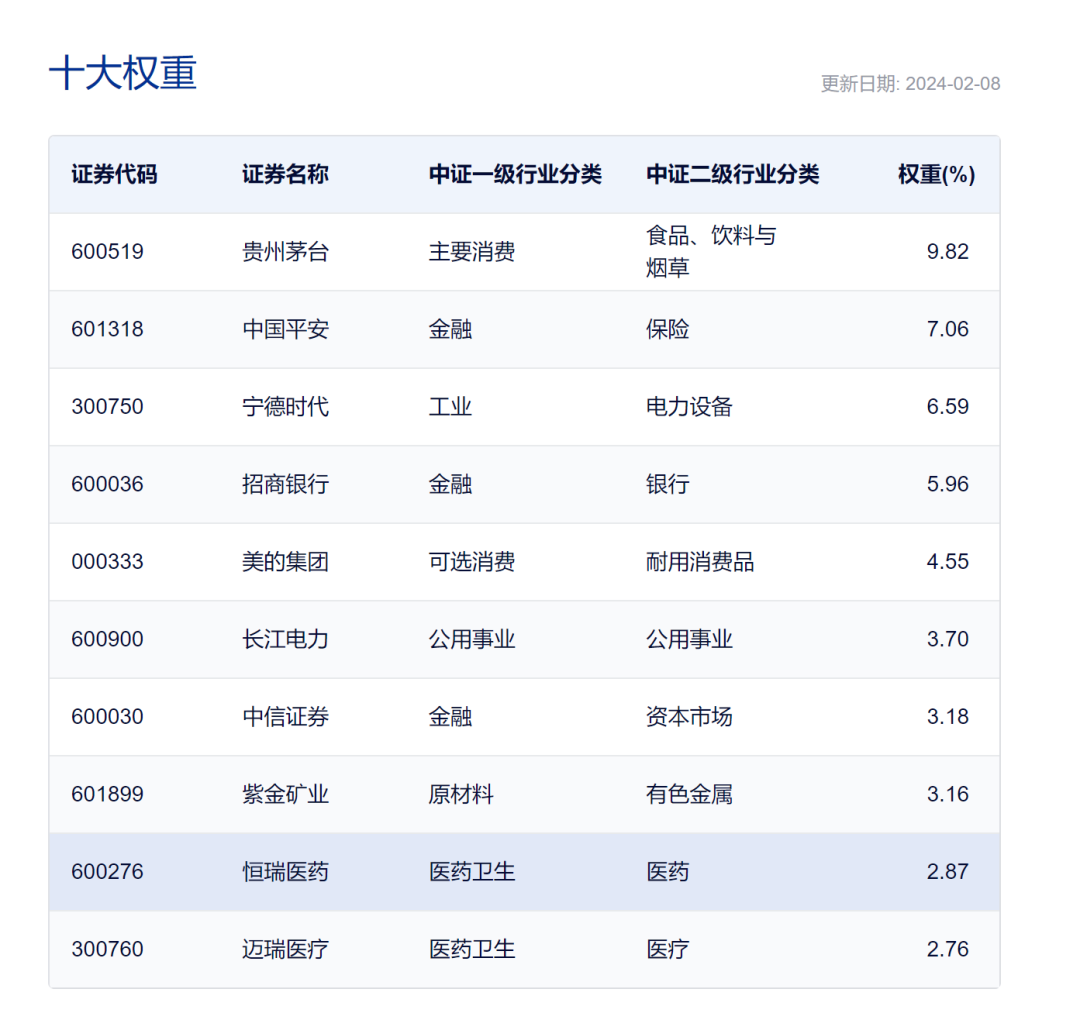

中證A50指數的樣本股來看,囊括了傳統及新興行業龍頭,聚合了一批既處於優質賽道又屬於優等生的上市公司。前十大重倉股來看,貴州茅台、中國平安、寧德時代、招商銀行、美的集團等位列其中。

與傳統寬基指數相比,中證A50指數在編製方案上就有自己的“獨特之處”。這一指數引入ESG、行業佈局、互聯互通等編製因子——剔除了ESG得分較低的企業、分行業優選大市值龍頭以及所選樣本股皆為互聯互通標的。

可以說,中證A50指數集中了一批我國各行業中的領軍企業,以全新面貌刻畫了A股各行業代表性龍頭的整體表現,為境內外資金配置A股核心資產提供了重要工具。

華寶基金也表示,中證A50指數的樣本股一直是公募基金等內資機構投資者,以及以北向資金為代表的外資機構投資者重倉的核心資產。其中,北向資金自開通以來就持續加倉中證A50指數成份股,據Wind數據統計,截至2023年12月31日,北向資金持有中證A50指數樣本股的市值達8046億元,市值占比高達40.2%。

此外,A股經過兩年多時間的調整,截至2023年12月31日,中證A50指數的PE中位數已回落至曆史低位,中長期配置性價比凸顯。

核心資產或均值回歸

看準A50投資價值

2024年市場震盪之下,不少投資人士認為核心資產或上演均值回歸的行情。

華泰柏瑞指數投資部李茜表示,受到美聯儲加息、地緣衝突對全球權益資產系統性風險釋放、國內經濟漸進式複蘇等影響,核心資產自2021年春天調整至今已兩年有餘,已回調50%左右,估值水平已回到2019年年初水平。過度悲觀預期需要被修正,核心資產作為強beta品種,其定價不僅受到國內信用擴張、流動性、估值影響。同時也是外資的重倉股,受到海外流動性的影響。

“展望2024年,在國內積極財政政策的前置、全面進入補庫存週期、中美經濟週期錯位三因素共振下,核心資產‘均值回歸’是大勢所趨,機會可能大於風險。”李茜表示。

李茜還表示,在經濟轉型升級與國家政策支持的雙重作用下,中證A50指數憑藉更加科學合理的指數編製規則,加之可觀的中長期表現,或將成為境內外資金配置A股核心資產的新方式。

富國中證A50ETF擬任基金經理蘇華清也表示,從流動性來看,外資回流可期,內資持續大幅流入,市場整體流動性有所回暖。從大資金流入方向看,1月期間大資金頻頻買入滬深300等大寬基產品,在此期間帶動了部分市場寬基指數上漲。整體而言,站在當前時點,隨著經濟景氣程度底部回暖,流動性利好大盤,疊加後續相關政策出台,或有望帶動大盤。

大成基金指數與期貨投資部也表示,從市場環境來看,目前A股估值處於長期低位區域,修復空間較大。宏觀層面,一方面國內重要會議多次指出科技創新、先進製造、綠色發展等轉型升級方向,另一方面海外美元降息預期,外資有望將目光轉向A股核心資產。以上環境因素均利好中證A50長期生命力。

摩根資產管理中國首席執行官王瓊慧認為,伴隨政策逐步落地,經濟增長繼續複蘇,市場情緒或得到一定提振;在基本面方面,工業企業補庫存有望見底回升,盈利預測或進一步上修,市場中盈利前景穩定的板塊和標的可能存在估值修復的空間。無論從股債風險溢價,還是從目前偏低的估值曆史分位來看,中國股市均具有中長期的投資價值。尤其是經過了三年的回調,中國的核心資產已經迎來了配置時點。

(來源:中國基金報 記者:方麗 陸慧婧)

(編輯:畢鳳至)