“五一”假期人民幣彙率飆漲

“五一”假期期間,離岸人民幣兌美元彙率一度上漲收複7.2整數關口。

數據顯示,“五一”假期期間,離岸人民幣兌美元彙率從7.2312一路上漲至2月以來最高點7.1644,累計漲幅接近700個基點。

“這背後,是上週香港恒生指數漲幅一度接近5%,帶動全球資本對人民幣彙率等中國資產的配置興趣驟然升溫。”一位香港銀行外彙交易員告訴記者。尤其是不少全球基金在買漲港股同時,紛紛加倉離岸人民幣多頭頭寸。

在業內人士看來,這種狀況“不同尋常”——以往,離岸人民幣彙率漲跌與北向資金進出存在較高的正相關性。相比而言,離岸人民幣彙率與港股波動之間的相關性相對較低。

一位香港私募基金經理對此認為,“五一”假期期間同步買漲港股與離岸人民幣的海外資本,可能是基於一個全新的投資邏輯——他們看好中國經濟基本面持續好轉將令人民幣彙率與中國各類股票資產雙雙上漲。

“由於‘五一’假期期間A股休市,部分海外投資機構可能將買漲離岸人民幣,作為看漲A股指數的一種替代。”他分析說。若不是上週五美元指數觸底反彈引發離岸人民幣獲利了結盤出現,離岸人民幣很可能已順勢上漲突破7.15。

記者注意到,截至5月6日13時,在美元指數觸底反彈的影響下,離岸人民幣兌美元彙率徘徊在7.2143附近。

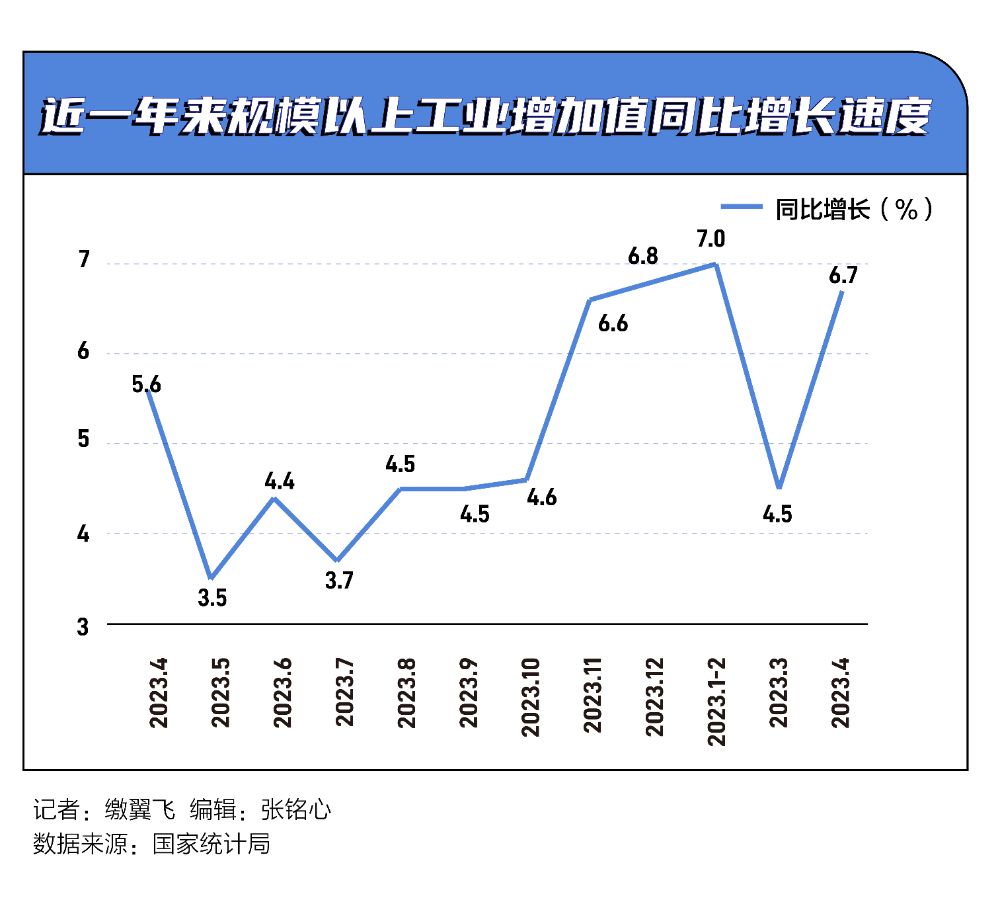

在業內人士看來,鑒於上週五美國非農就業數據弱於預期引發美聯儲9月降息預期升溫,加之中國經濟基本面持續好轉吸引海外資本繼續爭相湧入A股,未來離岸人民幣彙率仍有望穩步回升。

5月6日A股開盤後,北向資金淨流入額一度超過100億元,給離岸人民幣盤中企穩構成較強支撐。

多位境外投資機構分析師透露,過去一個月他們與美國、新加坡、東京等地區投資者溝通發現,後者對中國股票資產的交易情緒、風險偏好與配置興趣也在持續改善,這都將助力離岸人民幣彙率有望穩步回升。

假期離岸人民幣大漲“探因”

多位業內人士透露,“五一”假期期間,離岸人民幣的受追捧度不亞於港股。

5月1日~3日期間,離岸人民幣兌美元彙率連續三個交易日上漲,累計漲幅逾500個基點。尤其是5月3日當天離岸人民幣兌美元彙率一度大漲逾400個基點,若不是美元指數從104.5觸底反彈至105上方,人民幣彙率可能順勢上漲突破7.15整數關口。

在上述香港銀行外彙交易員看來,離岸人民幣之所以受海外資本強烈追捧,一個重要原因是上週香港恒生指數大漲約5%,提振了全球金融市場對中國資產的配置偏好與看漲人民幣信心。

他也認為,由於“五一”假期期間A股休市,部分海外多策略對衝基金將買漲離岸人民幣,作為看漲A股指數的替代投資。因為他們相信港股上漲勢必帶動A股指數繼續回升,A股指數回升則將觸發人民幣彙率進一步升值。

記者多方瞭解到,引發“五一”假期期間離岸人民幣彙率大漲的另一個原因,是越來越多海外資本提前將資金轉入香港市場兌換成離岸人民幣,如此他們既能對衝美元彙率下跌所帶來的彙兌損失,又能在節後通過陸股通渠道迅速進入A股投資,博取中國經濟基本面持續好轉“紅利”。

這令“五一”假期期間離岸市場的人民幣需求有所增加,進一步推高離岸人民幣彙率漲幅。

“此外,5月2日美聯儲決定暫緩縮表步伐令美元指數回落,也觸發眾多海外量化投資基金紛紛加倉離岸人民幣多頭頭寸。”前述香港私募基金經理指出。另一個需要關注的因素是,上週,日元兌美元上漲約4%,引發全球資本對日本當局干預彙市的討論,某種程度也令全球外彙市場意識到亞太貨幣貶值壓力開始減弱,觸發不少投機資本紛紛對人民幣等亞太貨幣空頭回補。

他坦言,此次離岸人民幣彙率漲幅有多大,仍然得看美元“臉色”。尤其是上週五美元指數從104.5觸底反彈收複105整數關口,令離岸人民幣衝高回落至7.2附近。

截至5月16日13時,受美元指數繼續回升影響,離岸人民幣兌美元彙率徘徊在7.2143附近。

在業內人士看來,只要北向資金繼續湧入A股市場,加之中國經濟基本面繼續好轉,離岸人民幣彙率的下跌壓力相對可控,反而有較高幾率延續5月以來的上漲趨勢。

“畢竟,5月2日美聯儲主席鮑威爾直接排除了進一步加息的可能性,令此前押注美聯儲可能加息而買漲美元的投機資本紛紛離場,這令離岸人民幣彙率的下跌壓力得到更大程度的減弱。”前述香港銀行外彙交易員指出。

中美利差倒掛幅度收窄“多米諾效應”

在業內人士看來,“五一”假期期間離岸人民幣之所以大漲的另一個原因,是中美利差(10年期中美國債收益率之差)倒掛幅度再度收窄。

“4月中旬,中美利差倒掛幅度一度逼近250個基點,但4月下旬以來,隨著10年期美國國債收益率從4.745%一路下跌,引發中美利差倒掛幅度持續收窄。”一位新興市場投資基金經理指出,尤其是受美聯儲放緩縮表步伐影響,“五一”期間10年期美國國債收益率跌至4.5%附近,令中美利差倒掛幅度收窄至219個基點。

這也引發眾多跟蹤中美利差倒掛幅度的海外量化投資基金紛紛買漲離岸人民幣。畢竟,這些海外量化投資基金始終相信——中美利差倒掛幅度與離岸人民幣呈現較高的負相關性,即中美利差倒掛幅度擴大,離岸人民幣彙率走低;反之中美利差倒掛幅度收窄,離岸人民幣彙率則走高。

這位新興市場投資基金經理認為,此次海外量化投資基金在“五一”假期期間建立大量離岸人民幣多頭頭寸,未必是短期買漲套利,而是提前佈局看漲人民幣彙率中長期升值。因為6月起美聯儲將每月減持美國國債的金額上限從600億美元降至250億美元,加之美聯儲9月降息預期升溫,都令未來美國國債收益率可能繼續回落,導致中美利差倒掛幅度進一步收窄與離岸人民幣彙率上漲。

數據顯示,在上週五美國公佈的最新非農就業數據弱於預期後,芝加哥商品交易所的美聯儲觀察工具顯示,美聯儲9月降息的可能性上漲至77%,高於上週四的約60%。

“這勢必吸引更多嗅覺敏銳的海外量化投資基金提前買入離岸人民幣多頭頭寸,坐等中美利差倒掛幅度繼續收窄的紅利。”上述新興市場投資基金經理指出,“何況,當前中國經濟基本面好轉程度好於部分新興市場國家,加之中國資產的價值窪地效應與避險屬性日益受到全球資本青睞,只要未來更多資本繼續進入中國金融市場,人民幣彙率潛在漲幅將相當可觀。”

記者也獲悉,目前不少亞太區資管機構與歐美家族辦公室也在計劃增持中國資產,因為他們意識到,自己配置中國資產的比例偏低,導致自身全球投資組合的風險對衝能力較弱,令離岸人民幣彙率擁有新的升值動能。

(作者:陳植 編輯:周炎炎)