1.73萬億“聰明錢”A股掃貨買了什麼?

隨著A股上市公司一季報披露收官,備受市場關注的險資、社保基金和QFII等各大機構持倉數據浮出水面。

Wind統計數據顯示,719家A股上市公司的十大流通股股東有QFII身影,險資和社保基金分別現身754只和659只個股的前十大流通股股東,QFII、險資和社保基金合計持股市值近1.73萬億元。

值得關注的是,社保基金相關賬戶一季度末持倉市值合計4260億元,創曆史新高。作為長線機構投資者和“耐心資本”,社保基金投資風格總體較為穩健,截至一季度末,持倉市值排名靠前的均為低估值價值股,包括農業銀行、工商銀行、中國人保等。

國海證券分析師胡國鵬認為,社保基金出於對資產安全性、長期性的考量,對低波紅利資產的持倉相對較高,從曆史倉位看,當前仍具備提升空間。

對於追求“絕對收益”的險資,金融股依舊是其重倉板塊,從增持情況來看,食品、銀行和電信服務是險資加倉的重點。

外資主力QFII在一季度新進556家上市公司,減倉388家。據21世紀經濟報導記者統計,這些QFII新進的公司普遍業績向好,主要來自技術硬件與設備、材料、生物科技等行業。

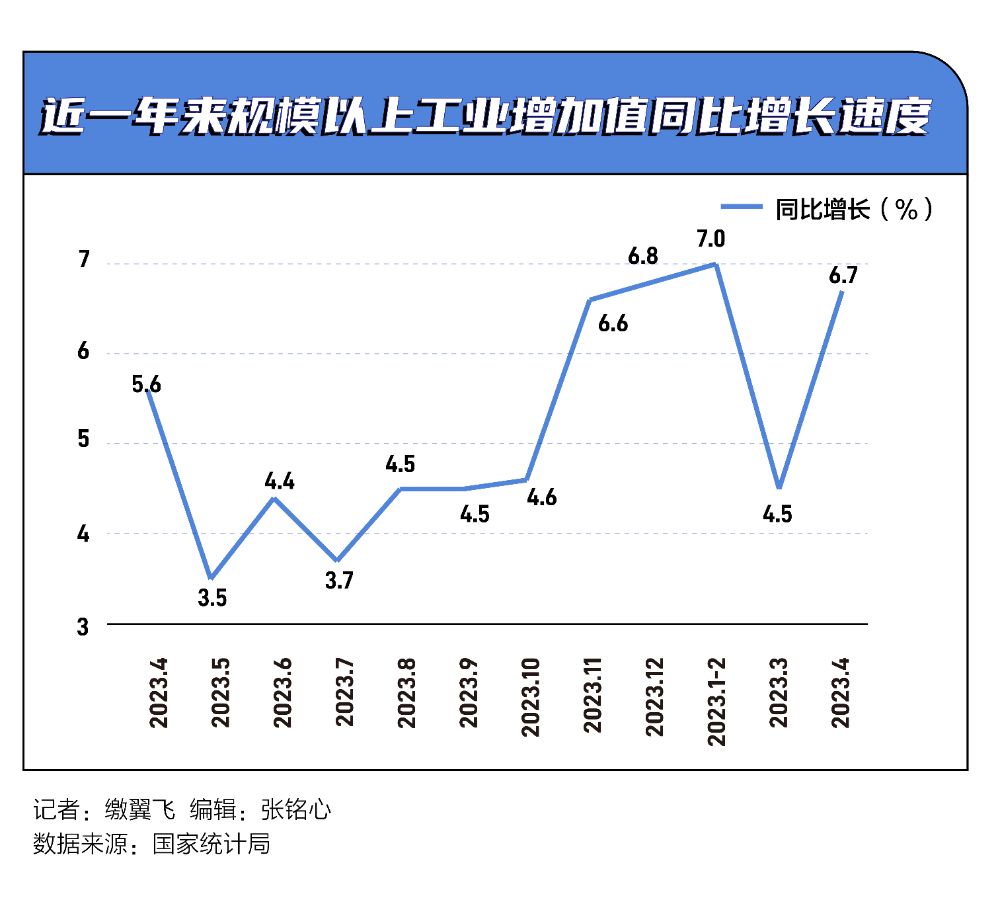

“長線投資中國機遇正在萌芽。”富達國際亞洲固定收益投資總監團隊主管陳詠詩表示,“服務消費在中國經濟複蘇中占主導地位,在各類消費中,服務業和旅遊業支撐著經濟的增長。隨著中國政府持續推出支持性措施,包括通過補貼或針對性信貸支持來鼓勵耐用品升級等,將為工業生產和製造業釋放更多機會。”

作為A股市場重量級的機構投資者之一,社保基金投資風格總體較為穩健。一季度,社保基金重倉股主要集中在金融、工業和信息技術等行業。

Wind數據統計顯示,截至2024年一季度末,社保基金現身659只個股的前十大流通股股東名單。社保基金最新持倉量614.47億股,較上期增長8769萬股。持倉市值4260億元,較上期增長243億元,創曆史新高。

從最新持股情況看,截至今年一季度末,全國社會保障基金理事會直接持股7家上市公司。其中,持倉市值排名第一的是農業銀行,期末持倉市值近995億元;其次是工商銀行,持倉市值為651億元;中國人保位列第三,持倉市值為291億元。此外,持倉交通銀行市值近197億元,持倉京滬高鐵市值近154億元,持倉方正證券和國信證券市值分別為89億元和38億元。

社保基金家數出現最多的重倉股是太陽紙業,共有5家社保基金出現在其前十大流通股股東名單中。

4月29日晚間,太陽紙業發佈的2024年一季報顯示,報告期內公司實現營業收入101.85億元,同比增長3.87%;歸屬於上市公司股東的淨利潤9.56億元,同比增長69.04%;歸屬於上市公司股東扣除非經常性損益淨利潤9.52億元,同比增長72.22%;基本每股收益0.34元/股。

在持股比例方面,社保基金持有比例最多的是中國人保,持股量占流通股比例為15.79%。持股比例居前的還有方正證券、豐茂股份、我武生物等。

中泰證券指出,對於二級市場來說,養老金、保險資金、產業資本等長線資金均為“耐心資本”,是資本市場的“壓艙石”。這類耐心資本有穩定的資金來源、明確的投資框架、較長的投資久期,能夠真正改善市場投資者結構、穩定市場估值中樞。耐心資本的發展能夠與不同階段的宏觀政策需求相結合,更好地發揮金融服務實體的作用,符合中國資本市場高質量發展的要求。中長期來看,這類資本將成為未來資本市場的重要增量資金來源。

備受投資者關注的外資主力QFII在一季度末現身719只個股,持倉總量為82.59億股,較2023年年末環比下降6.26%;持倉總市值1051.26億元,環比下降11.2%。

從行業來看,QFII對銀行板塊持倉穩定,行業整體持倉市值高達461.85億元,遠超其他行業;電子和醫藥生物行業緊隨其後,QFII持倉市值分別為115.8億元、81.59億元。

其中,持倉市值排名第一的是寧波銀行,期末持倉市值達到257億元;其次是南京銀行,持倉市值為148億元;生益科技位列第三,持倉市值為50億元。

一季度,QFII新進556家上市公司,減倉388家上市公司,據21世紀經濟報導記者統計,這些QFII新進的公司普遍業績向好。

新進股中,京東方A和中天科技獲QFII新增持股數最多,均超6000萬股。4月29日,京東方A發佈的2024年第一季度報告顯示,報告期內公司營業收入458.88億元,同比增長20.84%;歸屬於上市公司股東的淨利潤9.84億元,同比增長297.80%;歸屬於上市公司股東的扣除非經常性損益的淨利潤5.97億元,同比增長135.77%。

對於追求“絕對收益”的險資,金融業依舊是其最重倉的板塊,持倉市值排名前三的分別是中國人壽、平安銀行和招商銀行。從增持情況來看,食品、銀行和電信服務是險資加倉的重點。

“A股具備配置優勢。”聯博基金資深市場策略師黃森瑋表示,主要有三方面因素:首先是滬深300指數2024年的預估市盈率僅約11.7倍,不但低於長期平均,更遠低於全球主要股市的市盈率,在當前的預期之下,任何優於預期的利好都有望提振A股投資者信心;其次是,在提升上市公司質量與公司治理的相關政策出台時,A股的外資配比已降至相對低位,這說明許多高質量、現金流量充沛、有穩定分紅能力的企業仍待被市場挖掘;最後,A股集中度低,投資機會相對廣,相較於美股近年來的漲幅集中於少數大型科技股,A股的投資機會相對廣泛,比如境外市場份額不斷提升的出口型“中國隱形冠軍”企業,受惠國內低利率環境及資本市場改革政策的高股息企業以及有望受惠刺激政策與經濟複蘇的低估值週期股等。