IPO密集撤單:36起超370億募資喊停

作 者丨崔文靜

編 輯丨朱益民

圖 源丨視覺中國

自從證監會於 8 月底明確表示階段性收緊IPO 以來,市場傳言已久的上市難度加大開始慢慢實了。

21 世紀經濟報導記者綜合採訪調研發現,實際上,早在7月24日中央政治局會議首次提出“活躍資本市場,提振投資者信心”之時,IPO即已經明顯趨嚴。

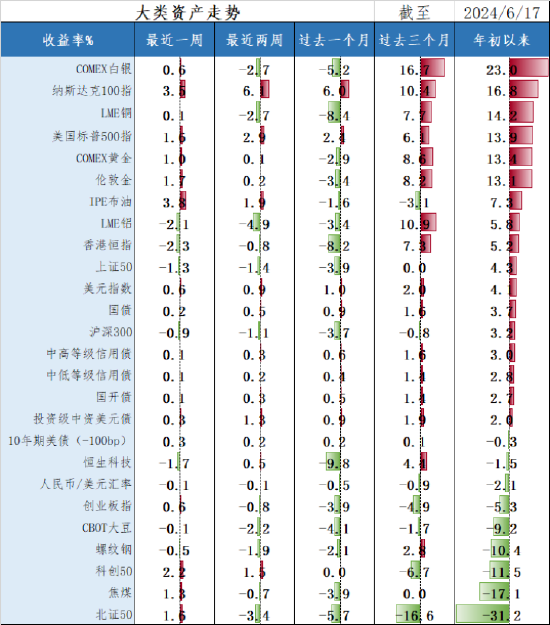

根據Wind 數據統計,7月24日-9月10日,滬深交易所共有36個擬 IPO 公司撤回或終止註冊。其中,創業板最多18 家、科創板4 家、上證主板11 家、深證主板3 家,合計募資378.14億元。

上市淨利潤門檻提高

從業近20年的某頭部券商資深保代告訴記者,IPO每每收緊之時,淨利潤往往成為上市“硬指標”,各板塊對淨利潤底線的要求均有所提升。如今,這一情況再次顯現。

“過去,主板淨利潤8000萬元即可衝刺,如今低於1億元基本無望。創業板去年6000萬元上市可能性較大,現在不到8000萬元幾無可能。科創板第五套標準暫停,一旦大額虧損,即使硬核科技企業也上市無緣;有科技屬性但屬性不夠硬的企業,只要出現虧損,上市進程即很可能受阻。而且,各板塊對淨利潤的要求,不僅針對最近一個會計年度,近年出現過不達標或業績連年下滑,會被質疑可持續盈利能力,同樣很可能被喊停。”上述保代告訴記者。

從Wind數據來看,那位資深保代的說法得到印證。

7月24日-9月10日,深證主板共3家企業撤回,其中兩家淨利潤不足9000萬元;另一家儘管2022年淨利潤達到1.22億元,但2021年淨利潤僅為0.94億元,同比下降20.39%。

上證主板撤單的11家企業中,4家去年淨利潤不足9000萬元。

18家從創業板撤回的企業里,12家2022年淨利潤在8000萬元以下,占比高達66.67%。

科創板撤回的4家企業中,3家曾於近兩年內出現過虧損。其中,專注於軟件應用的硬核科技企業樹根互聯股份有限公司(以下簡稱“樹根互聯”)也無奈撤回,其2021年以來虧損均在7億元以上。

“像樹根互聯這樣的硬科技公司,連年大額虧損,要想登陸主板或創業板自然是沒有可能的。但其踩在了政策支持的行業風口上,放在IPO寬鬆時期,按照科創板第五套標準可以衝一衝,可如今第五套標準暫停,其上市進程也只能告一段落。”前述保代直言。

值得注意的是,科創板第五套標準並不具有普適性,而是專門為特殊行業的明星企業開闢的綠色通道。

按照要求,符闔第五套標準的企業需要“突破關鍵核心技術、擁有原創引領技術”,這類企業即使處於研發階段而未產生收入也可能實現科創板上市。

如保代所言,如今第五套標準喊停,則意味著不論企業科技屬性如何,想要上市均不得明顯虧損,甚至必須保持穩定的淨利潤。

“對於企業來說,上市難度增大,後續融資變難;對於投行來說,可保薦的項目數量下降,承銷收入滑坡,自然是有所損失,不願看到。”另外一位業內人士告訴記者,“但對於投資者來說,則是一種保護。將虧損企業和盈利能力相對不高的企業排除在股市之外,一方面,切實提高新上市公司質量,助投資者遴選優質股;另一方面,倒逼更多資金流向存量股票,有助於穩定股價,”

資本推動類企業上市希望渺茫

根據投行保代透露,除淨利潤要求提高以外,上市年限也成為企業能否成功IPO的考核因素。

“考核上市年限的目的,在於判斷企業是否為資本驅動。”有投行保代告訴記者。目前,除新興領域、硬科技等行業以外,監管希望上市企業成立十餘年甚至二十年以上,企業依靠自身力量腳踏實地做強做大、成為細分行業龍頭以後再行上市。而非在資本的推動下,靠多輪融資,短短幾年即IPO。

究其原因,該保代認為主要包括兩點:一方面,從上市目的來看,相較於長年累月經營後方申請上市的企業,成立年限較短、靠資本推動的企業,上市後相關股東減持套現的概率更大。另一方面,成立時間更長的企業進入成熟期的可能性更大,經營業績更為穩定,上市後業績變臉的風險相對較小,更有利於對投資者利益的維護。

根據Wind,截至9月10日,在7月24日以來撤單的36個IPO項目中,7個項目所在企業成立年限在10年以內,5家為2016年或2017年新成立。

其中,成立於2017年、擬登陸上證主板的浙江同富特美刻家居用品股份有限公司近年來營業收入、淨利潤表現均不錯。2021年實現淨利潤1.26億元,去年上半年淨利潤達0.97億元;營業收入同樣相對較高,2021年全年實現營業收入19.48億元,2022年1-6月營業收入共計9.16億元。2020年以來,營業收入、淨利潤同比增幅均在20%以上。

不過,上述保代同時提到,成立年限是企業能否成功IPO的重要考量因素但並非絕對因素,如果企業質地良好、持續經營能力穩健、所屬領域前景廣闊,即使成立僅有數年,同樣存在上市的可能。

衣食住、醫藥公司集中撤單

8月中旬,市場即有消息稱,衣食住類企業新股IPO上市基本無望。彼時,相關撤單數據尚不明顯。如今,這一說法被逐漸佐證。

根據Wind,9月4日-6日,3家食品類企業IPO止步,其中一家2021年以來淨利潤破億且持續增長。如果將統計時間提早至8月14日,被迫終止IPO進程的衣食住類企業則達到7家。7家企業均擬登陸上證主板。

7月24日以來,上證主板撤單企業共計11家。這意味著,上證主板撤單企業中,衣食住類企業占比超六成。

其中,8月14日止步IPO的大洋世家(浙江)股份公司,成立於2009年,2020年以來,淨利潤最低1.98億元,營業收入最低18.35億元,業績遠超主板利潤要求。

值得注意的是,從撤單企業所屬行業來看,除衣食住類企業以外,經營業績良好、成立年限較長的醫藥類企業撤單也相對較多。

7月24日以來,共有4家醫藥製造業企業終止IPO進程。其中,備戰創業板的福建省閩東力捷迅藥業股份有限公司成立於1997年,2020-2022年,淨利潤分別為0.87億元、0.73億元和0.98億元,遠超創業板既有利潤要求,擦線現有利潤標準。

成立於1981年的中藥行業老字號天津同仁堂同樣未能如願上市。其自2020年以來營業收入、淨利潤年年遞增。今年1-6月,營業收入、淨利潤已經分別高達5.77億元和1.44億元,較創業板利潤要求高出數倍。