加大研發投入,本土品牌激戰跑鞋賽道

隨著大眾健康意識的不斷增強,跑步成為參與度最高的運動項目。日益龐大的馬拉松賽事規模和跑圈人群,撐起了以跑鞋為代表的基礎裝備需求,成為各大運動品牌不會放棄“分羹”的重要市場。

除耐克、阿迪達斯等國際運動品牌巨頭以及安踏、李寧、特步等國內傳統本土品牌外,國內跑鞋市場的競爭也不乏新興小眾品牌的參與。國內跑鞋市場是否足以容納眾多品牌的入駐,跑鞋的市場競爭關鍵點是什麼?國際運動品牌與本土運動品牌的差距與市場份額又有哪些變化?

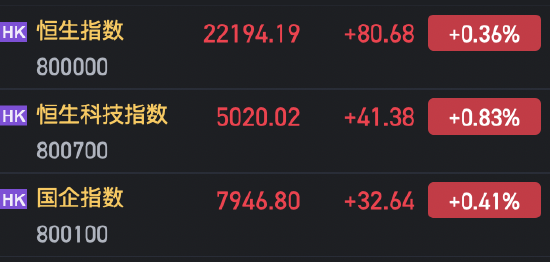

八成跑者年均購買兩雙以上跑鞋,消費占比高達78.5%

在已結束的雙11期間,金怡又為自己置辦了不少跑步裝備。從適合冬季跑步穿的衝鋒衣、防風馬甲到帽子、襪子,金怡每年都會為自己添置新的跑步服飾,但作為一名8年的跑步愛好者,她為自己購置最多的還是跑鞋,“我目前的跑鞋大概有20雙到30雙,每年在跑鞋上的花費大約在2000元左右。”金怡解釋,一方面,跑鞋是跑步運動的基礎必備裝備;另一方面,對於堅持跑步尤其是對跑步成績有要求的人而言,一年的跑量非常大,鞋底報廢較快。

中國體育用品業聯合會發佈的《2022年大眾健身行為與消費研究報告》顯示,跑步是參與度最高的運動項目,占比達61%。中國跑步文化的形成過程中,馬拉松賽事的推動作用不可忽視。隨著2015年前後體育賽事制度改革取消審批制度後,當年在中國田徑協會註冊備案的馬拉松及相關運動賽事達到了134場,是上年賽事數量的2.6倍。而到今年,馬拉松賽事參與熱度迎來井噴,多個頂級賽事打破了報名和參賽人數的新高,中籤率也創下了新低。

跑步人群的持續擴大帶動了跑步裝備市場。圖/IC photo

跑步人群的持續擴大帶動了跑步裝備市場。圖/IC photo據艾瑞諮詢估算,國內核心跑者和大眾跑者的人群分別為一億人和三億人,這意味著中國市場正成為全球第二大跑步市場。跑步人群的持續擴大帶動了跑步裝備市場。據悅跑圈數據顯示,跑鞋在跑步裝備中的消費占比高達78.5%,並且83%的跑者年均要購買兩雙以上跑鞋。這一消費特性在跑者崔龍的身上也有所體現。5年前因體檢結果帶來的警示,崔龍開始了跑步健身的運動,雖然自稱“普通佛性跑者”的他表示在跑步運動上的投入不多,但跑鞋數量也保持在7雙左右,今年又新購入了3雙。

第三方研究機構NPD的一份報告也指出,2020年以來,跑鞋類別的銷售表現明顯優於其他類型的運動鞋。這與新京報貝殼財經記者的線下門店探訪結果不謀而合,11月的一個週末,北京新世界百貨商場中的各大運動品牌門店中,人群最為集中的區域多是跑鞋類。李寧的財報也顯示,今年上半年,跑步是其流水增長最快的品類,流水大幅增長33%,帶動流水占比從20%提升至24%。

加大研發投入補齊科技短板,本土跑鞋市場份額提升

日益龐大的賽事規模和運動人群,撐起以跑鞋為代表的基礎裝備需求市場。1980年、1997年,國際運動品牌巨頭耐克和阿迪達斯先後進入中國市場;隨後全球公認的慢跑鞋品牌新百倫、亞瑟士、索康尼以及日本運動品牌美津濃、頂級戶外品牌薩洛蒙、世界頭部鞋履品牌斯凱奇、美國運動品牌北面等,紛紛進入中國市場。與此同時,匹克、安踏、李寧、特步、361度、鴻星爾克等本土品牌也成立並進入市場。

諸多運動品牌中,跑步品類在其業務中的占比和角色定位非常“吃重”。但在過去一段時間里,以耐克、阿迪達斯為代表的國際品牌長期霸榜國內運動裝備市場,這其中除國際品牌擁有全球影響力和營銷能力優勢外,對跑鞋類產品技術研發與投入領先優勢也是重要因素。

中底技術是衡量跑鞋科技含量的關鍵,也是各大品牌核心競爭力。中底置於雙腳和地面之間,是跑步時雙腳進行“交互”的關鍵部位,中底能否提供足夠緩震和回彈,為跑者保護雙腳、提供額外助力等作用,直接決定了消費者的穿著體感。

目前中底材料主要包括EVA、TPU、TPEE和PEBA。阿迪達斯與耐克最具代表性的中底技術Boost科技、ZoomX緩震科技分別於2013年、2014年推出,分別以E-TPU材料、Pebax材料板材發泡為基礎。而國內運動品牌的中底科技研發則起步較晚。2018年底,匹克率先打響了國內運動鞋材料競賽的第一槍,研發出“P4U+EVA”智能鞋材彈性體,命名“態極”科技。2019年起,安踏的氮科技、特步的XTEP ACE中底科技等相繼問世。短短幾年里,國產品牌已將同類超臨界發泡科技運用於旗下運動鞋類產品線。此外,同耐克一樣,安踏、361度、特步均先後斥資建設了運動或跑步研究實驗室。

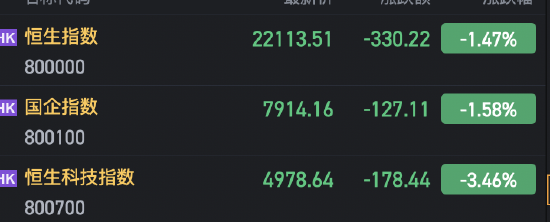

國產運動品牌的跑鞋技術革新與投入成果卓有成效。在近年多個馬拉松比賽中,國產運動品牌的跑鞋穿著率也顯著提升。據悅跑圈統計,在今年北馬2402位破三選手中,近7成破三跑者在比賽日選擇國產跑鞋,其中特步跑鞋占比35.6%。此外,受國潮消費影響,近年來跑鞋等細分賽道中,國際品牌份額有所回落,國產品牌的運動鞋優勢及市場份額開始提升。

資深品牌管理專家、上海良棲品牌管理有限公司創始人程偉雄表示,國產運動品牌已取得一些成績,但在核心科技等方面與國際品牌還存在一定差距。國產運動品牌們也意識到這一問題,一直持續不斷地在研發投入中補齊跑鞋中底的短板。數據顯示,李寧、安踏、特步、361度研發投入近3年來均維持在2.1%(2021年除外)、2.3%、2.3%、3.8%及以上水平。

本土跑鞋售價可上探至千元,但前五銷量均價仍在百元

運動消費的細分賽道,永遠不缺新進入者。近年來在Hoka One One、昂跑、Allbirds進入中國市場的同時,也有必邁、馬孔多等本土運動品牌入局,此外也不乏如lululemon此類從運動服飾品類拓展切入跑鞋市場的品牌。程偉雄認為,上億的跑步市場空間,可以容納更多新品牌進入,對消費者來說,多一種選擇總是不錯的。

隨著跑鞋市場競爭的加劇,跑鞋產品愈發細分。圖/IC photo

隨著跑鞋市場競爭的加劇,跑鞋產品愈發細分。圖/IC photo隨著跑鞋市場競爭的加劇,跑鞋產品愈發細分。現在市場上不但有針對不同階段跑者的跑鞋,如入門級、競速級,也有針對不同細分場景的跑鞋,如日常訓練鞋、馬拉松競速鞋或越野鞋。

為滿足不同階段、場景消費需求,各大運動品牌均有打造跑鞋矩陣,如針對入門跑者,李寧打造了適用於日常慢跑和中低強度跑的超輕、越影、烈駿產品系列,戰略定位“世界級中國跑鞋”的特步則打造了馳風、致輕、兩千公里等系列;針對進階跑者,李寧打造的是赤兔、絕影產品系列,特步打造了260 2.0等系列;針對競速跑者,李寧打造的是飛電產品系列,特步推出了160X系列。

不同品牌適用於不同階段、場景的跑鞋價格差異較大。天貓旗艦店上,安踏的成人跑鞋價格帶為249元-2599元,李寧的跑鞋價格帶為118元-2189元,亞瑟士跑鞋的價格帶則在359元-1890元,耐克的則是329元-2299元。對比昂跑、HOKA ONE ONE等小眾品牌990元-2990元的產品價格,以及前五產品均價在千元以上的銷量,國內運動品牌的專業跑鞋雖可上探至千元,但前五銷量均價均在百元,仍有較大上升空間。

新京報貝殼財經記者在採訪中注意到,跑齡5年以上的跑者選擇跑鞋,看重其專業性、舒適性及性價比。在多家運動品牌探訪中,消費者除關注跑鞋的專業性、舒適性外,顏值也同樣看重。程偉雄認為,無論消費者是為跑鞋的專業性還是顏值買單,作為跑步專項運動的裝備,跑鞋的專業性是其底線,在此基礎上做一些延伸和外溢是正常的,可以理解。

隨著跑圈人群的年輕化、女性比例的擴大、半馬需求人群的增加,跑鞋市場競爭格局也正在發生變化。新京報貝殼財經記者注意到,耐克今年以來陸續推出的多款跑鞋中,除進一步體現產品專業性的Nike Vaporfly 3等跑鞋外,還有專門針對女性跑者打造的NIKE MOTIVA以及越野跑鞋Nike Ultrafly。新京報貝殼財經記者注意到,在持續迭代升級跑步矩陣的同時,李寧也在加大對越野跑的關注,今年9月,首次推出了越野跑鞋“的盧”系列。

新京報貝殼財經記者 王真真

編輯 曲筱藝 李錚

校對 張彥君