ETF日報:國產替代的預期或將進一步強化,關注半導體設備ETF、芯片ETF

今日大盤全天縮量回調,截至收盤,上證指數跌0.22%報2932.39點,深證成指跌0.92%,創業板指跌1.31%。量能方面,A股全天成交7867億元,環比減超1200億。盤面上,建築裝飾、國防軍工表現亮眼,食品飲料、美容護理回調較多。

——————————

美聯儲召開了7月FOMC會議,以一致同意的投票結果維持基準利率5.25-5.50%不變,符合市場預期,連續第八次按兵不動。鮑威爾會後發言無過多增量信息,關於通脹,鮑威爾表示近幾個月來,在實現委員會2%的通脹目標方面取得了溫和的進一步進展;關於就業,鮑威爾表示當前就業市場較為強勁,失業率維持低位。

其中,鮑威爾提到,降息可能最快在9月的 FOMC會議上進行討論。7月並未降息是因為認為通脹正在接近目標但是還未確定達成。雖然目前通脹目標風險仍然更大,但是已經在認真關注增長目標相關風險。這一點被市場解讀為偏鴿。

議息會議後, CME Fed Watch顯示市場預期美聯儲9月降息概率為89%,較前值的86%有所上升,此外,對11月降息的預期亦從57.5%回升至63.2%。會議決議公佈後,10年期美債收益率下行3bp至4.10%。利差邏輯下美元指數走弱至104.09,黃金小幅上漲。今日黃金基金ETF(518800)漲0.84%,黃金股票ETF(517400)漲0.72%。

美國經濟數據看,6月PCE價格指數延續了回落的趨勢,但通脹壓力猶存。受美聯儲青睞的通脹指標PCE價格指數同比增加2.5%,低於前值2.6%,延續了此前通脹回落的趨勢;但高於預期的2.4%,反映出通脹粘性。6月核心PCE物價指數同比2.6%,與前值一致、高於預期,核心通脹壓力猶存。而經濟增長數據喜憂參半,GDP數據反映出美國二季度增長依然強勁,但前景展望面臨下行風險,“軟著陸”的預期提升。

後市看,當前基本面上,短期市場交易層面的波動可能放大,可能依然有回調風險;中期美聯儲大方向上維持寬鬆+經濟滾動式交替下行對金價構成的利好趨勢不變,加上地緣政治風險持續存在,特朗普目前的加征關稅、降低利率等政策主張對金價中期構成一定利好。

風險因素方面,美國高利率環境持續、近期日本加息以及退出YCC下美國金融系統的流動性風險增大,危機或逐步顯露。另一方面,近期地緣政治風險事件頻發,伊以局勢持續緊張,俄烏衝突尚未平息,市場避險情緒持續升溫。加上2024年全球多地區領導人選舉,市場不確定性整體可能有所上升,避險需求也為金價帶來一定的中期支撐。全球央行的購金步伐仍在持續,黃金定價中樞有所上行。

後市長期看,貨幣超發及財政赤字貨幣化背景下,美元信用體系受到挑戰;加上全球地緣動盪頻發推動資產儲備多元化,黃金作為安全資產的需求持續提升。全球“去美元化”的趨勢使得黃金有望成為新一輪定價錨,使得貴金屬有望具備上行動能;可持續關注、考慮逢低佈局黃金基金ETF(518800)、黃金股票ETF(517400)。

美聯儲降息預期對於流動性敏感的港股也構成一定利好,紅利港股ETF(159331)今日上市,漲0.71%。

近年市場表現上,紅利板塊相對低波動、低回撤的特質提供了更高的風險收益。究其原因,一方面行業或企業進入到穩定增長階段後,增長速度放慢,分紅相對業績成長,對於回報的貢獻更多;另一方面,宏觀經濟增速中樞開始下移時,市場整體利潤增長速度往往放緩且市場風險偏好有所下移,高分紅、高股息類資產價值凸顯。

港股市場上的高股息行業可能也具備投資價值。資金面上,一二季度港股通資金流向偏好紅利風格。此外,香港證監會主席雷添良在今年兩會期間建議優化互聯互通股息紅利稅務安排,紅利稅改革預期利好下,港股AH價差有望進一步收斂。

當前部分港股紅利行業較A股紅利行業可能具有一定估值優勢。根據華泰證券研究所測算,石油、銀行、鋼鐵等傳統紅利行業在港股大多仍呈現出明顯的相對A股的估值優勢。

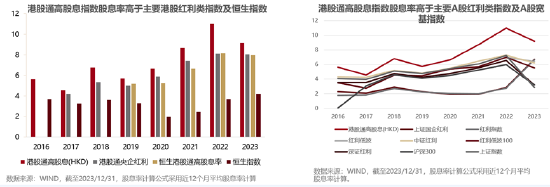

紅利港股ETF(159331)的標的指數為中證港股通高股息投資指數 (930914.CSI) ,按平均現金股息率加權編製,篩選高股息,突出紅利價值。根據WIND數據,中證港股通高股息投資指數(HKD) 股息率高於市場主要寬基指數及市場同類主要紅利指數。

截至2024/6/25,港股通高股息指數 (930914.CSI)近12個月平均股息率為7.08%,高於主要同類港股紅利指數,如港股通高息精選(6.41%)、港股通央企紅利(6.92%)、恒生指數(4.44%);也高於主要A股同類紅利指數,如中證紅利(5.06%)、紅利低波(5.27%)等。

紅利港股ETF(159331)最大的優勢或在於,月月可分紅。根據基金合同,基金管理人可每月進行評估及收益分配,在符合基金分紅條件下,可安排收益分配;基金收益分配無需以彌補虧損為前提,月月可分紅。感興趣的投資者可關注紅利港股ETF(159331),把握港股紅利板塊的投資價值。

盤面上來看,今日午後,芯片板塊快速拉升,後受大盤調整等因素影響略有回落,截至收盤,半導體設備ETF(159516)上漲0.94%,芯片ETF(512760)上漲0.59%。

基本面上來看,行業業績出現較大幅度增長,景氣度不斷上行。據萬聯證券統計,電子行業內71%的上市公司半年報預告遇喜。海外方面,行業龍頭三星在24Q2存儲業務實現營收21.74萬億韓元,同比增長142.36%,環比增長24.30%。芯片行業利潤表的持續改善源於行業中觀景氣度的持續上行。2024年5月,全球半導體行業銷售額為491億美元,同比增長19.3%,不僅實現了連續7個月的同比正增長,還實現了2022年4月以來的最大同比增幅。此外,產品價格也出現了較大的反彈,以儲存芯片為例,DDR4價格相比於2023年中的價格低點上漲30.39%。

消息面上來看,美國政府不斷升級對中國半導體行業的限制措施,據路透社報導,拜登政府計劃將公佈一項新規,進一步阻止日本、荷蘭、韓國等一些國家向中國芯片製造商出口半導體和製造設備。在大國博弈的背景下,國產替代的預期或將進一步強化,後續可繼續關注半導體設備ETF(159516)、芯片ETF(512760)等相關標的。

風險提示:投資人應當充分瞭解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資並不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。無論是股票ETF/LOF/分級基金,都是屬於較高預期風險和預期收益的證券投資基金品種,其預期收益及預期風險水平高於混合型基金、債券型基金和貨幣市場基金。基金資產投資於科創板和創業板股票,會面臨因投資標的、市場制度以及交易規則等差異帶來的特有風險,提請投資者注意。板塊/基金短期漲跌幅列示僅作為文章分析觀點之輔助材料,僅供參考,不構成對基金業績的保證。文中提及個股短期業績僅供參考,不構成股票推薦,也不構成對基金業績的預測和保證。以上觀點僅供參考,不構成投資建議或承諾。如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,並根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。基金有風險,投資需謹慎。

特約作者:國泰基金