一隻與眾不同的二級債基

猶太法典中曾記載,“每個人應該把他的資產平均分成三份:一部分投資於土地,一部分投資於商業,最後一部分用以儲蓄”,這可能是早期的資產配置思想之一。在曆經市場三年多的震盪之後,我們也更加深切體會到“資產配置才是長期獲利的基礎”!

而在基金產品中,二級債基這類產品正是基金經理資產配置理念的體現。股票、債券、倉位、杠杆、久期等等,既體現了基金經理投資觀念與市場判斷,又體現了基金經理在大類資產之間平衡的藝術。

二級債基——能攻善守,尋找穩進更優解

回看過往曆史,用能攻善守形容二級債基也許並不為過。在過去十年里,二級債基指數淨值曲線並沒有動人心魄的漲跌,更多的是以慢為快的趨勢向上與累計收益。在時間長河的加持下,最終超越那些動人心魄的淨值曲線。

指數淨值曲線

二級債基指數(992617.SSI)、純債債基指數(930609.CSI)、滬深300指數(000300.SH)數據來源:Wind,數據區間:2014-11.01-2024.10.31。相關數據僅為曆史情況,不預示未來,不代表基金的業績表現,不作為未來收益保證或投資建議。以上指數在成份券構成、篩選規則等方面存在不同,漲跌幅不具有可比性,僅供參考。

| 證券代碼 | 證券簡稱 | 區間漲跌幅 | 年化波動率 | 最大回撤 |

| 992617.SSI | 二級債基 | 54.41% | 4.47% | -8.44% |

| 000300.SH | 滬深300 | 55.13% | 22.37% | -46.70% |

| 930609.CSI | 純債債基 | 43.34% | 0.82% | -3.05% |

數據來源:Wind,數據區間:2014-11.01-2024.10.31。年化漲跌幅是把區間漲跌率換算成年漲跌幅來計算。年化數據僅為處理區間曆史數據的一種表現方式,不代表在任何時點均可獲得該數值。指數的具體信息以官方指數公司發佈的權威信息為準。

二級債基——基金經理的資產配置寶典

探尋二級債基實現能攻善守的奧秘,可以通過瞭解二級債基的資產結構來解釋。通常所說的二級債基一般是指該基金產品類型中有不少於80%的倉位用於配置債券資產,這一部分資產的作用是為組合貢獻基底收益,爭取扮演組合“安全墊”的角色,而另外不大於20%的倉位可以配置彈性資產,如二級市場上的股票和其他權益類資產等,這部分資產主要作用是增強組合的收益彈性。從本質上來說二級債基或可被理解為二八配置的股債混合型基金,是一種客戶將資產配置權力讓渡給管理人的一種產品形式。

二級債基資產配置圖

註:基金的投資策略、投資的比例及標的將視市場情況在基金合同允許的範圍內進行調整,具體請以基金合同等法律文件為準。

當然這類產品的設定固然美好,但知行易難,策略的背後考驗的是基金經理在不同的市場環境下,動態調整各類資產的比例和策略的能力。查閱行業二級債基定期報告,會發現其股票、債券平均倉位會在符合產品類型要求的基礎上,伴隨著市場風格變化不斷調整。

二級債基平均持倉百分比

數據來源:Wind,數據取自行業混合債券型二級基金平均持倉百分比。

| 序號 | 資產科目 | 2022Q1 | 2022Q2 | 2022Q3 | 2022Q4 | 2023Q1 | 2023Q2 | 2023Q3 | 2023Q4 | 2024Q1 | 2024Q2 | 2024Q3 |

| 1 | 股票 | 13.61% | 14.06% | 12.61% | 13.67% | 14.07% | 13.29% | 13.4% | 12.76% | 12.55% | 11.81% | 11.72% |

| 3 | 債券 | 83.74% | 82.91% | 84.66% | 83.4% | 83.32% | 83.86% | 84.03% | 83.51% | 84.34% | 85.14% | 83.25% |

數據來源:Wind,數據取自行業混合債券型二級基金平均持倉百分比。定期報告中顯示的持倉僅為時點數據,不代表基金當前或未來持倉,以上數據僅為對曆史情況的展示。

除了二級債基二八配置的特點使其注重安全性與控製風險的同時,爭取提高收益彈性這一優勢以外,其靈活的投資策略也幫助其更好的完成大類資產配置平衡。

- 純債策略:由於二級債基80%的倉位可以投資於債券,所以純債策略也相對可以按照純債基金來運作。比如收益率曲線策略,可以根據收益率曲線的變化,以及對利率走勢的判斷,在不同久期債券間進行配置,適當採用啞鈴型、子彈型、或階梯型的投資策略來最大限度規避利率變動對於投資組合的影響,優化組合的期限結構來增強基金收益。再比如信用債投資策略,比如利差收益率曲線策略,以及單個信用的信用債分析策略。

- 轉債策略:可轉債本身就兼具了權益和固收的特性,具有盡力抵禦下行風險,又可以爭取股票上漲收益的特徵,因此可以從宏觀經濟運行特徵和證券市場的趨勢去判斷,決定配置轉債的倉位,也可以從分析可轉債債性股性的角度,選擇不同偏股、偏債、或平衡型轉債,並結合行業分析和個券選擇來選擇轉債。

- 精選個股:目前市場中大多數的二級債基是通過配置白馬股來挖掘穩定的ROE或者高分紅,並通過趨勢投資或者波段操作,靈活性較高。

- 打新策略:在純債收益率下行的情況下,通過個股和轉債的打新力爭增強收益。

註:基金的投資策略、投資的比例及標的將視市場情況在基金合同允許的範圍內進行調整,具體請以基金合同等法律文件為準。

一只不一樣的二級債基

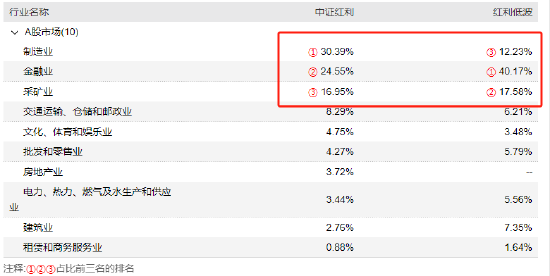

查看全市場二級債基全部持股,我們會發現,很大一部分二級債基中的股票資產選擇了大盤股,而其中又以價值股占大多數。

而中信保誠基金旗下卻有一隻與眾不同的二級債基,中信保誠安鑫回報債券(A類:009730,C類:009731),從2024年三季報看其在報告期內的權益投資風格偏向關注小盤價值,並自2024年以來收益有不錯的表現,而這或受到其中一位基金經理江峰的從業背景與投資風格的影響。

中信保誠安鑫回報債券A淨值增長率

| 基金代碼 | 基金簡稱 | 近6月淨值增長率 | 今年以來淨值增長率 | 近1年淨值增長率 |

| 009730 | 中信保誠安鑫回報債券A | 3.27% | 6.45% | 6.83% |

基金淨值增長率數據已經託管行複核,數據截止時間:2024.10.31,近6月、今年以來、近1年同期業績比較基準業績分別為:3.34%、6.17%、6.73%;江峰自2024年1月23日起任該基金基金經理之一。基金的過往業績不代表未來表現,基金淨值具有波動性。

回顧江峰從業背景,從一級市場,到一級半定增投資,一直以來的他都側重於中小市值公司的研究。擔任基金經理後,中信保誠安鑫回報債券的權益資產配置與其他基金的重合度低,體現了其“不懼冷門、不追熱點”的理念。

查看江峰在管的權益產品,從(晨星)投資風格看,江峰代表產品中信保誠多策略混合(LOF)屬於“小盤平衡型”;而根據Wind2024年中報統計顯示,全市場屬於小盤平衡風格的基金只有23只(剔除C類份額),整體而言,無論管理產品的類型如何,江峰通常更看重逆向投資思路,相對關注中小市值股票。

在他看來,除了聚焦中小市值本身就是一種逆向投資,同時,以PB-ROE力爭實現較高“收益風險比”的決策框架也正是逆向投資的一種體現,即在較低的PB水平下尋找潛在高ROE。最後,在其主動選股+倉位管理策略相結合的投資特色中,江峰也是根據市場的週期性進行逆向的倉位管理。

註:定期報告中顯示的持倉僅為時點數據,不代表基金當前或未來持倉。基金投資的比例及標的將視市場情況在合同允許的範圍內進行調整,具體請以基金法律文件為準。

複盤曆史,可以看到,對小盤股有利的主要因素是寬鬆的流動性水平、對中小企業友好的政策、新興產業高景氣和經濟波動後複蘇等因素,過去十年,除了2017年流動性收緊且小盤股估值比較貴的年份,以及2020年“大小分化”結構性牛市特徵顯著的年份,其他年份多數是小盤股風格占優。展望未來,江峰認為,近期兩市在諸正面信息的影響下繼續溫和上漲,中小市值漲勢顯著,萬得微盤股指數更是迭創新高。回顧2008-2010年和2013-2015年這兩個階段,從普漲到分化,小盤股尤其是市值較小的公司,有一定可能在行情轉折點中佔據相對較大的優勢。(指數數據來源:Wind,上述觀點僅代表個人作出評論時的觀點,不是對證券價格的漲跌或市場走勢做趨勢性判斷,不作為任何操作建議或推薦,也不構成任何基金投資決策之必然依據。)

在普漲階段整體上小微市值公司的表現可能略微優於中、大市值公司,而一旦進入分化階段,小微市值公司的表現整體上則可能會相對更優於同期的中、大市值公司。這一現象的背後,或主要可以歸結為兩個因素——估值彈性大與流動性劣勢的改善。(註:投資需綜合考慮多種因素,未來市場也不是過去的簡單重複;我國股市運作時間較短,不能反映證券市場發展的所有階段。)

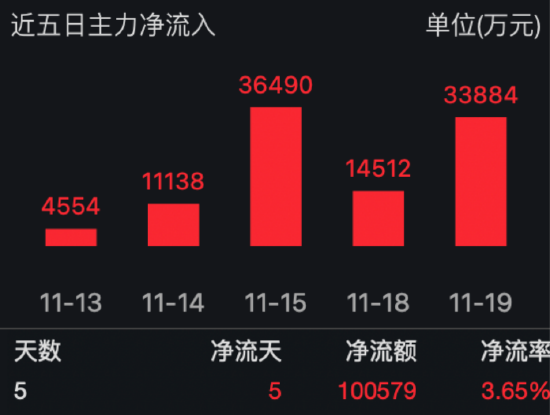

一直以來,流動性都是投資中小市值股票需要關注的重要風險,但隨著一系列穩增長政策出台後,市場量能或在1.5萬億-2.3萬億區間內波動,流動性明顯寬裕,當前時點中小市值中許多投資機會值得關注。

而對於中信保誠安鑫回報債券,江峰疊加了估值低、流動性好的股票,力爭降低組合的波動,形成了杠鈴策略。而同時,利用估值、量價、擁擠度等方式,江峰對大小盤做適當的配置,以提高資金的使用效率。

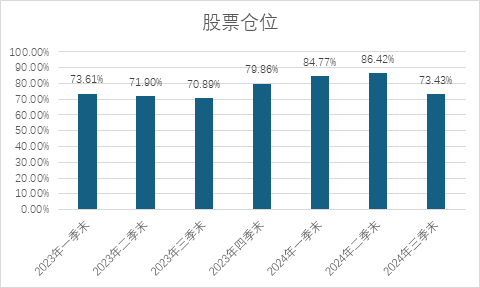

在江峰看來,對於二級債基,回撤控製永遠是排在獲取收益之前的第一目標,而股票是收益彈性重要的貢獻,同時也是波動性的來源之一,控好回撤的第一步在於控製好股票的倉位。

在實際操作中,江峰可以通過產品浮盈水平,決策權益倉位上限,另外通過輔助信號,輔助決策在某一總體倉位水平下的具體權益倉位,以降低波動。另外,也會通過可執行的PB-ROE配置策略決定具體行業和個股的配置比例。

在積極的市場環境里跟得上,在低迷的市場行情里守得住,是二級債基的訴求。查看2024年以來中信保誠安鑫回報債券,在低迷市場環境下,倉位中樞相較於全市場更加風格穩健,在三季度市場回暖過程中,股票倉位穩健提升,這或許正是穩健致勝的關鍵。

中信保誠安鑫回報債券資產配置

數據來源:基金定期報告。以上內容不代表投資承諾,也不構成基金進行投資決策之必然依據。基金的投資策略、投資的比例及標的將視市場情況在基金合同允許的範圍內進行調整,具體請以基金合同等法律文件為準;定期報告中顯示的持倉僅為時點數據,不代表基金當前或未來持倉。

一隻不一樣的二級債基——基金經理的阿爾法疊加

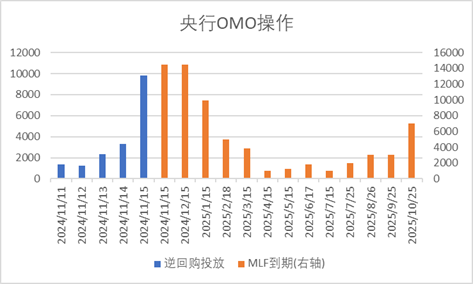

而中信保誠安鑫回報債券的另一位基金經理陳嵐,16年證券從業經驗,4年基金管理經驗。曾擔任國泰君安固收高級研究員、平安資管固收投資經理、瑞銀證券經濟學家。而這樣的從業背景,也使得她善於自上而下的分析,在對宏觀經濟運行週期做判斷的基礎上,進行大類資產配置以及個券甄選,緊密跟蹤市場變化,把握機會增厚收益,力求給投資人帶來良好體驗。

查看中信保誠安鑫回報債券過往定期報告,其債券部分主要以中等久期信用債為主,併疊加利率債交易,同時保持中性杠杆,以提升組合的風險收益比。

整體而言,從與眾不同的產品投資思路,到兩位資深基金經理的“阿爾法疊加“,差異化的從業背景培養了他們殊途同歸的投資思路和價值觀,為二級債基的產品投資提供了全新的視角,也為投資者們提供了不同的資產配置方案。

註:定期報告中顯示的持倉僅為時點數據,不代表基金當前或未來持倉。基金投資的比例及標的將視市場情況在合同允許的範圍內進行調整,具體請以基金法律文件為準。

中信保誠安鑫回報債券成立於2020-07-29,業績比較基準為中債綜合財富(總值)指數收益率*80%+滬深300指數收益率*15%+金融機構人民幣活期存款基準利率(稅後)*5%。曆史業績/基準業績:A類2021-2023:3.39%/3.46%、-6.81%/-0.77%、-0.09%/2.08%。C類2021-2023:2.98%/3.46%、-7.17%/-0.77%、-0.50%/2.08%。曆任及現任基金經理:江峰(20240123-至今)、陳嵐(20200730-至今)、韓海平(20200729-20240123)。基金管理人對本基金風險等級評價為R2。

除了中信保誠安鑫回報,江峰沒有同類基金,陳嵐目前管理的同類基金還有中信保誠景華、中信保誠景瑞、中信保誠景豐、中信保誠嘉豐一年定開、中信保誠穩鴻、中信保誠嘉盛三個月定開、中信保誠豐裕一年持有。

陳嵐管理的同類產品:

中信保誠景華,2020/3/3成立,業績比較基準為中證綜合債指數收益率。A類曆史業績/基準業績:2021-2023:3.43%/5.23%、1.80%/3.32%、3.07%/4.81%。近6個月曆史業績/基準業績:4.55%/3.87%,近一年曆史業績/基準業績:5.96%/5.98%。C類曆史業績/基準業績:2021-2023:3.34%/5.23%、1.74%/3.32%、18.36%/4.81%。2024/3/12設立D份額,因成立時間較短暫不展示期業績。曆任及現任基金經理:吳胤希(20220809-20230905)、席行懿(20200303-至今)、陳嵐(20231212-至今)。基金管理人對本基金的風險等級評級為R2。

中信保誠景瑞,2016/12/7成立,業績比較基準為中證綜合債指數收益率。A類近五年曆史業績/基準業績:2019-2023:4.42%/4.67%、2.87%/2.97%、3.23%/5.23%、1.97%/3.32%、2.16%/4.81%。C類近五年曆史業績/基準業績:2019-2023:4.19%/4.67%、2.60%/2.97%、3.16%/5.23%、1.83%/3.32%、2.07%/4.81%。曆任及現任基金經理:宋海娟(20161207-20210713)、邢恭海(20210422-20240219)、陳嵐(20240219-至今)。基金管理人對本基金的風險等級評級為R2。

中信保誠景豐,2019-01-15成立,業績比較基準為中證綜合債指數收益率。A類曆史業績/基準業績:2020-2023:3.24%/2.97%,4.19%/5.23%,1.99%/3.32%,3.69%/4.81%,C類曆史業績/基準業績:2020-2023:3.19%/2.97%,4.12%/5.23%,1.88%/3.32%,3.61%/4.81%。2024/06/17起增設D類份額,因該類份額成立時間尚不足半年,暫不展示業績。曆任及現任基金經理:吳胤希(2019-01-15至2020-11-13)邢恭海(2020-10-23至2024-05-15)陳嵐(2024-05-15至今)。基金管理人對本基金的風險等級評級為R2。

中信保誠嘉豐一年定開,2020-03-13成立,業績比較基準為中債綜合財富(總值)指數收益率。曆史業績/基準業績:2021-2023:3.06%/5.09%,2.19%/3.29%,3.06%/4.76%。曆任及現任基金經理:何文忠(2020-03-19至2022-07-21)吳胤希(2020-03-13至2022-08-09)邢恭海(2022-07-13至2024-05-15)陳嵐(2024-05-15至今)。基金管理人對本基金的風險等級評級為R2。

中信保誠穩鴻,成立於2018.5.31,業績比較基準為中證綜合債指數收益率,其A類份額淨值增長率/業績比較基準增長率分別為2019-2023:4.37%/4.67%,1.89%/2.97%,9.18%/5.23%,2.15%/3.32%,4.85%/4.81%。C類2019-2023:4.37%/4.67%,1.77%/2.97%,3.34%/5.23%,2.04%/3.32,4.75%/4.81%。2024/05/28起增設E類份額,因該類份額成立時間尚不足半年,暫不展示業績。曆任基金經理: 2018.5.31-2020.1.15繆夏美,2019.3.29-2022.8.5何文忠,2022.7.13-2024.5.15邢恭海,2024.5.15至今陳嵐。基金管理人對本基金的風險等級評級為R2。

中信保誠嘉盛三個月定開債券,2023/12/13成立,業績比較基準為中債綜合全價(總值)指數收益率。其A類份額淨值增長率/業績比較基準增長率為2024年上半年:2.00%/2.42%。曆任基金經理:2023-12-13至今楊穆彬,2024-07-26至今陳嵐,基金管理人對本基金的風險等級評級為R2。

中信保誠豐裕一年持有,2021-03-04成立,業績比較基準為中債綜合財富(總值)指數收益率*85%+滬深300指數收益率*10%+恒生指數收益率*5%。其A類份額淨值增長率/業績比較基準增長率分別為2022-2023:-1.79%/-0.13%, -3.76%/2.21%。曆任基金經理: 2021-03-04 2024-07-10韓海平,2024-07-10至今吳一靜,2024-07-10至今陳嵐。基金管理人對本基金的風險等級評級為R2。

(數據來源:基金定期報告)

風險提示:基金有風險、投資須謹慎。基金過往業績不代表未來,其他基金業績不構成本基金業績表現的保證。基金不同於銀行儲蓄等能夠提供固定收益預期的金融工具,當您購買基金時,既可以按持有份額分享基金投資所產生的收益,也可能承擔基金投資所帶來的損失。本材料僅供參考,不構成任何投資建議或承諾,也不作為任何法律文件。基金管理人承諾以誠實信用、勤勉盡責的原則管理和運用基金資產,但不保證基金一定盈利,也不保證最低收益和本金安全。基金在投資運作過程中可能面臨各種風險,既包括市場風險,也包括基金自身的管理風險、技術風險和合規風險等。巨額贖迴風險是開放式基金所特有的一種風險,即當單個開放日基金的淨贖回申請超過基金總份額的一定比例(開放式基金為百分之十,定期開放基金為百分之二十,中國證監會規定的特殊產品除外)時,您將可能無法及時贖回申請的全部基金份額,或您贖回的款項可能延緩支付。基金的投資策略、配置的行業、投資的比例及標的將視市場情況在合同允許的範圍內進行調整。具體信息請以基金合同、招募說明書、產品資料概要等公開披露的法律文件為準。基金管理人對本基金的風險評級為R2。銷售機構根據相關法律法規對本基金進行風險等級評價與基金法律文件中風險收益特徵的表述以及基金管理人對本基金風險等級的評價均可能存在不同,投資者在購買基金前需按照銷售機構的要求完成風險匹配檢驗,並在瞭解基金產品情況的基礎上,根據自身的風險承受能力、投資期限和投資目標,對基金投資做出獨立決策,選擇合適的產品。基金管理人提醒投資人基金投資的“買者自負”原則,在做出投資決策後,基金運營狀況與基金淨值變化引致的投資風險,由投資人自行負擔。本資料如涉及觀點的,僅為當前觀點,不代表對未來的預測,也不構成未來中信保誠基金旗下產品進行投資決策之必然依據。如因為發佈日後的各種因素變化而不再準確或失效,中信保誠基金不承擔更新義務。